С1.01.2024, как вы наверняка слышали, заработает программа долгосрочных сбережений граждан (ПДС), которая придет на смену накопительной части пенсии. Несмотря на поднявшуюся критику ПДС из-за низкой доходности НПФ развеем многие заблуждения и покажем фишку, ради которой туда стоит вкладывать.

Главной фишкой ПДС, как впрочем и негосударственного пенсионного обеспечения, и накопительной части страховой пенсии, является судебный иммунитет.

На средства пенсионных резервов и на активы, в которые размещены средства пенсионных резервов, не может быть обращено взыскание по долгам фонда (за исключением долгов фонда перед его участниками, вкладчиками), вкладчиков, управляющей компании (управляющих компаний), специализированного депозитария и иных третьих лиц, включая застрахованных лиц и участников, к ним также не могут применяться меры по обеспечению заявленных требований, в том числе арест имущества.

В жизни можно совершить финансовые ошибки, и особенно — на бирже, наделать долгов. Сегодня ты успешный предприниматель и инвестор — а завтра курьер. Жизнь не предсказуема. В моменты большого денежного успеха рационально отложить часть средств в своего рода «несгораемый сейф», чтобы на пенсии было на что жить.

На пенсионные резервы, которые будут формироваться в ПДС, нельзя обратить взыскание кредиторов, они не подлежат разделу как совместно нажитое имущество. Однако этот иммунитет работает лишь до обращения вами за выплатой негосударственной «пенсии». А вот на саму пенсию — уже можно. Просто не обращайтесь за ней, пока не разрешили все долговые проблемы, хотя бы через банкротство физлиц. И эта фишка перевешивает даже низкую доходность. Ради нее и стоит вкладывать в ПДС.

О низкой доходности НПФ

Не секрет, что большинство НФП проигрывают инфляции на 5 и 10 летних периодах. Статистику см. в статье.

Однако не спешите винить НПФ в плохом управлении и больших комиссиях. Им по объективным причинам сложно обогнать инфляцию, поскольку у них мало акций в портфелях.

Установлена сложная система ограничений, но насколько я понял: в пенсионных резервах — по договорам негосударственного пенсионного обеспечения, можно держать не более 35% акций в совокупности с некоторыми другими активами, в пенсионных накоплениях — по накопительной пенсии, — не более 65%.

Нормативные ограничения позволяют держать значительную долю в акциях. Однако НПФ этого не делают.

По моим наблюдениям: в многих НПФ вообще нет акций, а есть только облигации и ПИФы, в большинстве НПФ — акций 3-5%, и в редких случаях доля акций в НПФ достигает 7-12%. При этом в пенсионных резервах по договорам НПО акций меньше, чем в накоплениях по накопительной пенсии, так как первые рассматриваются как менее долгосрочные.

Почему же НПФ не вкладывают в акции больше?

Очень просто — потому что нельзя допустить убытки по пенсионным резервам и накоплениям. Если по итогам установленного периода (от 1 до 5 лет) с учетом результатов инвестирования пенсионные резервы или пенсионные накопления уменьшились, то производится гарантийное восполнение из средств гарантийного фонда, в который НПФ делают отчисления. А в некоторых случаях за убытки НПФ отвечают даже собственными средствами, когда они купили актив не по лучшим условиям.

А если гражданину уже назначена, например, негосударственная пожизненная пенсия, то НПФ не может из-за убытков ее уменьшить.

Стали бы вы в таких условиях инвестировать большую долю в акции, зная что рынок может обвалиться и вы получите убытки по резервам и накоплениям, из-за которых вы рискуете потерять лицензию и бизнес НПФ? Думаю нет. Я бы вообще в таких условиях вложил все средства в облигации и депозиты, чем собственно НПФ и занимаются.

Какую доходность НПФ можно считать хорошей

Акции могут обыгрывать инфляцию на длинном промежутке на 5% ежегодно, облигации на 2%. Однако это теории.

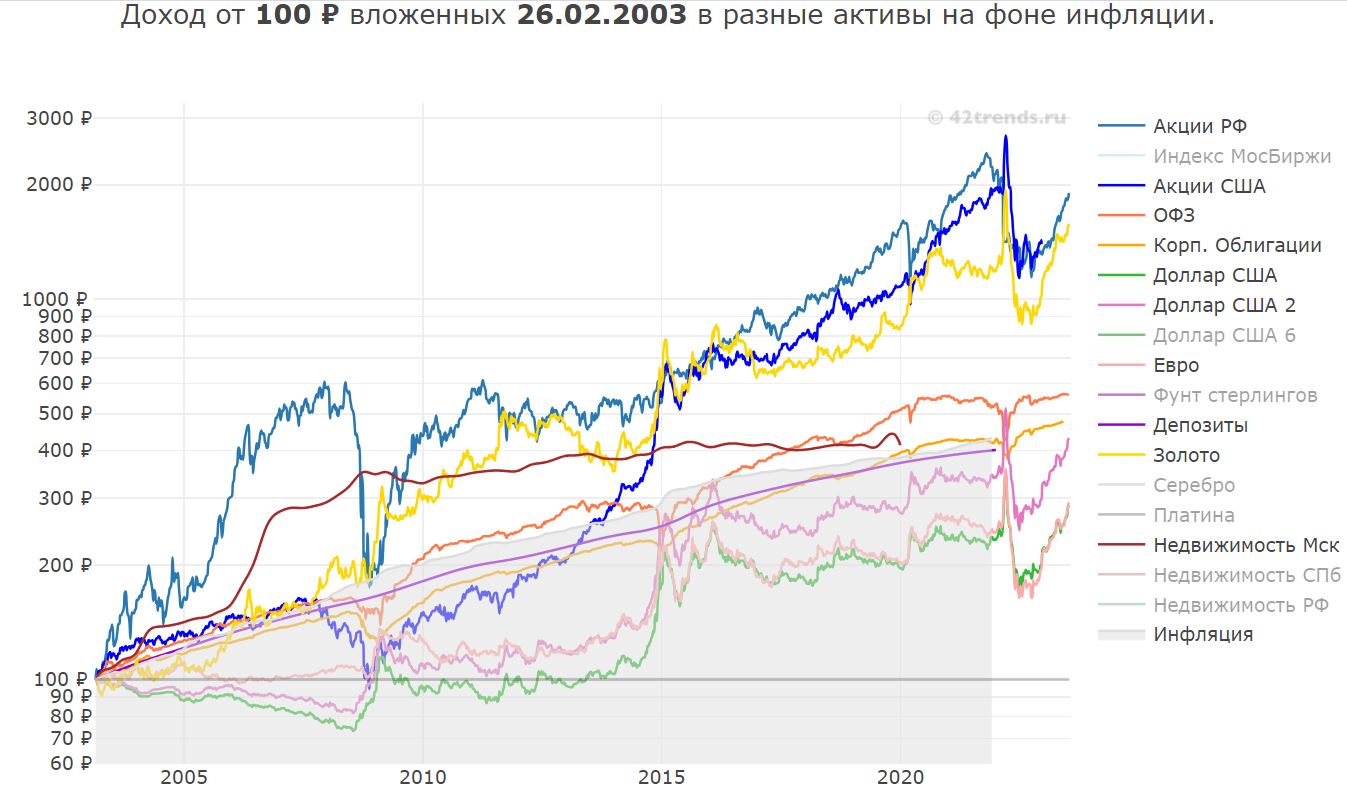

По данным сайта https://42trends.ru/ с 2003 года депозиты проиграли инфляции, ОФЗ были незначительно выше, корпоративные облигации — незначительно ниже инфляции.

Таким образом, имея портфель из облигаций, хорошим результатом для НПФ было бы просто не проиграть инфляции. Надеяться на иксы тут точно не стоит.

Кстати о наличном долларе — он проигрывает инфляции. Так что можно сказать, что размещая деньги в облигации, если НПФ выигрывают у инфляции хотя бы 1% в год, то они выигрывают и у доллара.

Сначала я подумал, может стоит выбирать НПФ, у которых больше доля акций в портфеле (например, 7-12%), однако на удивление, такие фонды показывают хуже результаты, чем чисто облигационные НПФ. Видимо доходность очень зависит от качества управления облигациями и комиссий, и не так сильно зависит от небольшой разницы в долях акций в портфеле. Поэтому лучше всего выбирать НПФ, которые на 5 и 10-летних периодах доказали, что они могут обыгрывать инфляцию. А на долю акций — не смотреть.

О вознаграждении НПФ по ПДС

Базовая часть 0,6(0,5%) от СЧА в год. Переменная часть 20% от некой нормативной прибыли и 25% от ненормативной. Система расчетов сложная, однако в совокупности вероятно это получится менее 1% от СЧА в год, что вполне нормально по меркам ПИФ (хотя и в облигационных ПИФ бывает и меньше комиссия).

Налоги на купоны и дивиденды, которые получает НПФ, уплачиваются по льготной схеме: по пенсионным резервам — облагается только прибыль, превышающая ставку ЦБ РФ, а по пенсионным накоплениям — вообще они не облагаются. Больше чем ставка ЦБ РФ НПФ видимо редко зарабатывают, поэтому и налог на прибыль мало платят. Это дает налоговое преимущество НПФ. Можно сказать, что вознаграждение НПФ частично компенсируется налоговым преимуществом.

Дополнительные плюшки от ПДС

1.Самая важная плюшка — это возможность «приватизировать» замороженную накопительную пенсию, т.е. вложить ее единоразовым взносом в ПДС. Это дает возможность получить выплаты из накопительной пенсии на 5 лет раньше наступления официального пенсионного возраста или через 15 лет после начала ПДС, периодическими платежами или даже единовременно.

2. Возможность получать негосударственную, самостоятельно сформированную в ПДС пенсию, раньше официального пенсионного возраста. Большая гибкость программы выплат ПДС.

3. Софинансирование государством вложений в ПДС: в первые 3 года, сумма зависит от средней зарплаты, но не более 36 000 руб. в год.

4. Налоговый вычет (законопроекта пока нет) предполагается в максимальной сумме 52 000 руб. в год с суммы вложений 400 000 руб. в год в ПДС.

Если суммировать п. 3 и 4, то в первые 3 года дополнительно к своим вложениям вы можете получать еще 88 000 руб. в год от государства.

5. НДФЛ с пенсии, выплачиваемой НПФ не уплачивается. Вероятно, так же будет и по выплатам по ПДС (законопроекта еще нет).

6. Средства застрахованы на 2,8 млн. руб. Если волнуетесь — заключите несколько договоров ПДС с разными НПФ, не превышающие этот порог.

Итоговые выводы:

- Несмотря на низкую доходность НПФ по сравнению с фондовым рынком, я считаю программу долгосрочных сбережений интересной из-за судебного иммунитета и рассматриваю ее как несгораемый сейф для пенсии.

- Доходности выше инфляции от НПФ не стоит ожидать из-за законодательных ограничений. Хороший НПФ просто не проигрывает инфляции. Выбирайте НПФ по 5 и 10 летним результатам.

- Как правильно фондировать ПДС: не ожидайте активного заработка в ПДС, а стараться зарабатывать в другом месте, здесь же просто хранить средства. Это аналог вклада. Много заработал — сохрани на будущее.

А если копить самостоятельно вне ПДС и НПФ, инвестируя преимущественно в акции, при условии, что через N-цать лет результат достойный, можно ли за год до истечения срока пополнить ПДС разово всей крупной накопленной суммой и рассчитывать на пожизненные выплаты из расчета статистического периода дожития(делим на условные 264 месяца) для расчета ежемесячных выплат, и без наследования, раз пожизненные выплаты? По сути, как бы покупаем аннуитет.

Все было бы гладко, если бы не овраги. Если вы пополняете близко к выплатному возрасту (60 лет для мужчин и 55 для женщин), ваши средства будут храниться в отдельной части фонда (резервы в резервах) как для лиц, которым уже назначена пенсия, что приведет к доходности гораздо ниже, чем если бы вы инвестировали заранее, т.е. существенно ниже инфляции. Это можно проверить на разных пенсионных калькуляторах. Кроме того, банкротство или какой то иной случай может наступить внезапно. Если вы внесете средства в ПДС непосредственно до (за 3 года до банкротства!), или сразу после, это могут оспорить как преднамеренное банкротство и подадут иск о признании договора недействительным и возврату денег из фонда. В связи с этим данная стратегия может потерпеть крах. Лучше всех идти путем постепенного накопления: повезло вам на бирже, акция выросла на 100%, отложите 30% от выигрыша в ПДС сразу.

А если копить самостоятельно вне ПДС и НПФ, инвестируя преимущественно в акции, при условии, что через N-цать лет результат достойный, можно ли за год до истечения срока пополнить ПДС разово всей крупной накопленной суммой и рассчитывать на пожизненные выплаты из расчета статистического периода дожития(делим на условные 264 месяца) для расчета ежемесячных выплат, и без наследования, раз пожизненные выплаты? По сути, как бы покупаем аннуитет.