Еще 5 лет назад, в 2014 году акции Полюс Золото стоили 500 руб. и были никому не нужны. Сейчас же они достигли почти 7000 руб. (рост в 14 раз), и потенциал роста далеко не исчерпан. Те инвесторы, которые обладали силой прогнозирования, отлично заработали, даже если вошли не на дне. Как же разглядеть, когда утенок превратится в лебедя, в чем сила прогнозирования — рассмотрим далее.

Для начала рассмотрим потрясающий график Полюс Золото, предоставленный Trading view.

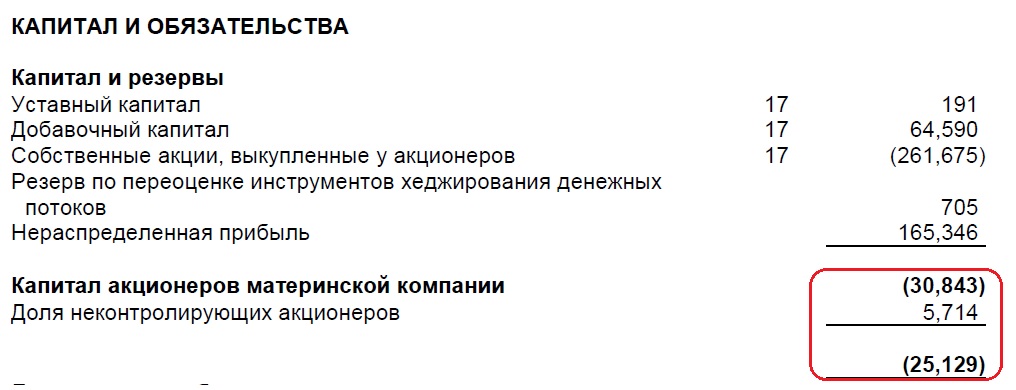

Я не буду сейчас рассказывать всю историю этой компании. Отмечу, что был уход головной компании в Лондон и ее возвращение на Мосбиржу, что повлекло большие долги, поскольку компании пришлось выкупать свои акции с Лондонской биржи (обратный выкуп). Большая долговая нагрузка пугала и сейчас пугает аналитиков из-за чего пару лет назад компанию считали «утенком». Давайте посмотрим отчеты.

Что мы видим в 2016 году — ситуация была шокирующая: капитал компании отрицательный.

То есть, если бы вы купили акции Полюс Золото в конце 2016, то «условно» остались бы еще должны. Стали бы вы покупать такие акции?

А было нужно покупать, поскольку компания имела сравнительно небольшое соотношение Net Debt/Ebitda = 1,4 и потрясающую рентабельность собственного капитала (так как его не было). Чистая прибыль росла.

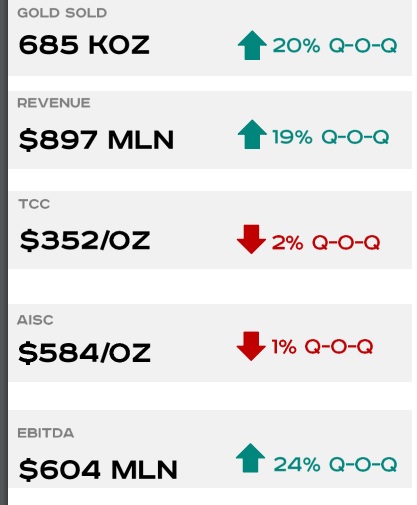

Что же случилось сейчас. Посмотрим отчет по МСФО за 1-ое полугодие 2019.

Мы видим, что проблема отрицательного капитала не только исчезла, но и капитал постоянно растет. Долг подрос, что напугало аналитиков, но и выручка и EBITDA выросли. В результате соотношение Net Debt/Ebitda осталось небольшим (1,4 — по моим расчетам, у компании оно отличается — 1,7, так как они рассчитывают скорректированную Ebitda, но все равно немного). При этом Полюс Золото нарастила выручку, физические объемы продаж, увеличила EBITDA и снизила себестоимость! Это просто отлично.

Сейчас компания оценивается в 13 раз выше активов (P/B=13), но это не признак дороговизны акций, это следствие маленького капитала. Прогнозирую, что компания будет его активно наращивать — инвестировать в основные средства и отдавать долги, и все станет на свои места. Но уже сейчас видно, что даже при данной цене, после долгого роста, компания стоит недорого.

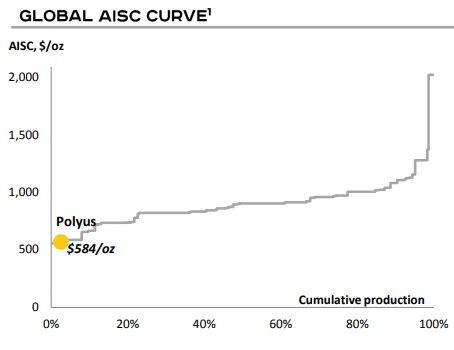

А как может быть иначе, если у Полюс Золото себестоимость унции золота (полные затраты) едва составляет треть от рыночной цены. Представьте вашу прибыль, если вы продаете все товары с наценкой 300% (сейчас золото стоит порядка 1500$ за унцию, а полные затраты компании 584$).

Полюс Золото находится в начале кривой себестоимости. Мало кто из производителей золота может с ней сравниться по себестоимости.

А теперь вспомним, что у Полюс Золото есть крупные месторождения:

- Олимпиада (41 млн. унций золота);

- Наталка (33,2 млн. унций золота);

- Благодатное (17,9 млн. унций золота);

- и другие (в том числе россыпи).

Но самый смак — это гигатское месторождение «Сухой Лог», которое только готовится к разработке. На него приходится 28% запасов золота в России (или 68 млн. унций).

Вот почему и тогда было дешево, и сейчас недорого. Перспективы роста порядка 2-3 раза, особенно если учесть то, что евро-доллар обесценивается, и рубль еще сильнее обесценивается, а золото дорожает.

Выводы:

- Выбор акций не может быть основан исключительно на вычислении цифр по отчетам (коэффициентов и мультипликаторов), расчете дисконтированных денежных потоков и т.д. Нужно разобраться в сути деятельности компании, узнать ее положение в отрасли и в мире, оценить перспективы реализации ее проектов.

- Покупка акций с большой рентабельностью и большим конкурентным преимуществом и удержание в течение 5-10 лет может дать баснословную прибыль в 10-20 раз. Главное удержать, если купили. Ранняя продажа, до реализации потенциала акции, это частая ошибка инвесторов, которая стоит им упущенной прибыли.

- Полюс Золото сейчас стоит не дорого и имеет перспективы дальнейшего роста в 2-3 раза, хотя может локально и упасть в цене, это же рынок..

Примечание. Данная статья выражает лишь мнение автора и НЕ является индивидуальной инвестиционной рекомендацией.