Портфелю на ИИС: 3 года и 5 месяцев.

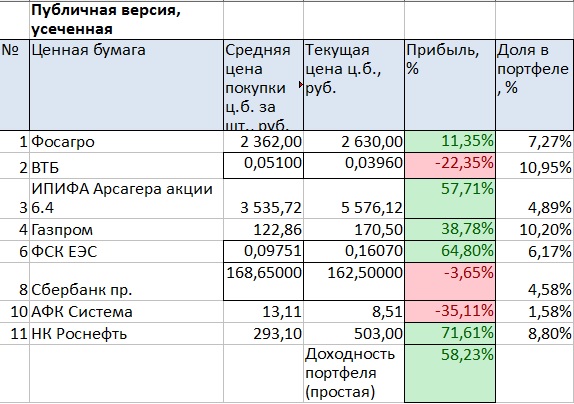

За сентябрь рынок успел подняться и немного опуститься, при этом доходность моего портфеля выросла и достигла 58,2% (простая, не средневзвешенная).

Большой вклад в доходность портфеля внесли акции Газпрома и Роснефти. Они выросли из-за повышения цены на нефть и ослабления рубля. Продолжаю держать эти акции. Роснефть продам по 700 руб., Газпром — по 1300 руб.

Большой вклад в доходность портфеля внесли акции Газпрома и Роснефти. Они выросли из-за повышения цены на нефть и ослабления рубля. Продолжаю держать эти акции. Роснефть продам по 700 руб., Газпром — по 1300 руб.

Фосагро воспрянуло на фоне слабого рубля и роста производства удобрений, хорошо что не продал. Продам по 4000 руб.

ВТБ к удивлению моему не растет в цене даже при росте прибыли. Возможно это связано с недостаточностью капитала. Подожду, мне торопиться не куда, продам выше 1 рубля.

Сбербанк пр. — удачный момент для входа. Целевая цена 300 руб.

ФСК продавать пока не нужно, так как она сильно недооценена. Возможно развитие компании на Дальнем Востоке в сфере экспорта электроэнергии.

АФК Система — видимо низкие цены — это надолго. Ждем продажи Детского мира. Но вера в хороший исход слабеет.

В этом месяце ничего не вносил на счет ИИС, поскольку деньги ушли на другие нужды. Возможно, позже внесу на ИИС больше.

Динамика доходности. Есть надежда вернуться к прежним максимумам.

Выводы

1. Сейчас хороший период для инвестирования в акции, поскольку многие компании еще стоят дешево. Но не нужно медлить, так как Россия стоит на пороге большого экономического рывка. И когда он начнется, акции будут стоит значительно дороже. Это означает, что ваш путь до финансовой свободы станет длиннее, если не сказать, непреодолимым.

2.Ошибка новичка — это постоянно следить за ценами акций в своем портфеле. Понервничав, незадачливый инвестор может продать акцию в убыток, как раз перед началом ее роста.

Я не волнуюсь, если акции в моем портфеле в минусе. Мне вообще нравится боковик на рынке или его падение, поскольку можно купить больше акций и нарастить пассивный доход. Целевой уровень роста пассивного дохода — на 20% в год, чтобы быть довольным. И вам советую не волноваться, и смотреть в портфель раз в месяц.