2019 год запомнился беспрецедентным ростом индекса Мосбиржи — на 28,6%, а тот же индекс, но с дивидендами вырос аж на 37%. Нефть тоже заметно подросла, а вот доллар упал на 11% (привет фанатам зеленой капусты!). Инфляция продолжила падение и вероятно составит 3-3,5%. Рассмотрим результаты моих 3-х портфелей за этот и предыдущие годы.

1. Портфель на ИИС и дивидендный портфель

Как вы знаете, у меня есть 2 российских портфеля. На счете ИИС — портфель роста капитала, ему уже 4,6 лет. На обычном брокерском счете у меня дивидендный портфель, ему уже 11 лет, но публичную статистику я веду по нему в течение такого же примерно периода, как и по ИИС.

В 2019 году оба портфеля обыграли инфляцию и доллар США. Оба портфеля показали хорошую доходность, но проиграли индексу Мосбиржи: ИИС совсем немного проиграл, а дивидендный портфель — больше, так как он более концентрированный в этом году по ряду причин.

Уже 2 года я вывожу дивиденды из портфелей, поэтому за 2019 год сравниваю портфели с индексом Мосбиржи без дивидендов.

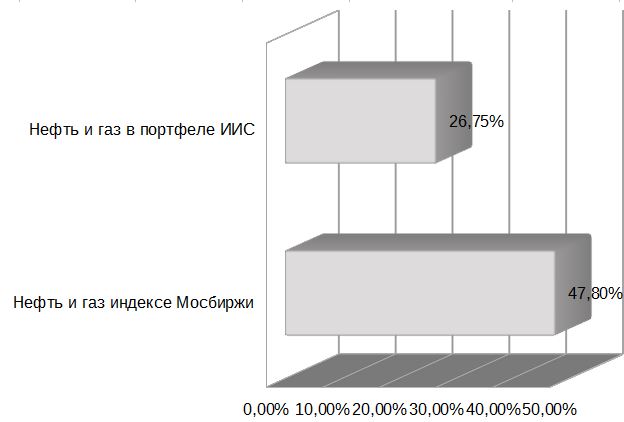

Проигрыш индексу в этом году связан с ростом нефтегазовых компаний и их большим весом в индексе, чем у меня в портфелях.

Но нефтегазовый сектор не каждый год будет самым сильным сектором, тогда мои портфели выиграют у индекса Мосбиржи. Держать 50% в нефтегазовых компаниях кажется мне немного рискованным.

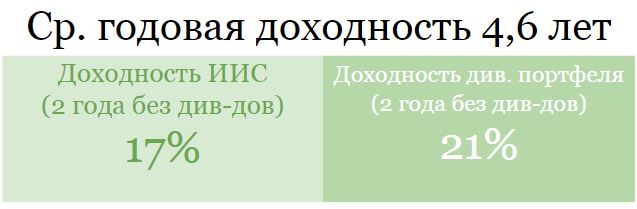

Возьмем более длительный период.

На более длительном периоде оба портфеля обошли индекс Мосбиржи, причем дивидендный портфель — на существенный процент. Ежегодная альфа дивидендного портфеля — 8%. Ради такой альфы стоит активно инвестировать.

Здесь я сделал сравнение с синтетическим индексом Мосбиржи: 2015-2017 год с дивидендами, далее — без дивидендов.

Среднегодовая доходность (ср. геом.) обоих портфелей отличная, и это даже без дивидендов последних лет.

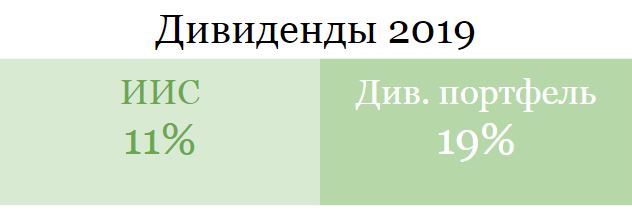

Дивидендная доходность в 2019 году также отличная.

Примечание: доходность рассчитывается к средневзвешенному капиталу, в этом году я изымал часть денег из дивидендного портфеля, поэтому получилась такая высокая цифра.

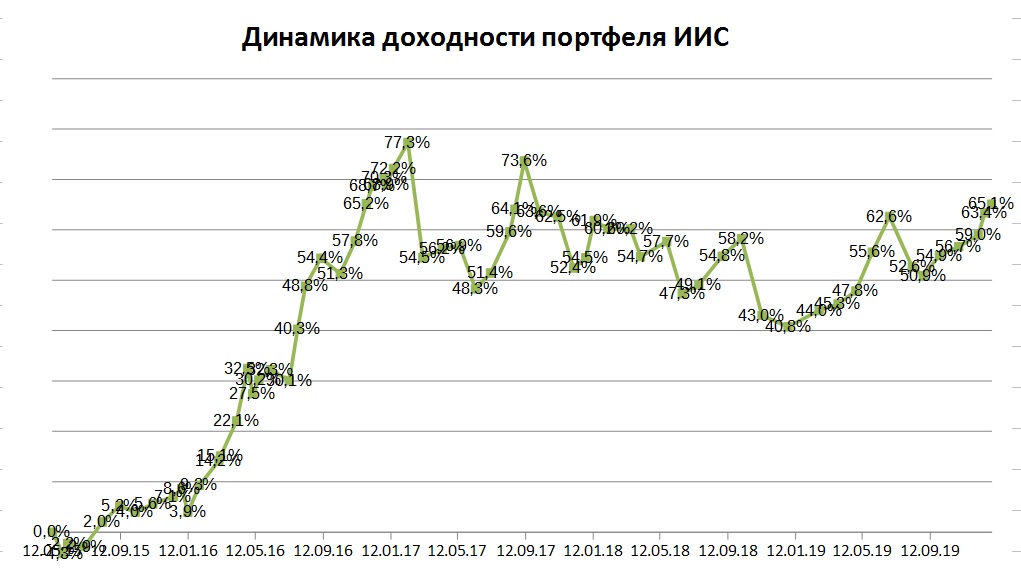

Динамика ПРОСТОЙ доходности портфеля ИИС: доходность около исторических максимумов. В абсолютной сумме достигнут максимум.

2. Иностранный портфель QQQ

Как вы знаете, я собираю аналог ETF QQQ на индекс Nasdaq 100, покупая акции на СПБ бирже. Уже купил 55 акций из 103. Кстати, 9-ти акций из этого индекса нет на СПБ бирже, написал им письмо, попросил включить. А пока заменяю их другими компаниями с аналогичным профилем деятельности.

За 3 месяца портфель вырос на 6,8% в долларах США, или на 4,4% в рублях (простая доходность).

Весьма неплохо. Средневзвешенная доходность составила 13,3%. За это время ETF QQQ вырос на 8,7%. Иду лучше ETF на 4,6%. Смысл собирать индекс из акций есть.

Выводы:

- Российский рынок все еще дешев и перспективен, но уже радует нас результатами, поэтому продолжаем инвестировать.

- Не забываем и о международной диверсификации (если капитал позволяет), составляем индексы США из иностранных акций на СПБ бирже, это дешевле и выгоднее чем покупать ETF на российской бирже с 1% комиссией или через зарубежного брокера с валютной переоценкой.

- Построить свое финансовое будущее для обычного человека, не бизнесмена, возможно только путем инвестиций. И чем раньше вы начнете инвестировать на долгосрочной основе, тем больше будет результат.

- Всех с Новым Годом!