Российские ETF и БПИФы на индекс Мосбиржи берут ежегодную комиссию 1% за составление и ведение вашего индексного портфеля. При этом ничего особо не делают: просто покупают акции в предусмотренных долях по индексу Мосбиржи. Но зачем платить кому-то деньги, если можно рассчитать портфель на индекс Мосбиржи самостоятельно с помощью калькулятора.

Я разработал калькулятор, который позволяет бесплатно рассчитать портфель на индекс Мосбиржи. Сделать это просто:

1 шаг. Откройте сайт https://invest-calc.ru/

На экране вы увидите топ-10 акций индексе Мосбиржи, отсортированные по их доле в индексе. А также дату, на которую актуальны эти данные.

Шаг 2. Поставьте галочку «Я не робот» и введите сумму инвестирования.

Сумма может быть любой. Введем для примера сумму 100 000 руб.

В разделе «Расчет» (серым) приведена стоимость портфеля, инвестированная сумма и остаток денежных средств.

Калькулятор выведет табличку с названиями акций, их тикерами (обозначений на бирже), количеством акций для покупки в индексный портфель, ценами акций на вчерашнее вечернее закрытие торгов, и примечанием. Данные обновляются ежедневно после 21.00.

Что означают примечания:

«Доля в портфеле больше, чем в индексе» — акции продаются на Мосбирже не в штуках, а в лотах (1, 10, 100, 10 000..). Когда портфель небольшой зачастую стоимость 1-го лота акции превышает ее расчетную долю в вашем портфеле, но меньше не купить. В этом ничего страшного нет, со временем портфель вырастет и доли выравняются.

Есть и второй случай появления этого примечания, о котором читайте ниже.

«Для покупки недостаточно средств» — когда расчетная стоимость позиции по конкретной акции в портфеле меньше, чем стоимость ее минимального лота.

Например, доля акций Полюсзолото в индексе Мосбиржи составляет 1,82%. Значит на ее покупку мы должны направить 100 000 * 0,0182 = 1820 руб. Однако минимальный лот Полюсзолото (1 акция) стоит 7765,5 руб. Соответственно у вас не хватит денег, чтобы его купить.

Принцип работы калькулятора такой: сначала покупаются только те акции, на покупку которых хватает денежных средств согласно формуле: стоимость портфеля * доля акции в индексе. Остаток распределяется между акциями, по которым не было ничего куплено в первой итерации, по убыванию их веса в индексе.

Например, доля ГМК Норникель в индексе Мосбиржи — 7,2%. Значит на покупку его акций мы должны потратить 7200 руб. Но минимальный лот стоит 21 200 руб. В первой итерации расчета мы его не купили. Но у нас остался остаток, который в первую очередь пошел на акции ГМК Норникеля, так как среди некупленных акций у него самая большая доля в индексе. В результате мы купили 1 акцию ГМК Норникель, но его доля в портфеле оказалась больше, чем в индексе, о чем гласит примечание.

Шаг 3. Скопируйте получившуюся табличку себе в Excel или Google Docs.

В конце калькулятора приведено предупреждение, о котором нужно помнить.

Ответы на вопросы:

1.Предусматривается ли развитие калькулятора?

Да, в дальнейшем будет улучшаться интерфейс, появится экспорт расчета в Excel или Google Docs, личный кабинет для учета портфеля, а также другие индексы. Но на все нужно время.

2. А что выгоднее по налогам: самостоятельное ведение индексного портфеля или покупка ETF (БПИФ)?

Если вы ведете портфель на ИИС (второго типа), то разницы нет, ваш доход от операций не будет облагаться НДФЛ.

Если вы ведете портфель на обычном брокерском счете и продержали акцию 3 года, вы имеете право на налоговый вычет по сроку владения этими акциями (не более 3 млн. руб. за каждый год, в сумме не более 9 млн. за 3 года). Однако при проведении ребалансировки индекса возможно придется продать какие-то акции досрочно, в этом случае немного выгоднее ETF (БПИФ), поскольку он не заплатит НДФЛ, а вы заплатите. Однако таких ребалансировок, при которых вам придется продавать акции совсем, поскольку они выбили из индекса, сравнительно немного. В остальных случаях вы можете не продавать акции, доля которых в индексе стала меньше, а увеличить сумму портфеля путем дополнительного взноса. Или просто не продавать, пусть будет доля акций в портфеле будет больше индексной. Со временем все выравняется.

Но дешевле конечно индексный портфель в любом виде вести на ИИС.

3. А что выгоднее по брокерским комиссиям: самостоятельное ведение индексного портфеля или покупка ETF (БПИФ)?

Разницы нет, поскольку иногда управляющая компания ETF (БПИФ) платит внешнему брокеру за совершение операций. А если не платит, то в любом случае она платит биржевые сборы, и включает вам их в расходы.

Брокерская комиссия незначительна (0,03-0,05%) и в случае редких операций (а они такими и будут при индексном инвестировании) будет для вас незаметна. Брокерская комиссия, которую вы должны будете уплатить при самостоятельном ведении индексного портфеля в разы меньше 1% (ежегодной комиссии ETF (БПИФ).

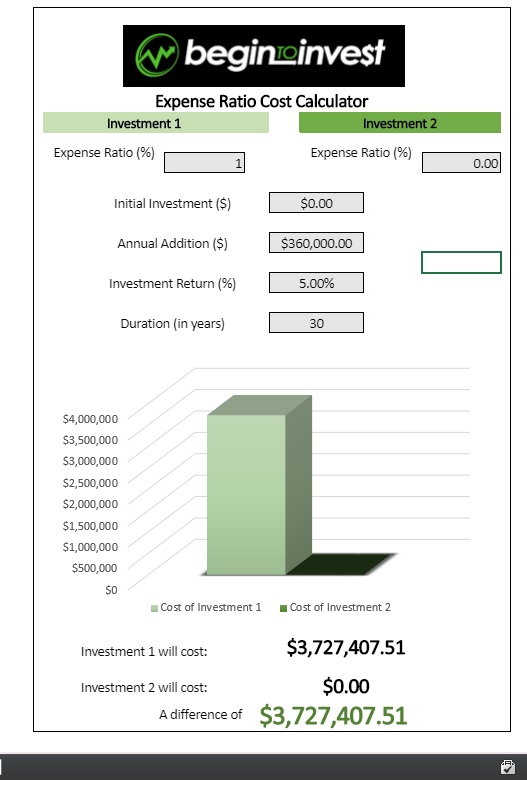

4. 1% в год комиссия ETF (БПИФ) — это много?

Например, если вы каждый месяц инвестируете в индексный портфель 30 000 руб. путем покупки ETF (БПИФ), то за 30 лет отдадите управляющим компаниям ETF (БПИФ) 3,7 млн. руб.! Очевидно, вести индексный портфель самостоятельно выгоднее.

Успешного использования калькулятора! Жду обратную связь.

И еще раз напоминаю, что калькулятор индексного портфеля НЕ является индивидуальной инвестиционной рекомендацией. Перед приобретением акций лучше проконсультироваться с профессионалом и свериться с рыночными данными онлайн.