В калькулятор добавлен новый индекс для формирования портфеля — усеченный S&P 500. Покупать все 500 акций из индекса S&P 500 тяжело, потребуется много денег, и всех акций, вероятно, нет на СПБ бирже. Вместо этого вы можете купить урезанный индекс, например, первые 30 или 50 акций. Результат вложений будет очень похож на полный индекс +- небольшой процент. Но проблем с формированием портфеля гораздо меньше. Рассмотрим как смоделировать индексный портфель на сайте калькулятора.

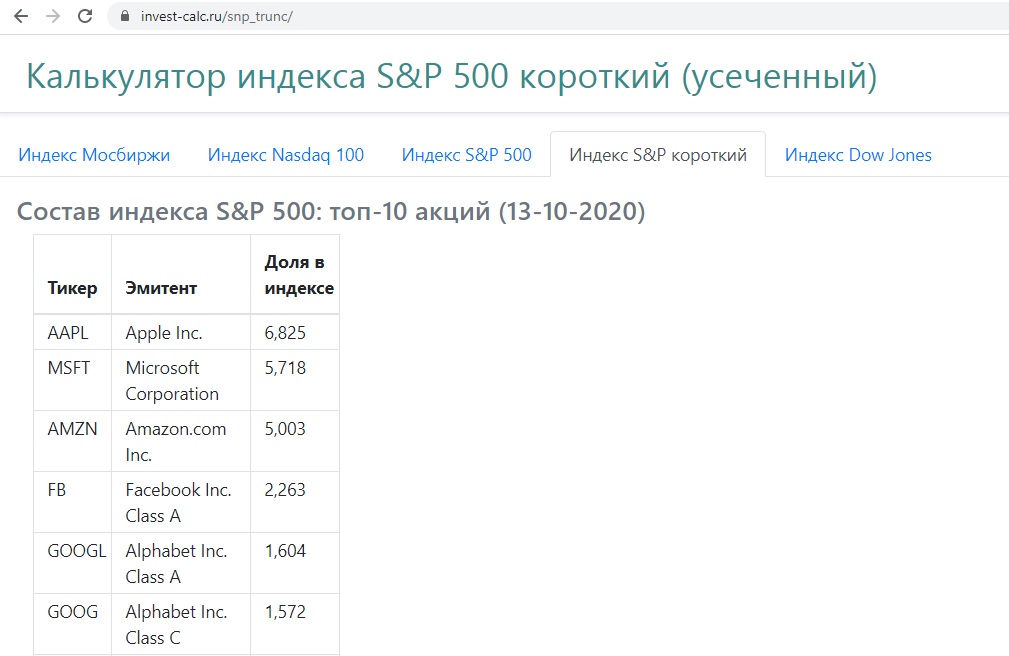

1. Перейдите на вкладку Индекс S&P короткий. Вначале вы увидите таблицу «топ-10» акций из индекса S&P 500.

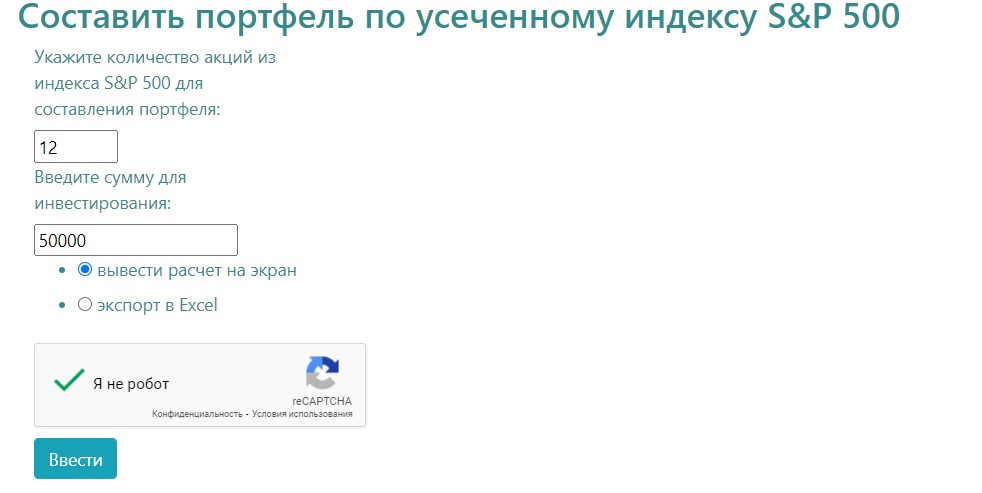

2.Прокрутите страницу ниже и введите в форму количество акций из индекса S&P 500, которое вы хотите включить в портфель, и сумму для инвестирования. Поставьте галочку «Я не робот».

3. Выберите вариант вывода результата: на экран или экспорт в Excel

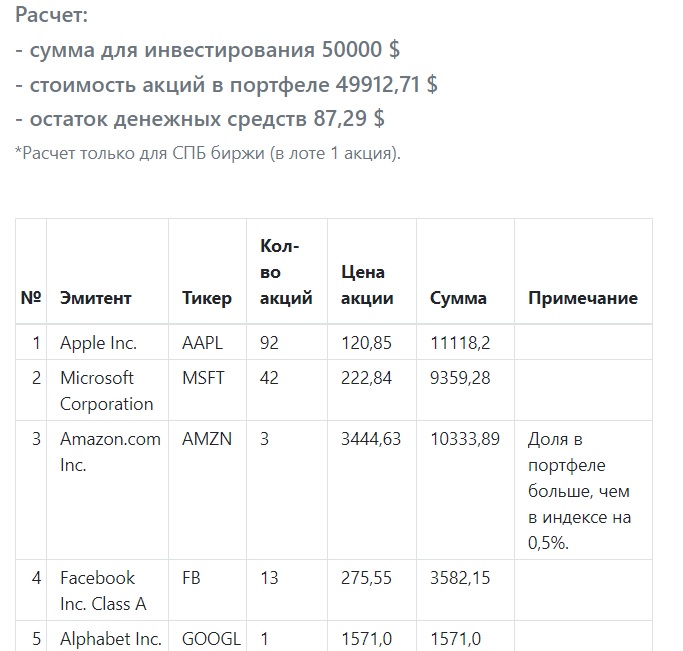

4. Просмотрите результат. Если доля акции в портфеле будет больше или меньше, чем в индексе на 0,5% об этом будет выведено предупреждение. В целом отклонение не критичное.

Как рассчитывается доля каждой акции в усеченном индексе S&P 500

Она рассчитывается по формуле

Доля акции в усеч. индексе = доля акции в полном индексе / сумму долей акций в усеч. индексе

Какую долю от полного индекса составляет усеченный

Это зависит от количества акций, которое вы выбрали. Например, сумма долей 12 акций составляет примерно 30% индекса, 40 акций — 50,5% индекса, 50 акций — 55% индекса. Чтобы купить 80% индекса вам нужно купить 157 акций, что слишком много. На мой взгляд оптимальный размер индексного портфеля на S&P 500 в усеченном виде — от 12 до 50 акций.

Предполагаю, что результаты данного портфеля будут в основном повторять результаты полного индекса, поскольку в него входят самые крупные компании, формирующие общее поведения индекса.

Почему не купить просто ETF на S&P 500

Если мы рассматриваем зарубежного брокера (IB), то у него есть абонентская плата 10$ в мес. (120$ в год). Кроме того, за перевод денег за рубеж банки берут комиссию (порядка 15$ каждый раз). Таким образом, зарубежный брокер — не для маленьких счетов. Мне кажется, что с суммой меньше 50 000 $ переводить туда деньги нецелесообразно.

Если мы рассматриваем российского брокера, то покупка ETF или БПИФ мне не подходит, поскольку:

- они не выплачивают пайщикам дивиденды. Если вы хотите жить на доход от портфеля, то вам придется постоянно продавать паи, и возможно, потребность в этом возникнет тогда, когда индекс упадет.

- они платят высокий налог на получаемые дивиденды в США — 30%, как организация. Если вы получаете дивиденды по американским акциям, как физлицо, резидент России, то вы заплатите всего 13% (10% в США с вас возьмут, и на родине — 3%).

- они взимают с вас комиссию 0,8 — 1% ежегодно. При этом часто единственным активом российского БПИФ является просто ETF, купленный на американской бирже. Хороший такой посреднический бизнес.

- риск посредника. Когда вы купили иностранные акции на СПБ бирже, то вы можете их перевести на счет зарубежного брокера в IB. А когда вы владеете паями БПИФа, вы владеете паями на паи (такой вот дериватив). И никуда ничего перевести не можете.

По налогам примерно одинаково. БПИФ и ETF не платят НДФЛ с получаемых дивидендов в России, зато платят 30% в США. БПИФ и ETF, также как и иностранные акции, можно купить на ИИС, и на обычный брокерский счет, получив соответствующие налоговые льготы при удержании в течение 3 лет.

В целом, если у вас много денег, то лучше открыть брокерский счет у зарубежного брокера (IB) и купить ETF на S&P 500. Если денег меньше, то проще купить иностранные акции на СПБ бирже согласно укороченному индексу S&P 500.

Ссылка Калькулятор индексного портфеля

Данная статья НЕ является индивидуальной инвестиционной рекомендацией. Расчет в калькуляторе носит учебный характер.