Счет ИИС — очень выгодная с точки зрения налогов вещь, особенно его тип «Б», когда весь доход от продажи ценных бумаг освобождается от НДФЛ. Но есть ограничения — по сроку счета и максимальному годовому взносу. Именно из-за этих ограничений инвесторы теряют деньги. Рассмотрим подводные камни ИИС, и стоит ли вообще его использовать.

Как вы знаете, минимальный срок удержания счета ИИС для получения льготы по НДФЛ — 3 года. Если вы закроете счет раньше, то вы теряете льготу. А максимальный ежегодный взнос на ИИС — всего 1 млн. руб. Именно эти ограничения и губят инвесторов.

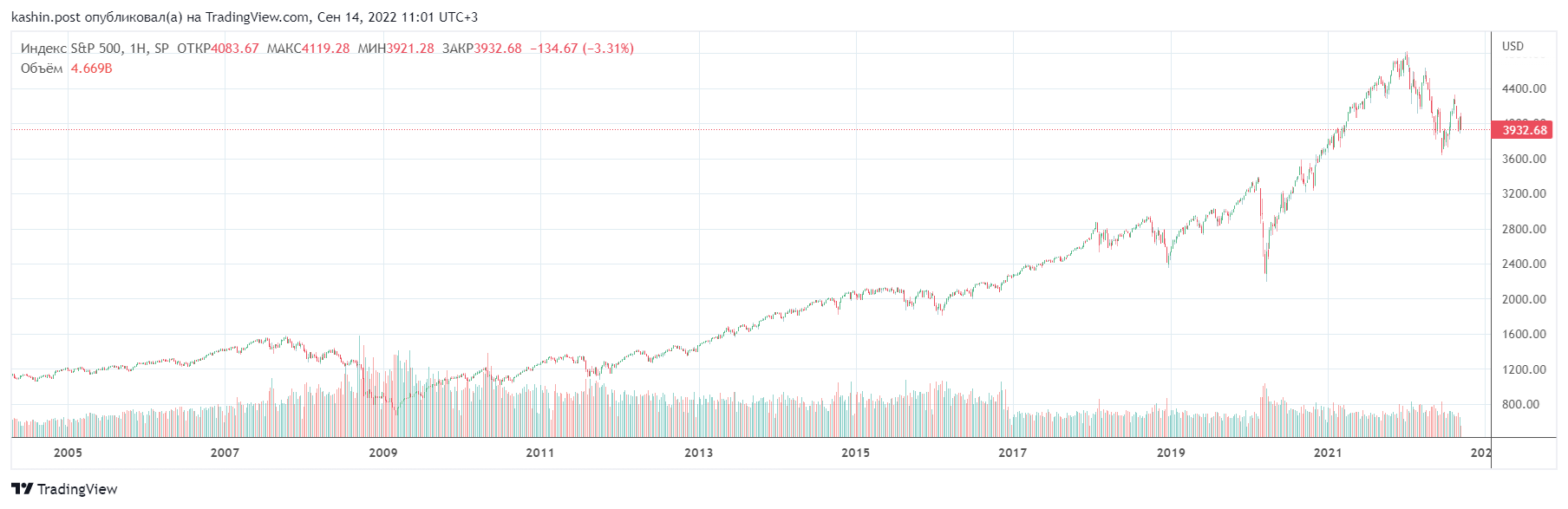

ИИС был бы хорош на американском рынке, который в целом все время растет

На таком растущем рынке инвестору нет нужды продавать акции — а только накапливать и накапливать.

А вот наш российский рынок на него совершенно не похож

Наш рынок похож на разъяренного быка на арене, который брыкается и все время норовит сбросить наездника — седока. Или на шторм в море.

Поэтому на нашем рынке — если ты не продал акции или их часть на очередной вершине, не зафиксировал, то на очередном и неизбежном падении твои инвестиции существенно уменьшаться или обнулятся. Поэтому акции надо продавать периодически, когда они выросли.

А куда девать деньги после продажи акций? Конечно выводить на потребление, ведь ради этого и инвестируем деньги. Но вывести то без закрытия счета ИИС и потери льготы нельзя. Нельзя вывести часть денег.

Можно конечно закрыть полностью ИИС и вывести все деньги. Но тогда вы потеряете льготу ИИС и время.

Допустим вы накопили на ИИС 10 млн руб., и вам надо вывести 3 млн. руб. на покупку автомобиля. Вы закрываете счет и выводите все деньги. 3 млн. руб. вы тратите. И теперь вам нужно снова открыть ИИС и завести обратно 7 млн. руб. Это займет у вас 7 лет! Потому что заводить обратно можно только по 1 млн. в год.

Вот и получается, что инвесторы, зная об этих ограничениях, боятся потерять льготу по ИИС на всю заработанную сумму и не выводят деньги, не тратят их. А потом на очередном падении рынка их капитал скукоживается, и уже тех денег нет.

Мне могут возразить, что с ИИС можно «вывести» часть денег, вложив их в дивидендные акции перед отсечкой, и в день отсечки продать их. И дивиденды придут на счет. Но этот способ рискованный, потому что в день отсечки акции могут улететь вниз быстрее, чем вы сможете среагировать, и ниже размера дивидендов. А дальше могут пойти вниз. И вы просто потеряете деньги.

Также мне могут возразить, что можно вообще деньги от продажи акций не выводить с ИИС, а покупать в нем облигации. Да, можно. Только когда же вы начнете тратить деньги? Инвестирование ради инвестирования..

Вот почему я прихожу к выводу, что лучше всего инвестировать на обычном брокерском счете. Да, вы будете обязаны сразу заплатить НДФЛ при выводе средств, но сможете вывести любую сумму в любой момент и избежите этой психологической ловушки «кощея бессмертного». Копил на ИИС — не продал вовремя — потом все обнулилось. Зачем копил?

Я не совсем понимаю, что мешает продать бумаги на ИИСе вовремя и купить например короткие облигации на время «обнуления» или просто пересидеть в кэше/фонде репо?

Я вижу одни плюсы в ИИСе, заливаешь по 400к/год для вычета А, а все остальное на обычный брокерский счёт и вот по ИИСу 20+ доходность и ничто не мешает пользоваться обычным счётом. Например консервативную часть портфеля держать на ИИС, а остальное на брокерском счёте.

Почему такой вариант не рассматривали?

Потому что прибыль по бумагам надо выводить в реал. «продать вовремя» — это что то из фантастики. Когда вовремя никто не знает.