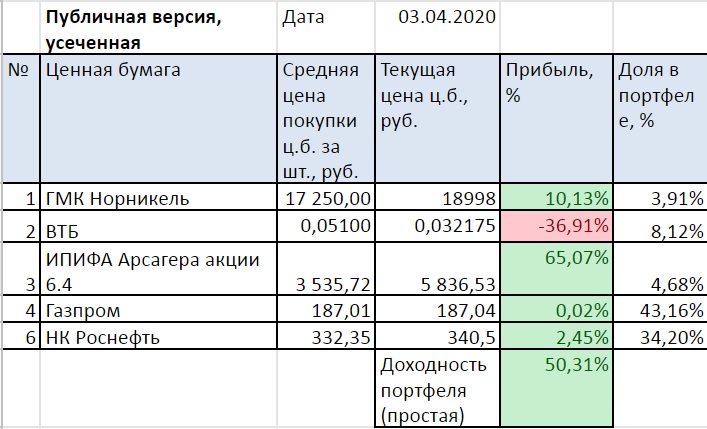

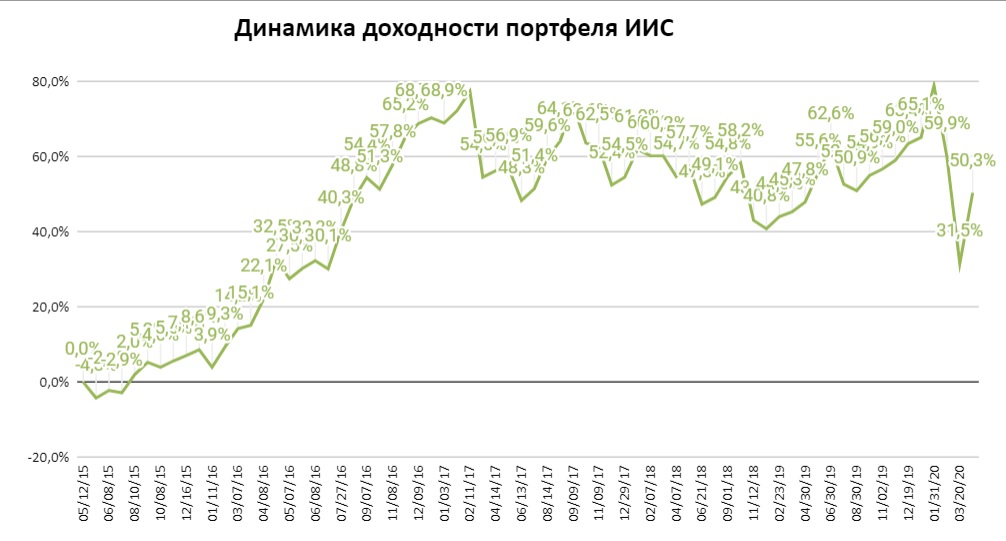

1.Портфель на ИИС. Портфелю 4 года 11 мес. За прошедшие 1-2 месяца падения рынка я существенно переформировал портфель: продал акции 2-го и 3-го эшелона и усилил позиции в голубых фишках. Это позволило демпфировать падение рынка, в результате, портфель уже почти восстановился до докризисной доходности.

График доходности портфеля

В марте внес денежные средства в портфель на ИИС и купил акции ГМК Норникеля. Эта покупка уже дала положительный результат.

В этот кризис я понял, в чем заключается недостаток ИИС по сравнению с обычным брокерским счетом: не возможно быстро снять деньги, если они потребуются на текущие нужды. Чтобы снять деньги с ИИС сначала вам необходимо получить справку в налоговой, о том, что вы не пользовались налоговым вычетом на взносы, потом пойти к брокеру в офис лично, чтобы закрыть счет, потом 1-2 месяца ждать закрытия счета. Итого до получения денег пройдет 2-3 месяца. С обычного же брокерского счета снять деньги можно за 2 рабочих дня. Вывод: в ходе кризиса пополнять ИИС не следует, безопаснее покупать акции на обычный брокерский счет.

2. Иностранный портфель на QQQ

С этим портфелем творится пока неразбериха. В рублях он не упал, а торгуется сейчас в прибыли. Однако в связи с кризисом я распродаю акции, которые в долларах вышли в плюс. Фактически я продал 30% этого портфеля.

На часть вырученных денег я купил опять же акции ГМК Норникеля (тоже в плюсе). Другую часть я оставил в долларах, наращиваю подушку безопасности. Если кризис будет развиваться и рубль ослабнет, то продам доллары по 100-150 руб. и потрачу на текущие нужды или куплю подешевевшие российские акции. Если кризис отступит, то вернусь обратно в американские акции.

Иностранный портфель QQQ в долларах сработал как противовес рублевому портфелю и как подушка безопасности. Но пока идет кризис я приостанавливаю пополнение данного портфеля и продолжаю понемногу выходить в долларовый кэш. Дополнительный аргумент в пользу такого решения: если раньше при долларе за 62-64 рубля многие американские акции были дороги, то сейчас покупать их при курсе 80 руб. за доллар рука не поднимается, учитывая как дешево торгуется наш рынок.

Выводы:

- Нужно продолжать инвестировать, особенное внимание следует уделить дешевому российскому рынку акций, который скоро вследствие неизбежной инфляции и избытка денег в финансовом секторе может сильно вырасти.

- В экономике нового века, в которую мы добровольно-принудительно вступаем хорошо жить будут только бизнесмены, инвесторы и предприниматели, но не наемные работники и служащие. Покупка акций — это шанс обеспечить себе будущее, не волнуясь о замещении рабочих мест роботами и искусственным интеллектом.

Настоящая статья НЕ является индивидуальной инвестиционной рекомендацией.