Многие спрашивают, что ожидать от фондового рынка России в долгосрочной перспективе, какова доходность разных классов активов у нас.

Ответ на этот вопрос дан в ежегоднике Э.Димсоном, П. Маршем и М. Стаутоном.

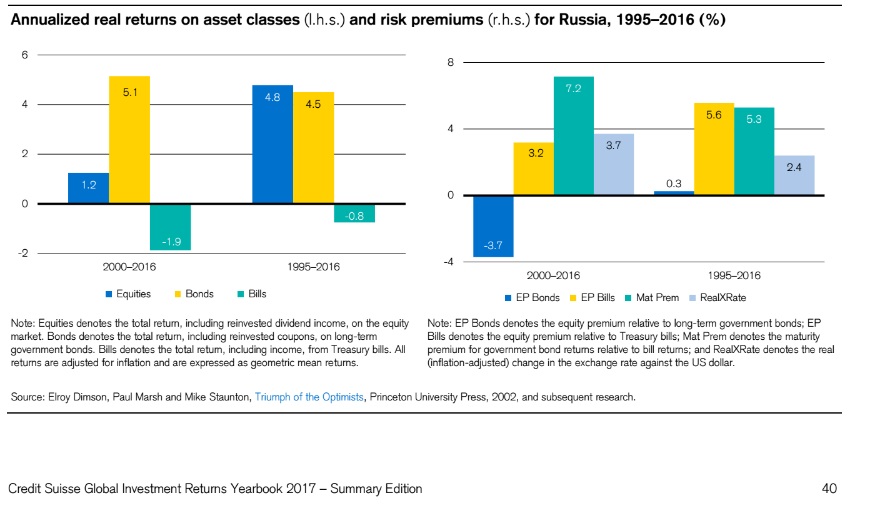

В приведенной картинке показано, что за более длительный промежуток времени российские акции дали 4,8% реальной доходности в год , а облигации 4,5%.

За более короткий период, российские акции показали реальную доходность в 1,2% в год, а облигации 5,1%.

Напоминаю, что реальная доходность — это доходность за вычетом инфляции. Доходность приведена в средне геометрическом исчислении.

Ср. мировые цифры:

1) за 117 лет акции — 5,1%, облигации 1,8%;

2) с 2000-х годов акции 1,9%, облигации 4,8%.

Цифры доходности российских акций за более долгосрочный период соответствуют общемировым (4,8% и 5,1% соответственно).

Доходность российских акций и облигаций за более короткий период также близка к общемировой. Как и в среднем по миру облигации с 2000-х годов обогнали акции (вот такой феномен).

Выводы:

- при расчете долгосрочной доходности российских индексных портфелей из акций и облигаций можно ориентироваться средние мировые цифры. Для простоты на промежутке от 20 лет я бы брал 5% по акциям и 2% по облигациям.

- а вот краткосрочную доходность прогнозировать не возможно.

- волатильность российского рынка (колебания цен) у нас большая: может быть и большой плюс и большой минус. Например, ст. отклонение (мера риска, изменчивости цен) SPDR® S&P Russia ETF, инвестирующего в российские акции, составляет порядка 26% за 5 лет. А средне мировое за 117 лет — 17%. Конечно, данные по ETF за 5 лет не показательны — думаю, ст. отклонение в России за 20 лет еще больше, может быть больше 40%.