Как известно, в среднем ипотечный кредит закрывается за 7 лет. Выгодно ли это и какие есть ошибки при досрочном погашении, рассмотрим далее.

Для того, чтобы рассмотреть вопрос, возьмем следующие данные: сумма кредита 8 млн. руб, ставка 10%, срок 20 лет, аннуитет.

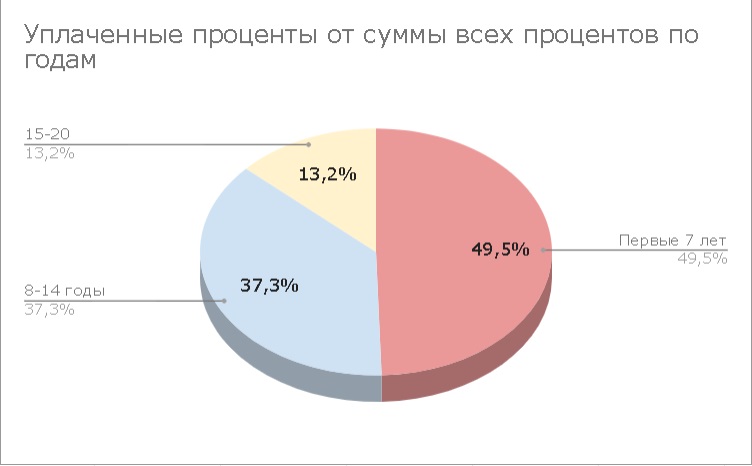

Если платить кредит полностью по графику, то в течение 7 первых лет мы выплатим почти 50% от всей суммы процентов за весь срок.

Очевидно, что именно в этих первых 7 годах и есть главное поле для оптимизации.

Если мы посмотрим график уплаченных процентов к сумме кредита, то увидим следующее.

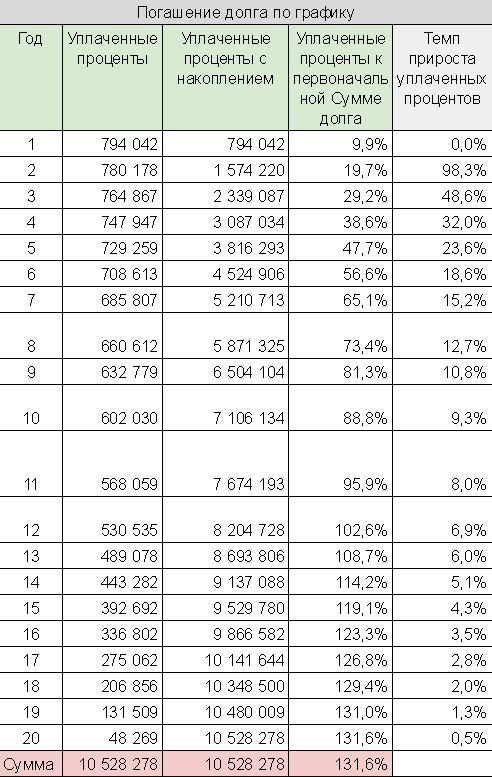

Алые столбики — это отношение уплаченных процентов к первоначальной сумме кредита по годам. Красная черта — это темп прироста уплаченных процентов.

На 4-й год темп прироста снижается и пересекает график уплаченных процентов. Это означает, что большую часть процентов мы уплачиваем в первые 4 года. Дальше сумма уплаченных процентов продолжает расти, но ее темп существенно замедляется.

Полный график можно посмотреть далее.

Таким образом, досрочное погашение имеет наибольший эффект в первые 4 года. Но как его правильно делать.

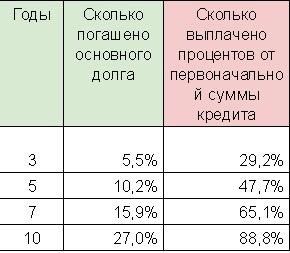

Например, если по окончании 3-го года вы вдруг решите закрыть кредит досрочно, то окажется, что основного долга вы уплатили лишь 5,5%, а процентов — 29,2%.

Досрочное погашение нужно делать регулярно каждый год/квартал/месяц, а не в конце 3-5-7 года, иначе вы потеряете большую сумму процентов зря.

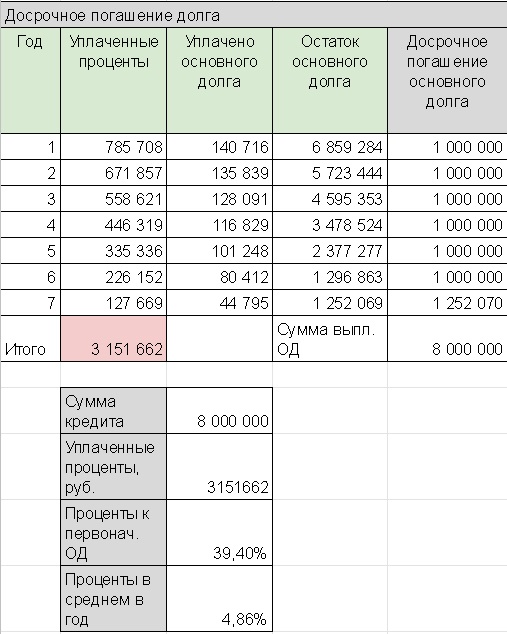

Тогда картина получится гораздо лучше. Вы потеряете не 65% от первоначальной суммы кредита, а всего 39,4%.

Выгодно ли платить ипотеку до конца срока

В случае, если у вас ипотека коммерческая, и аренда объекта превышает размер ипотечного платежа — да, если доходность на первоначальный взнос более 10%.

Ипотека на квартиру в большинстве случаев убыточна. Вряд ли кто-то выдержит платить ипотеку на квартиру 20 лет, если у него будет возможность погашать ее быстрее.

В случае с коммерческим проектом вы можете платить ипотеку хоть 50 лет, так как у вас есть прибыль (разница между арендной платой и ипотечным платежом). А вот в случае с жильем — такого мотивирующего фактора нет.

Часто приводится аргумент, что зарплата вырастет как минимум на размер инфляции, а ипотечный платеж останется таким же, следовательно обесценится. Возможно, но далеко не у всех россиян зарплата растет каждый год хотя бы на размер инфляции. А в жизни реальные доходы населения падают 5-й год.

Значит, с долгими годами выплаты ипотеки легче ее платить не станет. Моя рекомендация в большинстве случаев — инвестировать и покупать квартиру на свои.