В последнее время в связи с падением цен на нефть и газ, и акций нефтяных и газовых компаний, соответственно, многие стали скептически относится к инвестициям в эти акции. Мол, эра углеводородного топлива подходит к концу, скоро все будут ездить на «теслах» и отапливать дома электроэнергией из солнечных батарей. Но так ли это действительно, давайте разберемся.

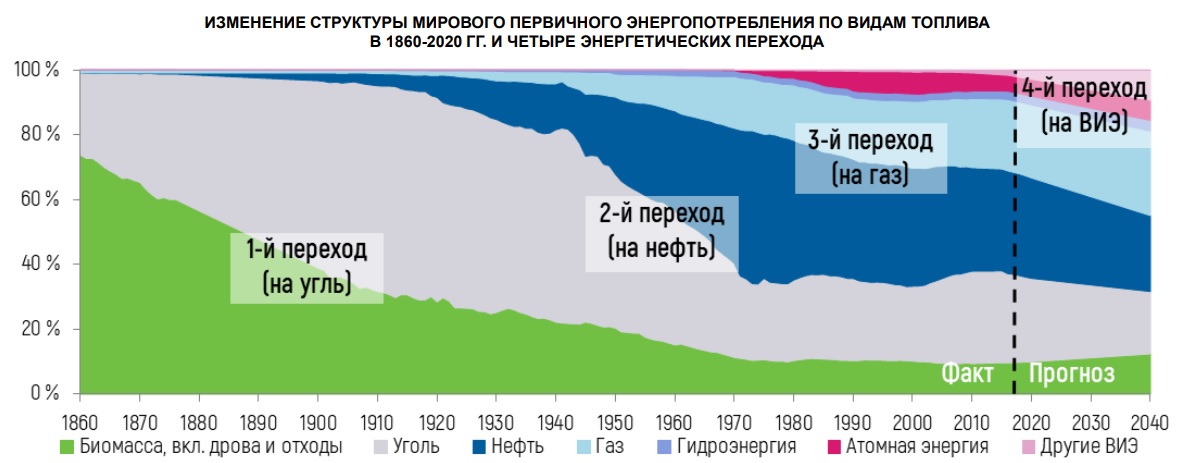

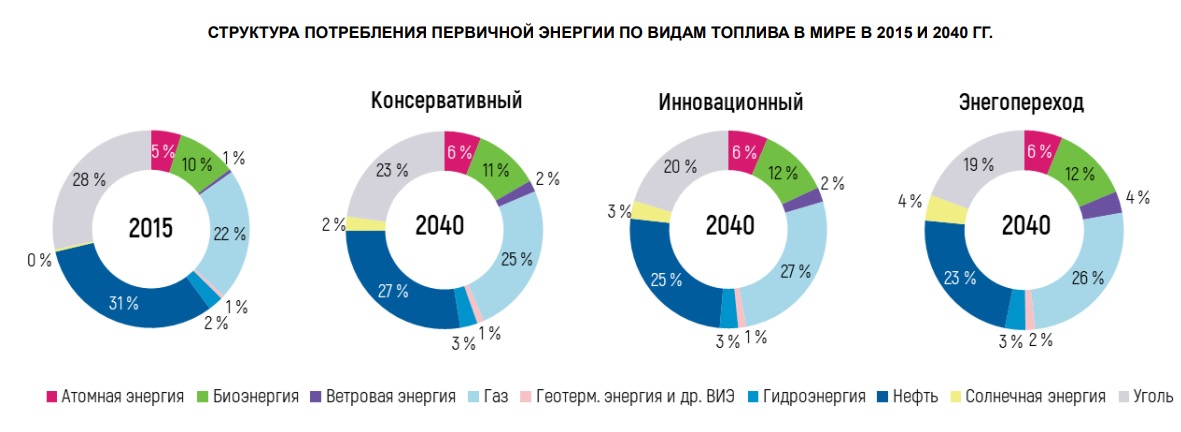

На рисунках из презентации МШУ «Сколково» (ссылка), мы видим, что в настоящее время в структуре потребления первичной энергии 81% приходится на уголь, нефть и газ.

Еще 10% приходится на биотопливо (дрова и др.), 5% — на атомную энергетику, и всего 4% — на другие возобновляемые источники энергии (ВИЭ). Причем на нетрадиционные ВИЭ (солнце, ветер и др.) приходится всего лишь 2%.

Если мы посмотрим структуру электро-генерации, то в ней роль нефти небольшая. Главные роли играют уголь и газ.

Я не очень доверяю прогнозам аналитиков, поскольку они часто ошибаются, поэтому смотрю только на текущие и прошлые данные. Но если вернуться к рисунку 1, то даже неспециалист проследит следующие тенденции:

- падение доли угля

- уменьшение доли нефти

- рост доли газа

Учитывая длительность трендов, в ближайшие 10-20 лет замещение традиционных источников энергии (нефти, газа и угля) ВИЭ, на мой взгляд, не предвидится. Как правильно задал вопрос наш Президент: «Вы что, дровами топить будете?».

Даже если все автомобилисты пересядут на электромобили, электроэнергию для их зарядки нужно вырабатывать из каких-то источников. Это еще более усилит зависимость человечества от нефти, газа и угля, поскольку ВИЭ и особенно НВИЭ (нетрадиционные ВИЭ), на мой взгляд, не смогут удовлетворить растущую потребность в электроэнергии, если не будет внедрена в жизнь какая-то уникальная технология (например, управляемый холодный ядерный синтез).

Массовый переход на электромобили — это улучшение качества жизни человечества, которое сопровождается обычно увеличением энергопотребления, а не его снижением. Кроме поездок на электромобилях по автострадам, нужно будет по-прежнему отапливать дома, производить из нефти пластмассы и другие материалы и много чего другого.

Численность человечества растет, и все хотят жить лучше, чем вчера. И этот фактор также обусловит рост потребности в энергии, и прежде всего, в нефти, газе и угле.

Всю современную историю (19- начало 21 века) человечество боролось и воевало за нефть. Это хорошо видно из книг Дэниэля Ергина:

- «Добыча. Всемирная история борьбы за нефть, деньги и власть» и

- «В поисках энергии. Ресурсные войны, новые технологии и будущее энергетики»

Всем советую прочитать. И вы поймете, что борьба за источники энергии составляла и составляет суть геополитики. На дешевой и доступной энергии основывается экономический рост и благосостояние населения.

В России есть 2 крупнейшие компании мирового уровня: Газпром и Роснефть. Газпром контролирует порядка 16% мировых запасов газа, Роснефть добывает 5-6% от мировой добычи. И данные компании торгуются недорого, особенно в связи с последним падением. Поэтому инвесторам стоит преодолеть скептицизм и посмотреть на них по-новому.

По мере исчерпания более дешевых по стоимости добычи месторождений, будут вовлекаться все новые, более дорогие. Когда-то, когда я учился в РГУ нефти и газа, нам говорили, что нефть через 30 лет кончится. Но вот прошла уже половина этого срока, а нефть и не думает заканчиваться.

Возможно, нефть имеет все же неорганическое происхождение. Где-то в интернете я читал даже о фактах восстановления добычи на ранее иссякших скважинах. В любом случае на наш век хватит.

У инвесторов закрепилось мнение, что технологические акции — это хорошие и перспективные, а природоресурсные — плохие и бесперспективные. Однако их цены основаны на рыночных циклах. В последние 1-2 десятилетия растущие акции обгоняют акции стоимости. Сменится цикл — и природоресурсные акции будут снова стоить дорого, а технологические — отставать в росте. Без энергии технологии не возможны. Важно инвестировать в природоресурсные компании заранее, иначе весь рост состоится без вас.

Данная статья НЕ является индивидуальной инвестиционной рекомендацией.