Архив метки: газпром

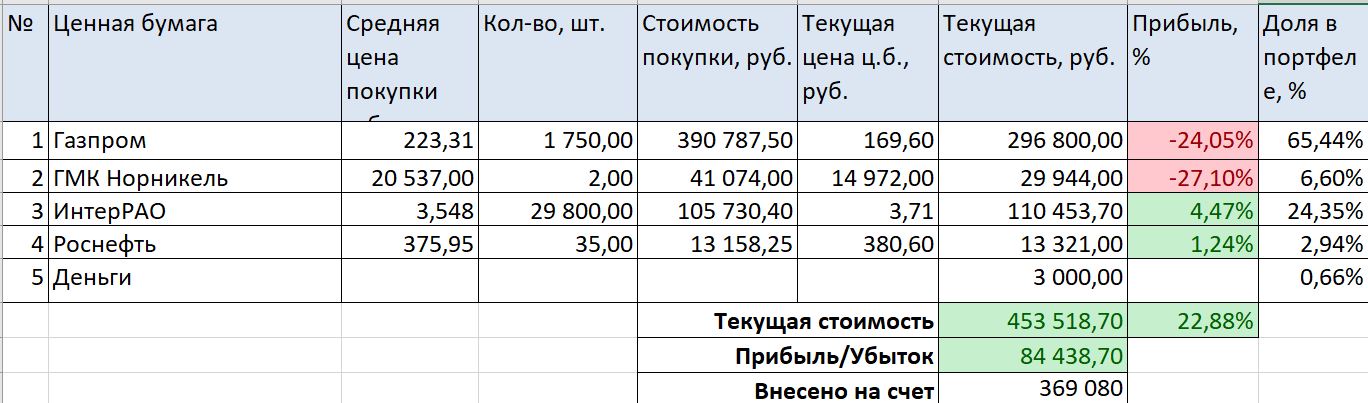

Пенсионный портфель март 2023. Продажа Гонконгских акций. Покупка ИнтерРАО

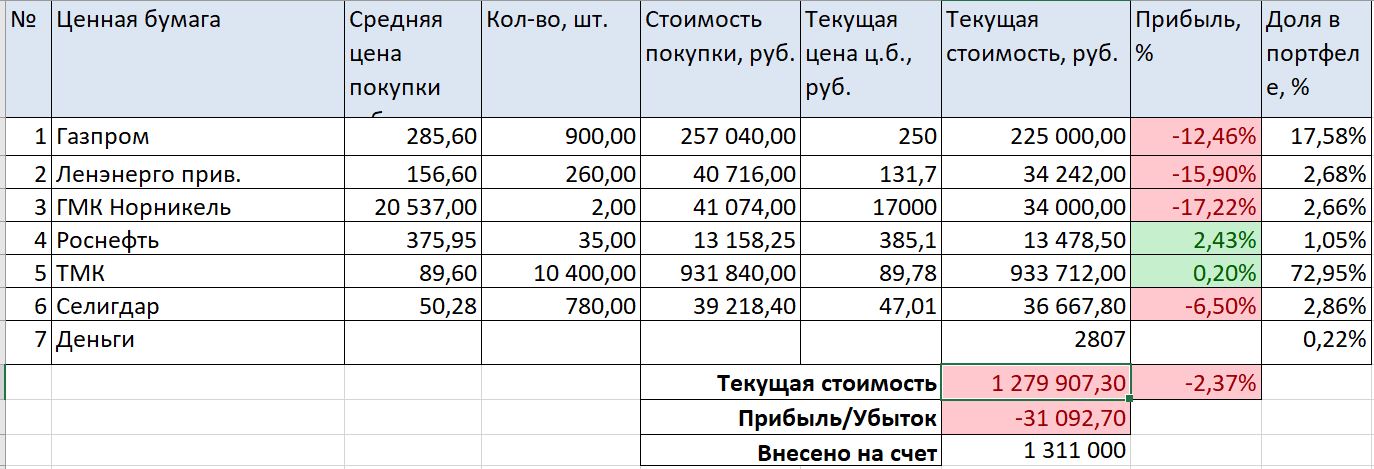

Пенсионный портфель. Август 2022. ТМК. Загадка Газпрома

Портфелю полгода. Внес на счет из запасов крупную сумму — как раз закончился депозит под высокую ставку, купил под дивиденды ТМК, отсечка — завтра, с учетом T+2. Если после отсечки акции ТМК быстро восстановятся в цене, то возможно перейду в другие акции под дивидендную отсечку или выведу деньги. Если акции упадут надолго и глубоко, значит буду инвестором в ТМК.

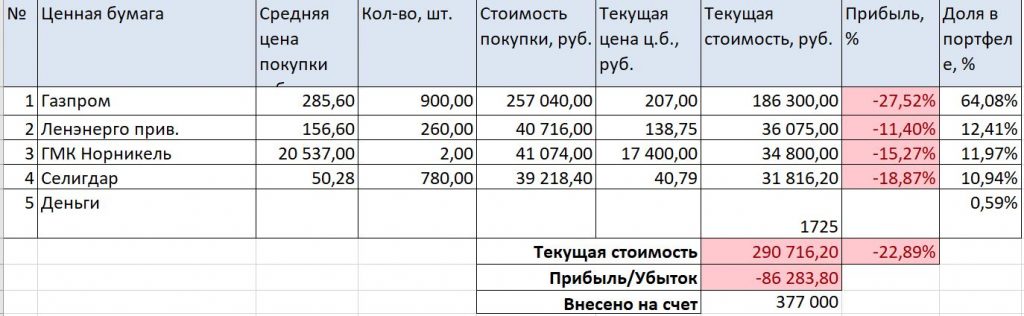

Читать далееПенсионный портфель Июнь 22. Дивидендная эйфория

«Легким движением руки брюки превращаются.. в элегантные шорты.»

Портфелю 3 месяца. Поддавшись дивидендной эйфории, я снял деньги со вклада, пополнил счет и купил акции Газпрома. Но не тут то было. Дивиденды резко решили не платить и акции обвалились. Зато купил Газпром без плечей, еще в феврале урок усвоил. Что будем делать дальше.

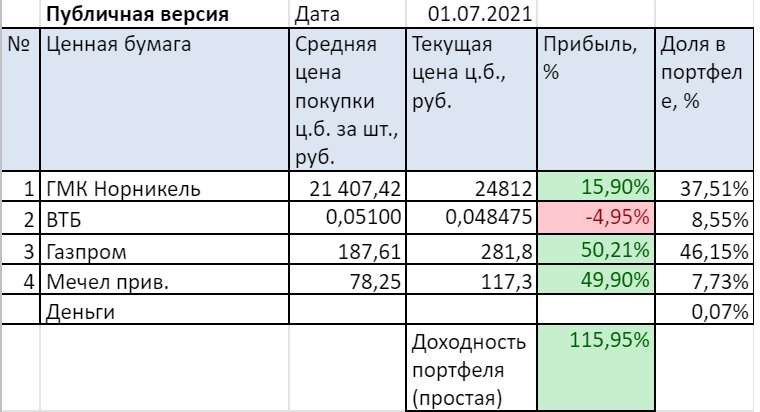

Читать далееПортфель на ИИС. Июнь 2021 Налоговый поворот

Портфелю 6 лет. Налоговая нагрузка растет, несмотря на приток нефтедолларов в бюджет. Ставка НДФЛ уже достигла 15%, и она распространяется как на доход от продажи акций, так и на дивиденды, поэтому налоги становятся большой статьей расходов для инвестора. В связи с этим я решил сделать налоговый поворот.

Читать далее