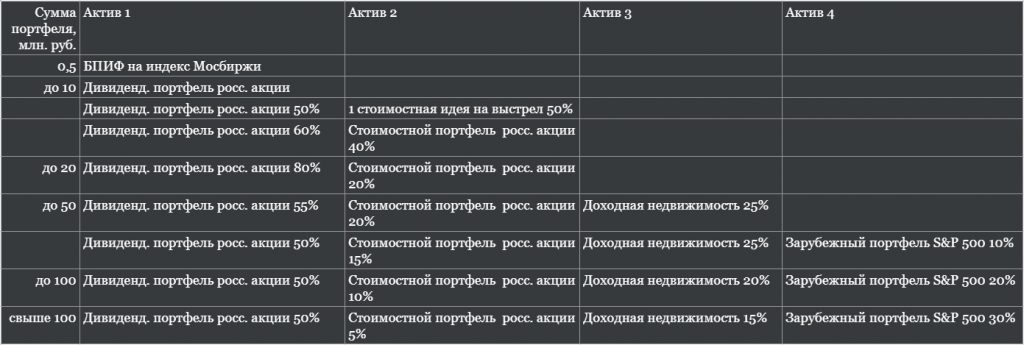

В зависимости от величины портфелей их структура должна отличаться, потому что вначале инвестор хочет взрастить капитал, а потом — сохранить. Посмотрите на различные модели портфелей и выберите подходящий для себя. Пояснения см. ниже.

Портфель до 0,5 млн. руб.

Для такой суммы можно рассматривать только инвестирование в индексные фонды, например, в БПИФ на индекс Мосбиржи. Для активной стратегии сумма слишком мала. Покупку ETF (БПИФ) на S&P 500 на мосбирже я бы не стал рассматривать из-за их отставания их от индекса и большой комиссии.

Портфель до 10 млн. руб.

Для такого портфеля я бы рассмотрел дивидендный портфель из российских акций (100%).

При небольшой сумме портфеля для части инвесторов главное — это нарастить капитал. Если для этого вы готовы принимать повышенные риски, то можно 50% вложить в одну стоимостную идею, которая выстрелит (но это рискованно), либо вместо нее 40% вложить в стоимостной портфель.

Портфель до 20 млн. руб.

Проявляется цель — сохранить капитал (она и раньше была, но не в первую очень). Классическая структура портфеля: 80% — дивидендный портфель, 20% — стоимостной (из российских акций).

Портфель до 50 млн. руб.

Появляются деньги на доходную недвижимость. Почему бы не диверсифицировать портфель. Но более 25% я вкладывать в недвижимость не рекомендую.

Если портфель подбирается к 50 млн. руб., уже хватает денег, чтобы спокойно обслуживаться у зарубежного брокера, выделив для этого 100 000 $. Можно вложить часть денег (10%) в индексный фонд на S&P 500, например, VOO.

При этом на дивидендный российский портфель выделяем — 50-55%, а на стоимостной — 15-20%.

Портфель до 100 млн. руб. и свыше

Уменьшаем долю в доходной недвижимости до 15% (так как стабильность уже есть, а большая доля недвижимости будет тормозить общий рост портфеля). Можно увеличить долю в S&P 500, но не свыше 30% (так как полагаю, что основной портфель из-за юрисдикционных рисков за рубежом, если вы там не живете, должен быть в своей стране).

Можно уменьшить долю стоимостного портфеля до 5%, так как в качестве основной цели становится — сохранение капитала.

Надеюсь, что основные принципы построения портфеле в связи с их целями, я проиллюстрировал, и вы сможете выбрать структуру портфеля самостоятельно.

Данная статья НЕ является индивидуальной инвестиционной рекомендацией.