Перед теми людьми, кто хочет жить на пассивные доходы в зрелом возрасте или на пенсии, встает вопрос, а сколько процентов можно изымать из своего портфеля ежегодно, чтобы он не иссяк досрочно, и в старости вам не пришлось снова пойти на работу. Американские консультанты и инвесторы нашли ответ на этот вопрос, и проверили его теорией и практикой, что мы и рассмотрим далее.

Начнем с главного вопроса, а зачем вообще продавать акции из своего портфеля, почему нельзя просто жить на дивиденды. Дело в том, что в США дивидендная доходность индекса S&P 500 составляет всего 1,9%. Если ваш портфель — 1 млн. $, то вы будете получать всего 19 000$ дивидендов в год без учета подоходных налогов, которые в США могут достигать 20-30%. Этой суммы явно не хватит, чтобы прожить (средняя зарплата по разным штатам 40-50 000$ в год). Поэтому помимо дивидендов потребуется еще и продавать часть акций в портфеле ежегодно.

Если у вас российский дивидендный портфель, и вы получаете приличные дивиденды, то проблема изъятия из портфеля вас тоже касается. Вы должны часть своего дохода реинвестировать ежегодно, для того, чтобы портфель рос, и его не съела инфляция. По существу, это та же проблема с другого бока. Можно разделить сумму изымаемого дивидендного дохода на общую стоимость портфеля и таким образом измерить по аналогии с американским индексным портфелем, много ли вы забираете, не проедите ли вы со временем свой портфель.

Правило 4% В. Бенгена

В 1994 году американский финансовый консультант Вильям (или Билл) Бенген опубликовал исследование, в котором он изучил данные за 50 лет: как себя вел пенсионный портфель, состоящий из 60% акций (S&P 500) и 40% среднесрочных государственных облигаций США. Даже в самом худшем 30-летнем периоде пенсионер мог делать изъятия 4,15% из портфеля без риска проесть капитал. Для удобства цифра была округлена до 4%. Это исследование стало классикой инвестирования в США.

Но это было давно, когда еще процентные ставки по облигациям были выше. А что сейчас.

В январе 2018 В. Бенген дал интервью для журнала, в котором он обосновал новую цифру — 4,5%, на основе данных за период с 1926 по 1986 годы. Повысить на 0,5% ставку изъятия из портфеля ему позволило добавление в портфель акций небольших компаний. Теперь портфель выглядел так: 35% — акции больших компаний, 20% — акции небольших компаний, 45% — среднесрочные государственные облигации.

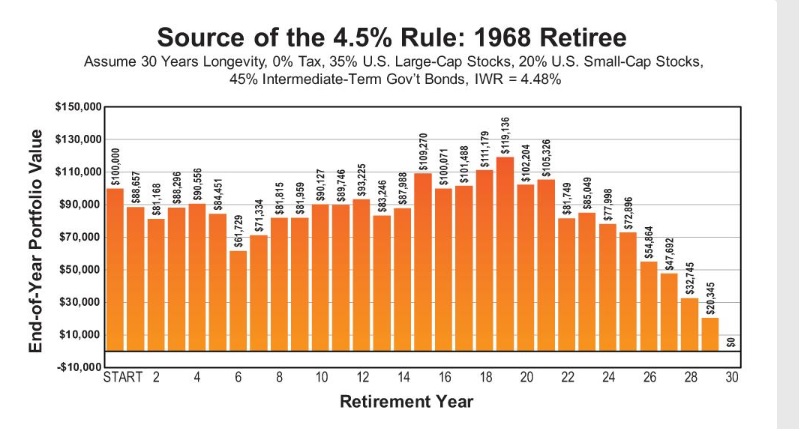

Далее на рисунке изображен самый худший сценарий за исследуемый период — выход на пенсию в 1968 году. Как мы видим, денег хватило ровно 30 лет при 4,5% ставке изъятия. Источник рисунка.

Многим покажется прибавка 0,5% к ежегодному доходу несущественной. Однако если взять портфель — 1 млн. $, то 0,5% — это 5000$ плюс к доходу ежегодно. Это неплохая сумма даже для США, а тем более для России.

В. Бенген отмечает, что в его исследовании среднесрочные государственные облигации в портфеле сработали хорошо, однако, в современных условиях, когда ставки по ним низки, инвестор может их заменить на портфель из разных типов облигаций для повышения доходности (краткосрочные, иностранные, облигации развивающихся рынков).

Кроме того, автор рекомендует держать не 45% облигаций в портфеле,а 35%. 10% хранить в кэше (например, банковские вклады) для того, чтобы не продавать акции и облигации в плохих рыночных условиях.

В исследовании В. Бенгена он делал ежегодную ребалансировку портфеля, однако, сейчас он рекомендует делать ее реже — раз в 6 лет, так вы сможете выиграть 0,25% ежегодно к ставке изъятия (можно будет изымать 4,75%).

Главное, о чем автор концепции беспокоится — это не о низкой доходности рынка (такое уже случалось за прошлые 90 лет), а о продолжительном периоде высокой инфляции, из-за которого вы можете проесть портфель.

Например, двухзначная инфляция в течение десятилетий. Во время высокой инфляции ежегодно изымаемые суммы из портфеля растут, и в последующем, даже в случае восстановления рынка, нечему будет восстанавливаться, так как портфель будет проеден.

Исследования М. Китцеса

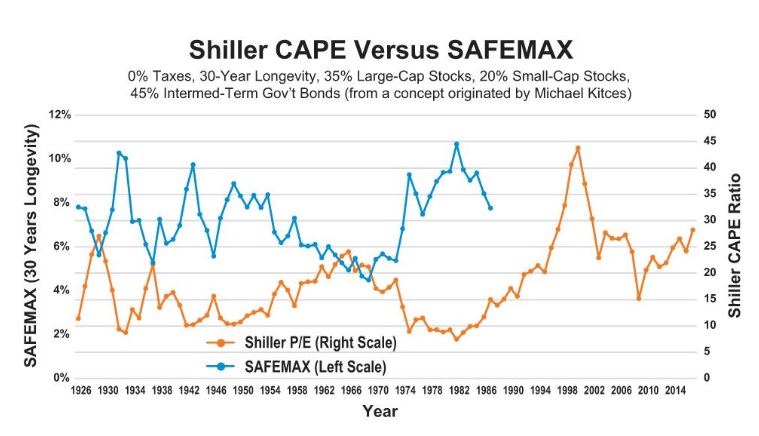

График ниже показывает график CAPE (это по существу P/E рынка за 10 лет), изобретенный Р. Шиллером, и максимальную безопасную ставку изъятия (Safemax) за 30 летние периоды. Источник.

М. Китцес обнаружил обратную зависимость между этими параметрами: чем выше СAPE, тем ниже должна безопасная ставка изъятия. Сейчас CAPE равен 30,4 у S&P 500 (для справки). Однако ставка изъятия 4-4,5% по мнению автора должна сейчас сработать.

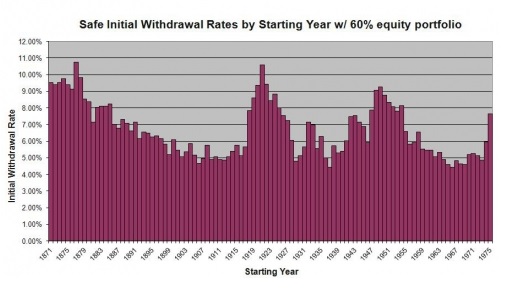

М. Китцес в своем исследовании взял за основу более длинный период в 140 лет (портфель 60% крупные акции / 40% среднесрочные государственные облигации США). Проанализировав последовательные 30-летние периоды с 1871 года, он пришел к той же безопасной ставке изъятия, что и В. Бенген — 4-4,5%.

Источник. Даже если предположить худший сценарий, что американский пенсионер вышел на пенсию в начале Великой депрессии, прошел период стагфляции 1960-1970-х годов, или кредитный кризис 1907 и последующие годы слабого экономического роста, первоначальной ставки изъятия 4,5% было бы достаточно, чтобы портфель выжил в течение 30 лет.

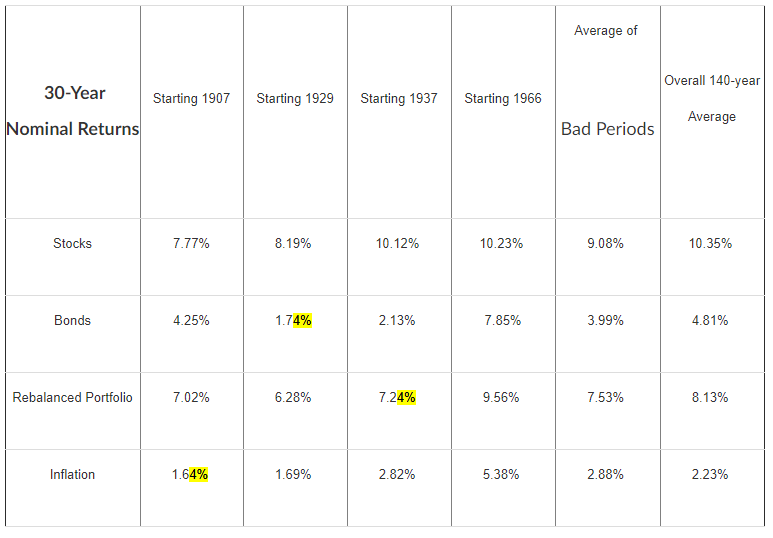

Худшие 30-летние периоды за 140 лет и доходность портфеля

Как мы видим, худшая доходность портфеля 7,53%, инфляция — 2,88%, реальная доходность получается 4,65%, что больше ставки изъятия.

Исследования В. Пфау

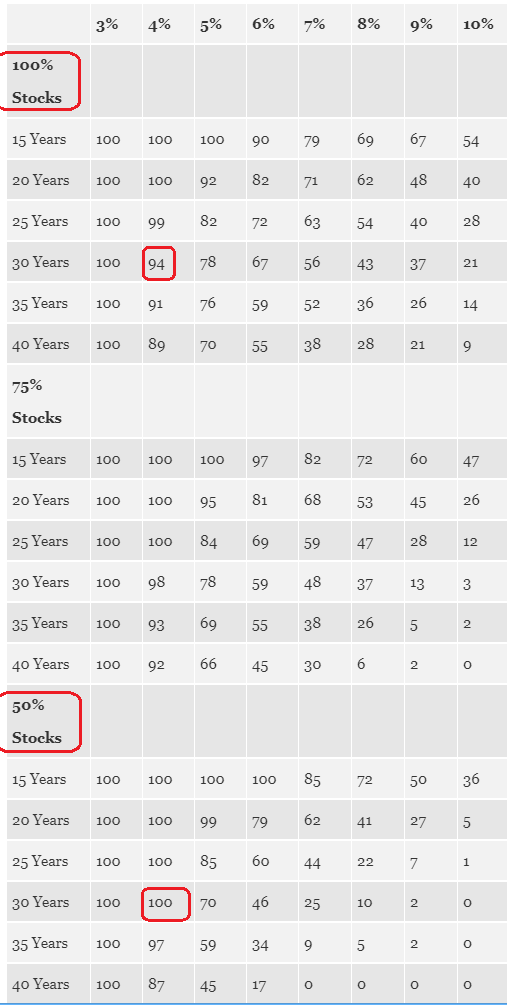

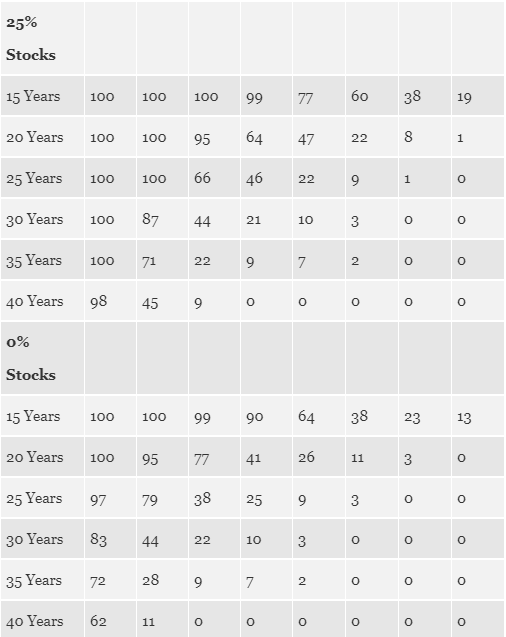

Самое показательное это таблица. Приведу ее всю, а потом прокомментирую. Источник.

Мои комментарии по таблице:

- Данные, обведенные красной линией, показывают, что портфель, состоящий на 100% из акций, на 30 летнем периоде имеет лишь 94% выживаемости, а портфель, включающий 50% облигаций — 100%. Из этого следует, что включение облигаций в портфель повысит шанс того, что вы сможете прожить в течение 30 лет на пассивные доходы.

- При снижении ставки изъятия до 3% и наличии акций в портфеле (от 25% и более) портфель имеет выживаемость 100% почти во всех случаях на протяжении 40 лет.

Другие инструменты для оценки выживаемости портфеля

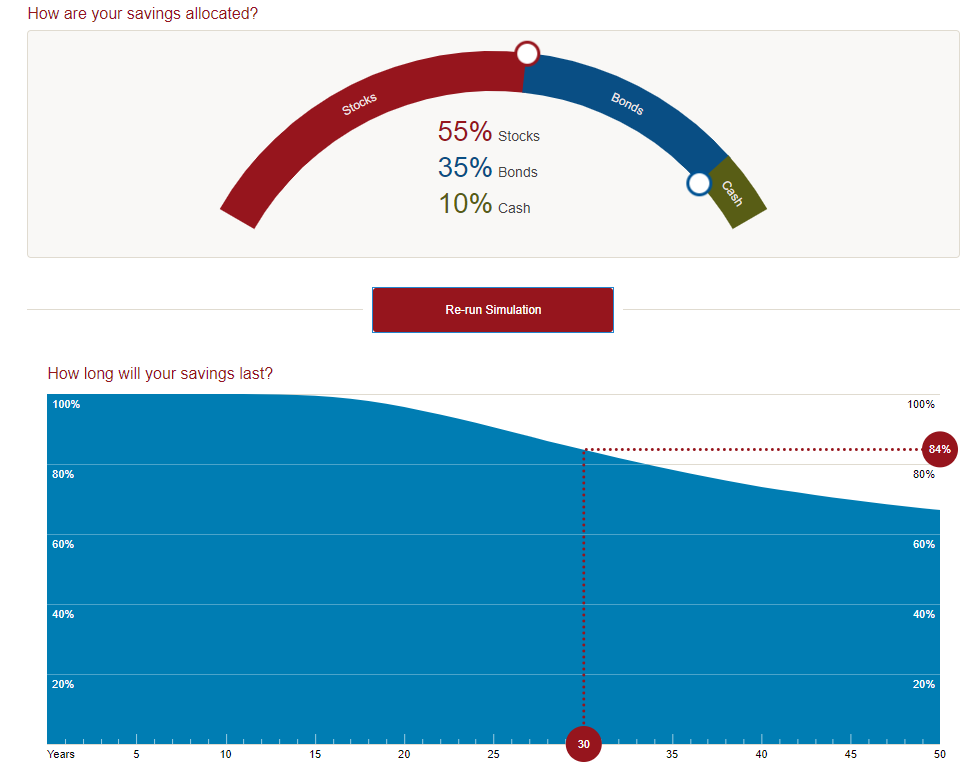

Пенсионный калькулятор от Vanguard.

Он предполагает, что у вас уже есть капитал. В первой строке введите кол-во лет, которое вы планируете жить на пассивные доходы, скажем, 30 лет. Во второй — сумму вашего капитала, скажем 1 млн. $. А в третьей — ваши планируемые ежегодные траты на пенсии, скажем, 45 000 $ (рекомендованная ставка 4,5%).

Ниже нужно указать распределение активов, например, 55% — акции, 35% — облигации, 10% — кэш (как нам рекомендует В. Бенген). Далее нужно начать симуляцию.

В этом примере, Vanguard показал нам 84% шансов, что портфель доживет до 30 лет. Для того, чтобы портфель выжил в 95% случаев на протяжении 30 лет калькулятор предлагает сделать более низкий процент изъятия 3,6% (или 36 000$ ежегодно). Это сильно хуже, чем предлагает В. Бенген.

Сам В. Бенген комментирует это так: калькулятор Vanguard использует метод моделирования Монте-Карло, случайно выбирая данные из исторической базы. А Вильям берет последовательности доходности рынка по годам в историческом порядке. В результате калькулятор моделирует более плохие сценарии, чем они были в реальности. В качестве акций калькулятор использует широкие индексы акций США, а Вильям — добавляет еще 25% акций малой капитализации.

В данном случае я больше доверяю В. Бенгену, он правильно отметил, что ожидание более худшего сценария, чем был в реальности (как в калькуляторе Vanguard) может обесценить любую рассчитанную безопасную ставку изъятия. В результате инвестор выйдет на пенсию позже и будет жить хуже, чем мог бы, ожидая того, что не случится.

Опыт молодых пенсионеров с форума

По результатам моих исследований форума молодых пенсионеров США, могу сказать, что редко кто из живущих на пассивные доходы использует ставку изъятия 4-4,5%. Скорее она колеблется от 2,5% до 3,5%, достигая 4% в худшие годы.

Какой капитал вам нужен к пенсии

Это довольно просто посчитать:

- Определите сумму расходов, которые вам потребуется на пенсии, в год.

- Разделите на безопасную ставку изъятия в долях процента (от 3% до 4,5% — выберите сами).

Например, вы хотите жить на пенсии на 50 000 руб. в мес. (или 600 000 руб. в год). Для такой жизни вам потребуется капитал 15 млн. руб. (600 000 / 0,04).

Можно считать в валюте или в рублях. При вложении в российский рынок в индекс Мосбиржи я бы рекомендовал брать безопасную ставку изъятия 3%, так как наш рынок будет давать реальную доходность, вероятно, 4%. В то время как самый успешный в мире рынок США дает 6,4% реальной доходности (согласно исследованию Credit Suisse). В случае активных инвестиций на российском рынке (формирования дивидендного портфеля), полагаю, что можно повысить ставку изъятия до 4-4,5%, если тому будут способствовать успехи портфеля.