В приложениях для инвестиций на телефоне брокеры показывают доходность счета. И зачастую эта доходность занижается, в результате чего инвесторы расстраиваются и могут отказаться от инвестиций. Почему так происходит, и как правильно рассчитывать доходность, рассмотрим далее.

Начнем с того, что существует 2 вида доходности:

- простая доходность (она не учитывает периоды времени, в течение которых деньги находились на брокерском счете, были инвестированы)

- средневзвешенная доходность (она учитывает такие периоды)

Средневзвешенная доходность используется для подведения итогов инвестирования за год или несколько лет, для сравнения с доходностью индексов и т.д. Простая доходность — для текущего мониторинга направления движения счета (куда идем: вверх или вниз). Именно простая доходность отображается в мобильных приложениях.

Средневзвешенную доходность брокеры обычно не рассчитывают в мобильных приложениях. Ее расчет бывает доступен в отдельных брокерских отчетах через их сайты. Ее мы сейчас не будем рассматривать. Подробнее о средневзвешенной доходности можно прочитать в моей статье.

Простая доходность — это ROI (return on investment)

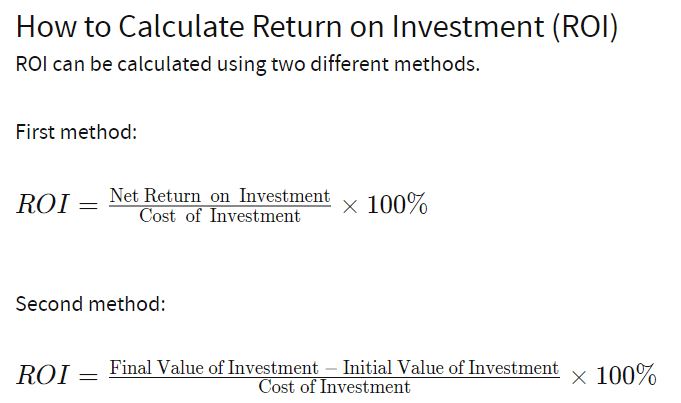

В зарубежной литературе, а именно, в «Инвестопедии» (https://www.investopedia.com/articles/basics/10/guide-to-calculating-roi.asp) приводится следующая ее формула:

Переведу на русский: в первой формуле мы делим чистый доход от инвестиций на стоимость инвестиций. А в альтернативной формуле сначала вычисляем чистых доход путем вычитания из конечной стоимости инвестиций начальной, а потом делим получившуюся разницу на стоимость инвестиций. Обе формулы дают одинаковый результат, вторая просто детальнее.

Для наглядности приведу пример из данной статьи.

Предположим, что инвестор приобрел 1000 акций гипотетической компании Worldwide Wicket Co. по цене 10$ за акцию. Годом спустя инвестор продал эти акции по цене 12,5$. За год владения инвестор получил 500 $ дивидендов. Инвестор также потратил 125$ на оплату брокерских комиссий за покупку и продажу акций.

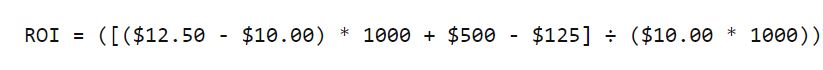

Расчет ROI:

Вот пошаговый анализ расчета:

- Для расчета чистого дохода необходимо учитывать общий доход и общие затраты. Общий доход по акциям состоит из прироста капитала и дивидендов. Общие затраты включают первоначальную цену покупки, а также уплаченные комиссии.

- В приведенном выше расчете общий прирост капитала (до комиссий) составляет: (12,5$ — 10$) * 1000. 500$ — это полученные дивиденды, а 125$ — общая сумма уплаченных комиссий.

Мой комментарий: для расчета ROI мы вычитаем из цены продажи акций цену их покупки, и получившуюся разницу умножаем на количество акций. Затем прибавляем полученные дивиденды, и вычитаем уплаченные комиссии. Получившуюся цифру мы делим на стоимость инвестиций (произведение цены покупки акций на их количество).

В чем ошибаются брокеры

При показе простой доходности в мобильных приложениях они сумму полученных дивидендов включают в делитель, т.е. в стоимость инвестиций. Из-за этого доходность вашего счета указывается меньше, чем она на самом деле есть.

Это противоречит приведенной выше формуле на авторитетном зарубежном источнике, и даже здравой логике.

Дивиденды — это ваш полученный доход, на счет вы их из своего кошелька не вносили, поэтому их нельзя указывать в делителе. В делителе нужно указывать только те суммы, которые вы внесли на брокерский счет из своего кармана (зарплаты, бизнеса и т.д.).

Почему так происходит: брокерское приложение не может отличить деньги, внесенные инвестором на счет, от поступивших дивидендов. Хотя при желании можно было бы это сделать.

В связи с указанным я не рекомендую пользоваться брокерским приложением для анализа результатов инвестиций. Лучше использовать таблицу для учета инвестиций.