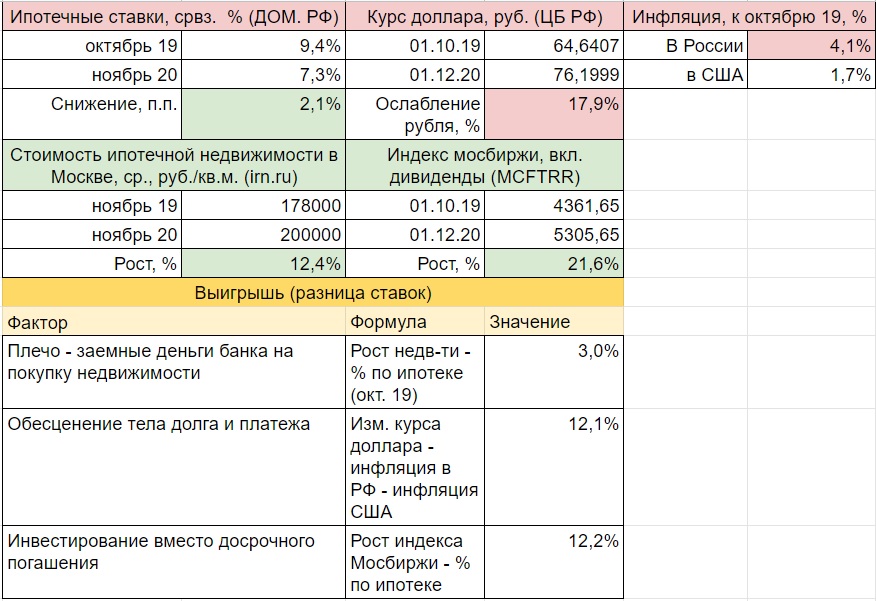

Прошло больше года с момента написания первой части статьи. За это время ипотечные ставки упали, рубль обесценился по отношению к доллару США, цены на недвижимость и котировки акций выросли. Правильным ли было решение не погашать ипотеку досрочно, а деньги инвестировать в акции — рассмотрим далее.

За 1 год и 2 мес. произошли следующие изменения.

1. Снижение ипотечной ставки

За истекший период ипотечные ставки снизились на 2,1%, и теперь, рефинансировав ипотечный кредит по более низкой ставке, вы бы платили ежемесячно существенно меньше. А если бы вы отложили покупку, то вынуждены были бы сейчас приобрести квартиру в ипотеку по гораздо большей цене (+12,4%). И в итоге, даже при снизившейся ипотечной ставке платеж сейчас был бы больше.

Пример. Цена квартиры в октябре 19 года — 12 млн. руб. Сумма ипотечного кредита — 10 млн. руб.

После рефинансирования по ставке 8% (ср. ставка рефинансирования), годовая сумма процентов составит 10 000 000 * 0,08 = 800 000 руб.

Цена квартиры выросла на 12,4% и сейчас ее стоимость составит 12 000 000 * 1,124 = 13 488 000 руб. Годовая сумма процентов по ипотеке: 13 488 000 * 0,073 = 984 624 руб.

Даже если взять ставку по ипотеке с гос. поддержкой (6,4% на новостройки), все равно сумма процентов будет больше (863 тыс. руб.). Но тогда нужно учитывать, что на многие новостройки цены выросли уже больше, чем 12,4% (например, на 30% от котлована за год), то есть ипотечный платеж будет в реальности еще больше.

2. Обесценение тела долга и ежемесячного платежа

Очевидно, что инфляция на широкий круг потребительских товаров, включая импортные, зависит от курса доллара США, и не равна официальной по методу Росстата. Но чтобы излишне не завышать цифры, я сделал ее оценку по своему методу: из роста курса доллара я вычел инфляцию рубля и доллара, и получил 12%. Примерно на эту сумму и произошло обесценение тела долга и ежемесячного платежа. При этом, можно предположить, что в ближайшие год-два ваш доход подрастет, хотя бы на официальный процент инфляции. И ипотечный платеж станет легче для семейного бюджета.

3. Выигрыш на плече

Если вы купили квартиру в кредит, то вы взяли у банка «плечо», вероятно, в надежде, что цена квартиры подрастет со временем, и покупка ее сейчас будет выгоднее, чем потом, даже с учетом процентов. Иначе, покупать квартиру, цена которой будет стагнировать или падать со временем, в ипотеку не имеет никакого смысла.

Поскольку недвижимость выросла, то за вычетом уплаченных процентов, вы заработали 3%. Кому-то покажется это мало, но если умножим на стоимость квартиры (12 000 000 * 0,03 = 360 000 руб.), то эта цифра сравнима со средним заработком человека за несколько месяцев.

4. Инвестирование вместо досрочного погашения

Если вместо досрочного погашения ипотеки свободные деньги вы бы инвестировали в российские акции, то за указанный период заработали бы 12,2% (за вычетом процентов по ипотеке). Аналогичный процент можно и применить к телу кредита, если бы у вас была полная сумма на покупку квартиры, но вы ее инвестировали, а квартиру приобрели в кредит.

Выводы:

- За период с октября 2019 по ноябрь 2020 приобретение недвижимости (квартиры) в ипотеку оказалось выгодным в связи с появившейся возможностью рефинансировать кредит по более низкой процентной ставке, обесценением тела долга и ежемесячного платежа, выигрыша на плече в связи с ростом стоимости недвижимости и получением дополнительного дохода от инвестирования досрочных платежей в российские акции.

- Выигрыш от разных факторов составил около 12%.

- Выгодно ли сейчас покупать недвижимость (квартиру) в ипотеку: если она нужна вам для жизни, то первичку с господдержкой по ставке 6,5% — да. Сомневаюсь, что на фоне общей инфляции квартиры подешевеют. Но вот потенциал дальнейшего снижения ставки и роста их цен — невысокий, то есть для инвестиций я бы их не рассматривал.

- Выгодно ли сейчас инвестировать свободные деньги вместо досрочного погашения ипотеки — да, по-прежнему российский рынок акций существенно недооценен. Вот когда он будет иметь хотя бы по P/E 15-20 вместо теперешних P/E 6-8, тогда можно задуматься.

Данная статья НЕ является индивидуальной инвестиционной рекомендацией.