Все фонды отстают от бенчмарка, даже знаменитый VOO отстает от S&P 500. Только VOO отстает от индекса на 0,05% в год (чуть больше ежегодной комиссии — 0,03%). А вот торгующиеся на мосбирже фонды (ETF, БПИФ) могут отставать на 3% и более ежегодно, зато при их покупке инвестор имеет налоговую льготу по НДФЛ. Что выгоднее для инвестора: купить отечественные ETF, БПИФ на американский рынок со льготой по НДФЛ на мосбирже или инвестировать через зарубежного брокера в крупнейшие ETF на S&P 500, рассмотрим далее.

Почему ETF (БПИФ), торгующиеся на мосбирже, отстают от индекса S&P 500 на 3% ежегодно

Причины:

1) ежегодная комиссия 0,9-1% с активов

Учтите, что с годами комиссия фонда проявляет накопительный эффект (сложный процент), и номинальная ставка 0,9% легко превращается в эффективную ставку 1% за 20 лет.

2) налог на дивиденды, взимаемый с УК фондов в США

С ирландских ETF — 15%, с БПИФ — 30%. Если взять за основу дивидендную доходность S&P 500 в 1,5%, то ежегодно инвестор уплатит 0,015*0,3 = 0,0045 (до 0,5% от активов).

3) несоответствие базовому индексу

Чтобы не платить агентству S&P за составление индекса многие фонды берут за бенчмарк не S&P 500, а другой индекс, более широкий, Solactive, MSCI и т.д. Более широкий индекс отстает от S&P 500 за счет меньшей доли больших компаний, и большей доли малых. Я бы оценил это отставание в 0,3-0,5% ежегодно.

4) вторичная комиссия фондов

Некоторые БПИФ вместо покупки американских акций сами в США покупают ETF и за это посредничество берут с нас указанную в п. 1 комиссию. Но базовый ETF имеет свою комиссию, и сам отстает от индекса, допустим на 0,1% ежегодно. Но бывает и хуже.

Интересно, что БПИФ, активом которого является американский ETF, является деривативом дериватива, так как сам по себе ETF является деривативом акций.

5) задержка и издержки в реинвестировании дивидендов

VOO сравнивается с индексом S&P 500 без дивидендов, так как он их выплачивает. А наши ETF (БПИФ) сравниваются с S&P 500 TR (c дивидендами), так как они их аккумулируют. В модельном S&P 500 TR дивиденды реинвестируются моментально и брутто, а в ETF (БПИФ) с задержкой и нетто.

6) неэффективность управления

Несмотря на то, что вроде бы ETF (БПИФ) являются индексными фондами у них могут быть издержки, связанные с неэффективностью или несвоевременностью инвестирования поступивших в фонд средств. Я бы их оценил в 1% от активов в год.

На практике общее отставание наших ETF (БПИФ) от S&P 500 получается около 3% в год. См. мою статью «На сколько FXUS (фонд на американский рынок) отстает от индексов«.

Уже многократно авторы блогов отмечали отставание ETF (БПИФ) от базовых для них индексов больше, чем на размер комиссии. Но можете посчитать сами.

Льгота по НДФЛ

Часто отмечают, что комиссии отечественных ETF (БПИФ) на Америку компенсируются наличием по ним налоговой льготы по НДФЛ: при удержании более 3-х лет инвестору предоставляется инвестиционный вычет 9 млн. руб. + 3 млн. за каждый последующий год. Такой значительный размер льготы для среднего инвестора означает, что платить НДФЛ при продаже паев ETF (БПИФ) через 15-20 лет не придется.

Хотя кто знает, какой курс доллара будет через 15-20 лет, может быть булка хлеба будет стоить миллион рублей, тогда даже этого вычета не хватит.

А еще ETF (БПИФ) можно купить на ИИС и получить освобождение доходов от операций с ними (вычет типа «Б»).

При покупке же зарубежных индексных фондов через американского брокера (Interactive Brokers) инвестор будет вынужден уплатить НДФЛ (13-15%), с учетом валютной переоценки.

Для тех, кто не знал, у нас теперь прогрессивная шкала НДФЛ: с дохода свыше 5 млн. руб. в год уплачивается 15% налога, а не 13% как было раньше.

Давайте упростим задачу: максимальную сумму НДФЛ, которую уплатит инвестор в конце срок примем за 15% от всей итоговой стоимости портфеля в $.

Только не нужно делить будущую сумму налога в долларах на текущие вложения в долларах, так как это разные доллары. Будущие доллары нужно дисконтировать. Как бы вы не считали, но больше 15% от итоговой суммы в долларах не заплатите.

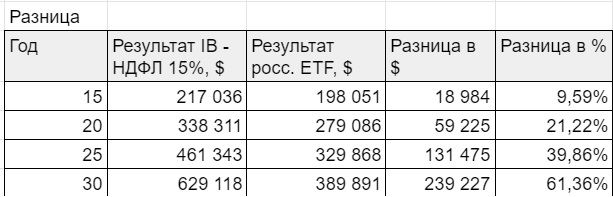

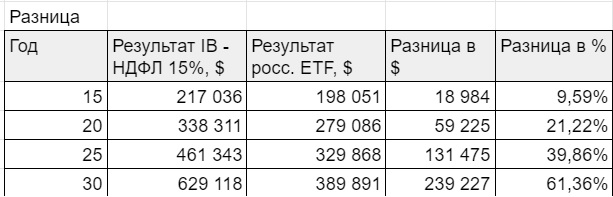

Пример: 2 инвестора инвестируют по 10 000 $ в год в американский рынок: один под 6,4% годовых (историческая доходность американских акций за 100 лет) путем покупки американского ETF через Interactive Brokers, а второй — под 3,4% годовых путем покупки ETF (БПИФ) на мосбирже. Инвестируют только 20 лет. Далее портфель сам растет.

В конце срока инвестирования мы вычитаем из портфеля в Interactive Brokers НДФЛ 15% со всей суммы. И вот что получилось.

Портфель, инвестированный через Interactive Brokers значительно обыгрывает наши ETF (БПИФ), причем с годами разница становится все больше.

Это легко объяснить «на пальцах». НДФЛ 15% с итоговой суммы — это всего, за все годы. А 3% отставание от индекса — это каждый год.

Выходит, что выгоднее инвестировать через американского брокера в ETF c низкой комиссией, чем покупать ETF (БПИФ) на Мосбирже.

Но оговорюсь, что Interactive Brokers дорог по комиссиям (120$ абонентка в год и 15$ за каждый перевод средств через большинство банков), поэтому подходит не для всех. Меньше чем с 10 000 $ инвестиций ежегодно, там делать нечего. Да и эта сумма мала.

Есть еще один вариант инвестирования, со льготой по НДФЛ и без комиссий УК фонда.

Собрать индекс S&P 100 (вместо S&P 500) из иностранных акций на СПБ бирже

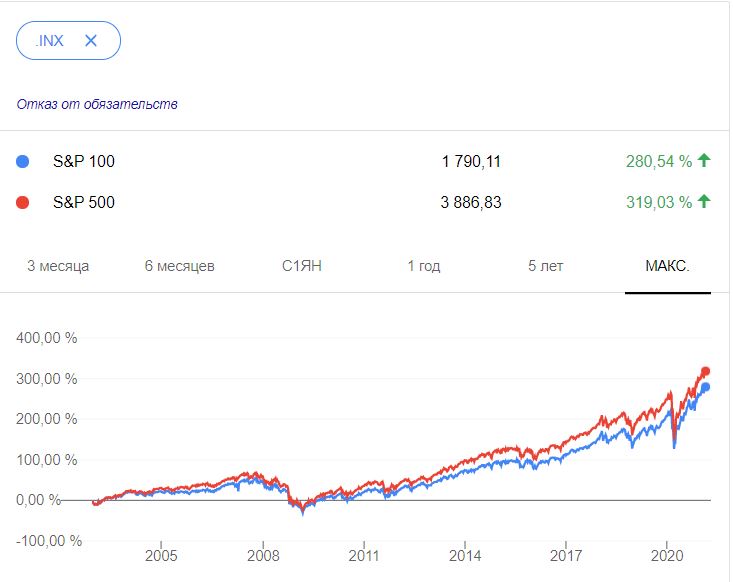

S&P 100 может отставать от S&P 500 сам по себе.

Но вопрос даже не в этом. Главное, что для самостоятельной сборки S&P 100 нужна большая сумма денег, не меньше 70-80 000 $, чтобы получить хотя бы приблизительное соответствие индексу.

Если у вас нет таких денег сразу, и вы будете вкладывать частями, например, по 10 000 $ в год, вы сможете купить только часть индекса (обычно какие то из самых больших по долям позиций в индексе). Вопрос в том, будет ли такой портфель отставать от S&P 500 или опережать.

Я сделал бектест портфелей на https://www.portfoliovisualizer.com/ на 10 000 $ c 2000 года, без доп. взносов и ребалансировки. Один портфель вкладываем в акции S&P в первые 24 позиции по сегодняшним весам, а второй — просто в ETF VOO.

Получилось, что портфель из конкретных акций существенно обошел портфель из ETF VOO. Не привожу картинки, потому что этому тесту нельзя доверять, ведь веса в индексе в 2000 году были совсем другими. Некоторых компаний не было. Делая бэктест, вкладывая в текущие первые по весам акции мы выбирали исторического победителя фактически, но составляя реальный портфель, мы не знаем, как будет дальше.

Логически кажется, что в первые годы, за счет концентрации портфеля на самых крупных компаниях по весам, мы можем даже выигрывать у S&P 100. Но, к сожалению, может получиться и по другому, когда другие акции, не в топе, дадут больший прирост. По сути, это ставка на удачу.

Выводы:

1. Поскольку ETF (БПИФ), торгуемые на мосбирже могут отставать ежегодно на 3% от S&P 500, выгоднее инвестировать через американского брокера в ETF c низкой комиссией, даже с учетом отсутствия льготы по НДФЛ.

2. Вы можете попробовать собрать S&P 100 из иностранных акций на СПБ бирже, но учитывайте, что можете сильно отставать от индекса, если сумма инвестиций существенно меньше 70-80 000 $.

Данная статья НЕ является индивидуальной инвестиционной рекомендацией.