Как вы знаете, собирать индексный портфель из иностранных акций на СПБ бирже гораздо выгоднее, чем покупать ETF (БПИФ) в России, или ETF за рубежом через иностранного брокера. Однако, чтобы купить сразу все акции из индекса в правильных долях нужна большая сумма, и не у всех она есть. Что делать тем, кто покупает каждый месяц на фиксированную сумму, как распределять эти средства при покупках — разберемся в статье.

Почему собирать индекс из иностранных акций выгоднее, чем покупать ETF (БПИФ)

Прямое инвестирование в акции выгоднее по сравнению с покупкой ETF (БПИФ) на московской бирже тем, что вы не должны платить ежегодную комиссию в 0,9-1% от ваших активов управляющей компании фонда. В долгосрочном промежутке времени (20-30 лет) такой процент комиссии выльется в большую сумму издержек и существенно понизит вашу доходность. Причем платить комиссию особо не за что: УК фонда не анализирует акции, а просто покупает их по списку какого-либо индекса. И это в лучшем случае, а в худшем — сама покупает ETF за рубежом, и перепродает вам его с надбавкой в упаковке ПИФа.

Если же рассматривать покупку ETF через зарубежного брокера, то вы лишаетесь налоговых льгот и попадаете на валютную переоценку. Подробнее о налогах и валютной переоценке можно прочитать в статье «Как не попасть на налоги и валютную переоценку в пассивных инвестициях».

См. также «Как инвестировать в S&P 500 выгоднее: сравнение способов».

Какой зарубежный индекс выбрать для инвестирования

Базовый и самый консервативный индекс это S&P 500. Однако он очень большой, и чтобы его воссоздать на брокерском счете в правильных долях потребуется много денег и много времени на последующую ребалансировку.

Выход есть: ограничиться первыми 200-ми акциями из этого индекса согласно капитализации. Они составляют 80% капитализации индекса, и ваш портфель будет хорошо повторять индекс S&P 500. Если же вы купите 100 акций, то это будет 65% от капитализации индекса, и ваши результаты будут существенно отличаться от индекса.

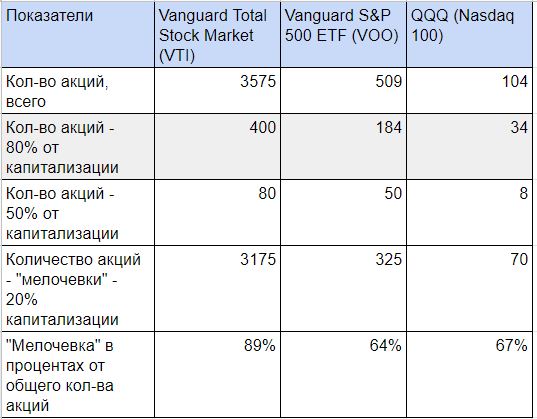

Ниже представлена разбивка по долям акций в капитализации индексов за 2019.

Первый индекс широкого рынка США повторить не реально, у нас даже столько иностранных акций на СПБ бирже нет. Да и не нужно, поскольку S&P 500 — это фактически 80% от капитализации широкого рынка.

Повторить S&P 500 можно.

Я же выбрал для повторения технологический индекс — Nasdaq 100. В нем 104 акции, на СПБ бирже почти все они есть.

Но проще всего повторить индекс Dow Jones Industrial Average, в нем всего 29 акций, и он обходит S&P 500 на длинном промежутке.

Однако я считаю индекс Dow Jones Industrial Average более рискованным чем S&P 500 в виду узкой базы первого и предпочитаю более широкие индексы по составу.

Почему я выбрал для инвестирования Nasdaq 100 (ETF QQQ)

Дело в том, что я уже инвестирую в России в сырьевые и перерабатывающие компании, смысла покупать то же самое в составе S&P 500 я не вижу, тем более что у нас они торгуются дешевле. Для диверсификации лучше покупать то, чего у нас нет — а именно: технологические компании. Это и есть Nasdaq 100.

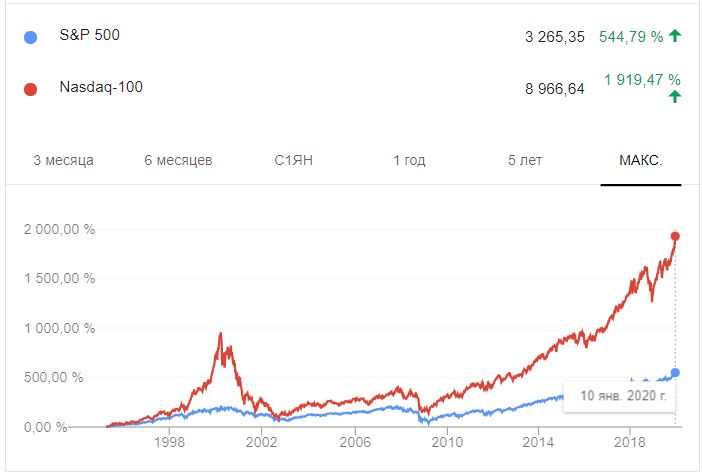

Кроме того, данный индекс показывает более высокую доходность, чем S&P 500.

Уровень рисков (стандартное отклонение). У ETF VOO, который представляет S&P 500, уровень риска 12%, а у ETF QQQ, который представляет Nasdaq 100, 15%. Ненамного больше.

Корреляция ETF QQQ и SPY (который также представляет S&P 500) — 0,96. Если упадет один индекс, то и с 96% упадет другой на почти равный процент.

Таким образом, доходность Nasdaq 100 значительно больше, чем S&P 500, а риск ненамного выше. Но замечу, что все равно S&P 500 более консервативен и надежен в виду его большей базы.

Как покупать иностранные акции

Покупать иностранные акции на СПБ бирже можно только через брокера, который к ней подключен. Список см. здесь.

Для того, чтобы начать покупать, нужно рассчитать портфель. Это можно сделать, используя специальные таблицы.

Таблица по S&P 500 от Finindie (sngisback).

Таблица по Nasdaq 100 (моя).

Нужно их скопировать: Файл — Создать копию. А далее действовать согласно инструкции.

Как распределять ежемесячные взносы

Как вы знаете, в индексе Nasdaq 100 — 104 акции, причем самая дорогая из них — акция Booking (более 2070$). Чтобы купить все акции в правильных долях сразу мне бы понадобилось не менее 216 000$ (2070/0,0096). Понятно, что такой суммы у меня сразу не было, и я стал покупать ежемесячно частями.

Сначала я пытался следовать принципу покупки акций по убыванию их доли в индексе:

- берем сумму взносов на ваш брокерский счет и рассчитываем сумму, на которую мы должны купить каждую акцию согласно ее доле в индексе

- в первую очередь покупаем самые большие акции по капитализации (занимающие максимально большую долю в индексе)

Но этот метод НЕ работает!

Как только вы вносите очередной взнос на брокерский счет, общая сумма взносов увеличивается, и следовательно, вы опять должны будете купить акции, наибольшие по капитализации. И так каждый раз.

В результате все ваши покупки ограничатся топ 10-20 акций, а до низа индекса вы не дойдете, и полный портфель никогда не соберете.

Метод покупки акций по возрастанию их доли в индексе

1.В первую очередь покупаем самые маленькие по капитализации акции, то есть по возрастанию их доли в индексе.

Поскольку самые маленькие доли акций в индексе Nasdaq 100 начинаются от 0,14%, то для большинства акций достаточно будет купить всего 1 акцию, чтобы достаточно долго нам не потребовалось ее снова покупать при внесении в портфель новых взносов.

2. Стараемся купить все акции в индексе хотя бы по одной штуке

Не надо покупать 2 шт. одной и той же акции, если у вас не куплены другие акции в индексе вообще.

3. Сначала покупаем все акции из индекса, а потом уже начинаем выравнивать их доли

Не продавайте акцию, если ее фактическая доля превышает индексную, тем более если она одна. Подождите пока ваш портфель подрастет и доля этой акции придет в норму.

До выравнивания долей я еще не дошел, еще не все акции из индекса куплены. Но не переживаю по этому поводу, постепенно, с годами все выравняется.

Актуализация индексного портфеля (ребалансировка)

Каждый год какие-то акции уходят из индекса, а какие-то входят. Соответственно и вы должны своевременно продавать акции, которые из него исключены, но были в вашем портфеле, и покупать новые.

Например, в январе я обнаружил, что из индекса Nasdaq 100 были исключены около 5 акций, и столько же включены.

Следить за индексом лучше ежеквартально: обновлять и список акций и их доли. К сожалению, пока приходится переписывать табличку вручную при ребалансировке. Формул автозамены пока не придумал.

Если какой-то акций нет в продаже на СПБ бирже, то ее можно заменить на аналогичную в той же доле. Если аналогичной акции нет, то можно оставить позицию в кэше (ничего не покупать вместо нее).

В этот раз в январе я продал ряд акций вследствие исключения их из индекса с прибылью. Осталась одна позиция у легком минусе, подожду, когда она выйдет в ноль, и тогда продам.

Доля облигаций в портфеле

Если вы молоды, оптимистичны и до пенсии вам еще 30 лет, то можно вообще не иметь облигаций. Если же горизонт планирования меньше, а вы реалист, то лучше иметь облигации в портфеле (доля облигаций = вашему возрасту). Подходит для этого ETF от компании Финэкс — FXMM.

Подведение итогов

Каждый год желательно подводить итоги и рассчитывать, отстали ли вы от своего индекса или обошли его, какова средневзвешенная доходность портфеля.

В 2019 году мой портфель обыграл соответствующий ETF QQQ. Так что я получил даже выгоду от собирания индекса из акций, посмотрим, что будет далее.

Выводы:

- Инвестировать в иностранные индексы путем покупки акций на СПБ бирже выгоднее, чем путем покупки ETF (БПИФ).

- При сборке портфеля нужно применять расчетные таблицы.

- Покупать лучше сначала акции по возрастанию их доли в индексе.

- Выравнивание долей лучше делать после того, как вы купите хотя бы по 1 шт. каждой акции из индекса.

Примечание. Данная статья НЕ является индивидуальной инвестиционной рекомендацией.