5. Invesco Powershares

*Примечание: сайт провайдера EFT работает только через прокси из других стран

44) Invesco KBW Premium Yield Equity REIT ETF (KBWY)

Существует 7 лет, средний рост цены пая 7,08% в год, дивидендная доходность за последний год брутто — 6,73%.

Небольшой фонд (1,9 млрд. $), паи фондов недвижимости REIT. Умеренная комиссия 0,35%.

Умеренный P/B — 1,28, и высокий P/E — 49,4.

Резюме: вкладывать не целесообразно из-за слишком высокого P/E.

45) Invesco Dow Jones Industrial Average Dividend ETF (DJD)

Существует 3 года, средний рост цены пая 12,11% в год, дивидендная доходность за последний год брутто — 2,51%.

Крупный фонд (225 млрд. $), американские акции. Низкая комиссия 0,07%.

Умеренный P/B — 3,53, и высокий P/E — 16,66.

Резюме: инвестировать не целесообразно из-за переоцененности по активам.

46) Invesco High Yield Equity Dividend Achievers™ ETF (PEY)

Существует 14 лет, средний рост цены пая 4,58% в год, дивидендная доходность за последний год брутто — 4,06%.

Крупный фонд (53 млрд. $), американские акции. Высокая комиссия 0,54%.

Высокий P/B — 2,17, и высокий P/E — 17,11.

Резюме: можно рассмотреть в агрессивную часть портфеля, хотя и немного дороговат.

47) Invesco KBW High Dividend Yield Financial ETF (KBWD)

Существует 8 лет, средний рост цены пая 6,76% в год, дивидендная доходность за последний год брутто — 8,68%.

Небольшой фонд (2,7 млрд. $), американские акции. Очень высокая комиссия 2,42%.

Умеренный P/B — 1,28, и умеренный P/E — 12.

Резюме: можно рассмотреть в агрессивную часть дивидендного портфеля.

48) Invesco S&P Global Dividend Opportunities Index ETF (LVL)

Существует 11 лет, средний убыток — 2% в год, дивидендная доходность за последний год брутто — 2,64%.

Крупный фонд (46,9 млрд. $), международный фонд. Высокая комиссия 0,64%.

Высокий P/B — 2,2, и умеренный P/E — 16,5.

Резюме: вкладывать не целесообразно из-за убытков фонда.

49) Invesco S&P High Income Infrastructure ETF (GHII)

Существует 3 года, средний рост цены пая 3,7% в год, дивидендная доходность за последний год брутто — 5%.

Средний фонд (8,9 млрд. $), международный фонд. Умеренная комиссия 0,45%.

Низкий P/B — 1,19, и высокий P/E — 22,46.

Резюме: можно рассмотреть в агрессивную часть дивидендного портфеля.

50) Invesco S&P International Developed High Dividend Low Volatility ETF (IDHD)

Существует 2 года, средний рост цены пая 5,96% в год, дивидендная доходность за последний год брутто — 4,53%.

Средний фонд (8 млрд. $), международный фонд. Умеренная комиссия 0,3%.

Низкий P/B — 1,17, и средний P/E — 11,3.

Резюме: можно рассмотреть в агрессивную часть дивидендного портфеля.

51) Invesco Dividend Achievers™ ETF (PFM)

Существует 3 года, средний рост цены пая 6,19% в год, дивидендная доходность за последний год брутто — 2,3%.

Крупный фонд (138 млрд. $), американские акции. Высокая комиссия 0,55%.

Высокий P/B — 3,43 и высокий P/E — 18,4.

Резюме: вкладывать не целесообразно из-за переоцененности по активам.

52) Invesco CEF Income Composite ETF (PCEF)

Существует 8 лет, средний рост цены пая 5,58% в год, дивидендная доходность за последний год брутто — 7,75%.

Небольшой фонд (0,7 млрд. $), фонд фондов. Очень высокая комиссия 2,07%.

Высокий P/B — 2,2 и средний P/E — 13,3.

Резюме: можно рассмотреть в агрессивную часть дивидендного портфеля.

53) Invesco International Dividend Achievers™ ETF (PID)

Существует 13 лет, средний рост цены пая 2,95% в год, дивидендная доходность за последний год брутто — 3,58%.

Крупный фонд (46 млрд. $), международный фонд. Высокая комиссия 0,55%.

Высокий P/B — 1,92 и средний P/E — 14,5.

Резюме: можно рассмотреть в агрессивную часть дивидендного портфеля.

6. Fidelity

54) FIDELITY HIGH DIVIDEND ETF (FDVV)

Существует 2 года, средний рост цены пая 8,82% в год, дивидендная доходность за последний год брутто — 4,04%.

Маленький фонд (259 млн. $), международный фонд. Средняя комиссия 0,29%.

Высокий P/B — 1,77 и низкий P/E — 11,88.

Резюме: можно рассмотреть в агрессивную часть дивидендного портфеля.

55) FIDELITY DIVIDEND ETF FOR RISING RATES (FDRR)

Существует 1 год, убыток — 20% в год, дивидендная доходность за последний год брутто — нет данных.

Микро фонд (27 млн. $), международный фонд. Средняя комиссия 0,39%.

Низкий P/B — 1,2 и умеренный P/E — 11,4.

Резюме: вкладывать не целесообразно в связи с убытком и малой историей фонда.

7. Charles Schwab

56) Schwab U.S. Dividend Equity ETF (SCHD)

Существует 7 лет, средний рост цены пая 12,31% в год, дивидендная доходность за последний год брутто — 3,06%.

Небольшой фонд (7,6 млрд. $), американские акции. Маленькая комиссия 0,07%.

Высокий P/B — 3,6 и низкий P/E — 13,3.

Резюме: не целесообразно вкладывать из-за переоцененности по активам.

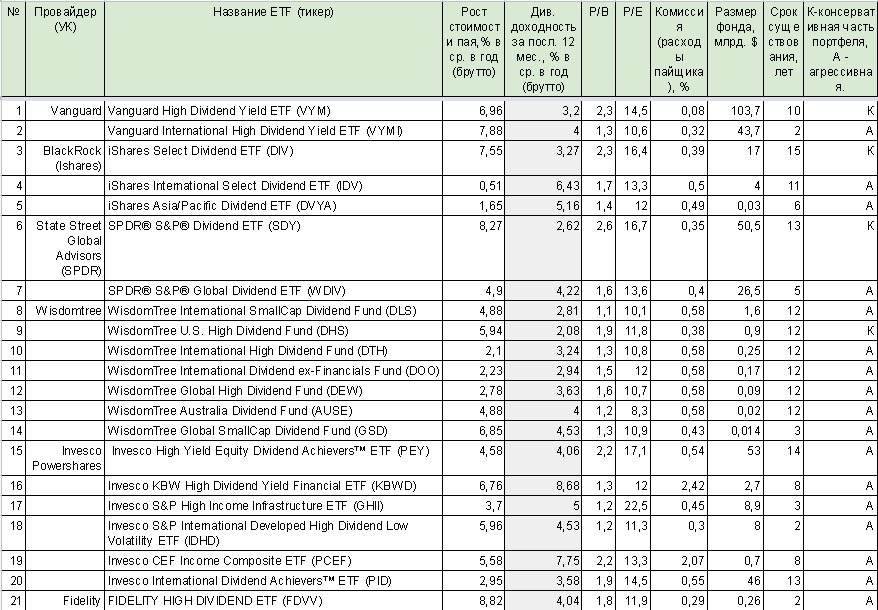

8. Итоговая таблица по дивидендным ETF, которые нам подошли

Ссылка https://docs.google.com/spreadsheets/d/1QHA672bXDjtFU7P8oDV0ncz9XYlYnugsEMJjnoyggvw/edit?usp=sharing

Пояснения и выводы

Как мы видим, у пассивных ETF есть текущие дивидендные доходности до 8,7% годовых.

При этом ETF, которые состоят из акций широких индексов, имеют большую капитализацию, и дают как правило, меньшую дивидендную доходность, я записывал в консервативную часть портфеля. И наоборот. Агрессивные ETF могут показывать более высокую дивидендную доходность, но она может быть не стабильна. В вашем дивидендном пассивном портфеле желательно наличие и консервативной и агрессивной частей.

Инвестору необходимо помнить, что для формирования пассивного портфеля в нем должно быть несколько активов, которые слабо коррелируют между друг другом, иначе выход от ребалансировки портфеля вы не получите.

В последние десятилетия большинство западных активов: акций, облигаций и даже золото имеют положительную корреляцию Такой картины, что во время кризиса акции падают, а облигации идут вверх или стоят на месте — вы уже не встретите. Падает все, в разной степени.

И искусство при составлении пассивного портфеля состоит в том, чтобы найти такие активы (ETF, REIT), которые будут наименее коррелировать между собой в разных кризисных ситуациях. А также в том, чтобы уровень риска по пассивному инвестиционному портфелю соответствовал вашей психологической устойчивости, финансовым обстоятельствам вашей семьи и инвестиционным целям.

Подобрать такой портфель — в этом и заключается работа финансового консультанта по составлению пассивного инвестиционного портфеля. А также в дальнейшем — помогать инвестору в его ребалансировке.