Мировым стандартом построения индексов является взвешивание по капитализации: когда компания с самой большой стоимостью занимает самую большую долю в индексе, и в вашем портфеле соответственно, если вы пассивный инвестор. В книге А.Силаева об инвестициях я встретил предложение вкладываться в индексы, в которых каждая акция будет иметь равную долю с другими, якобы так инвестор сможет получить большую доходность. Разберемся, правда ли это.

В данной статье я буду писать об американских индексах и ETF на эти индексы в связи с наличием специальных инструментов для их анализа. Предполагаю, что и в России ситуация аналогична, хотя я сторонник активных инвестиций на отчизне и вкладываться здесь в индексный (пассивный) портфель не планирую. А вот на Западе — да: у меня есть зарубежный портфель на индекс технологических компаний Nasdaq 100, взвешенный по капитализации.

1. Сравнение индексов и ETF или (фондов)

Для начала сравним два самых известных индекса: S&P 500 — взвешенный по капитализации, и Dow Jones Industrial — равновзвешенный.

Мы видим, что на длительном промежутке времени Dow Jones Industrial обошел S&P 500 почти на 400 пунктов. Но не спешите делать выводы, ведь состав индексов разный.

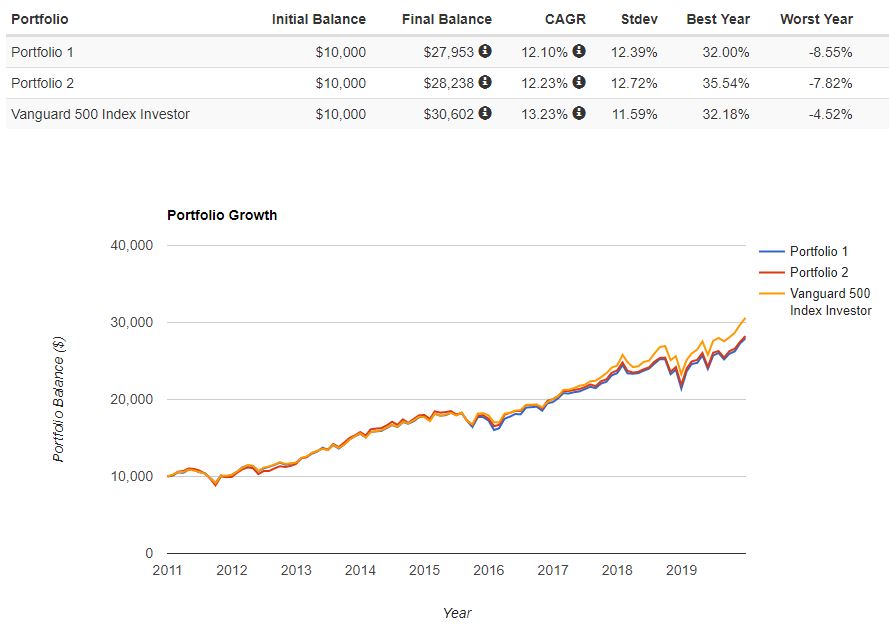

Хорошо, что в США есть равновзвешенные ETF на S&P 500, и мы можем их сравнить с классическим ETF, взвешенным по капитализации. На картинке ниже представлены 2 равновзвешенных ETF на S&P 500: EUSA и RSP. Сравнивать мы их будем с фондом Vanguard на тот же индекс.

Примечание: здесь и далее для расчета приняты следующие исходные условия: начальная сумма 10 000$, ежемесячные вложения 1000$, ребалансировка не производится.

По итогу 8 лет оба равнозвешенных ETF проиграли фонду Vanguard, взвешенному по капитализации.

2. Сравнение акций

Представим, что вы экономный инвестор, и не хотите платить за ETF ежегодную комиссию. Вы решили собрать свой ETF на S&P 500 из конкретных акций. У вас есть два варианта сборки: веса акций устанавливать как в индексе (в зависимости от капитализации компании), или равными друг другу.

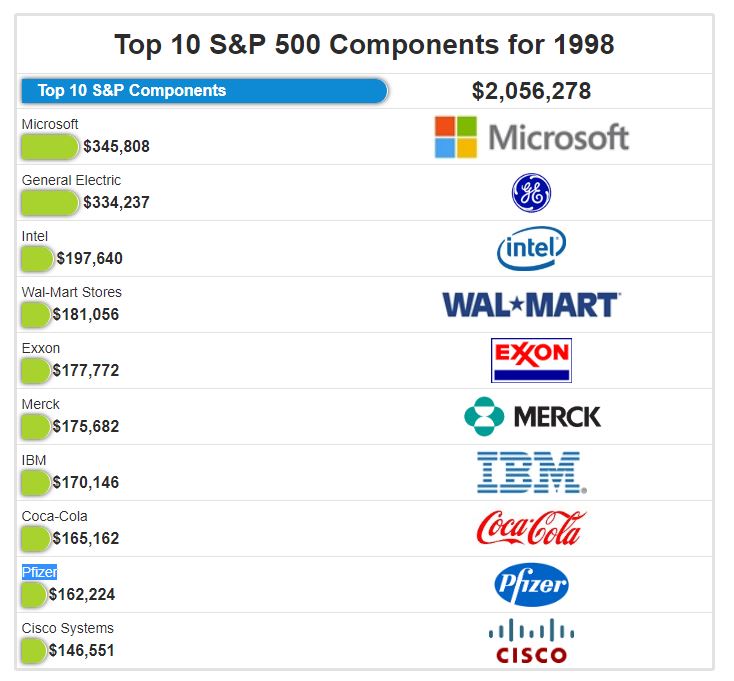

Вернемся в прошлое, в 1998 год. К сожалению, открытую статистику по весам акций в S&P 500 я нашел только в таком обрезанном виде: топ 10 позиций. По ним и посчитаем.

Расчет будем делать на спец. сайте — https://www.portfoliovisualizer.com/backtest-portfolio#analysisResults (картинки ниже из него).

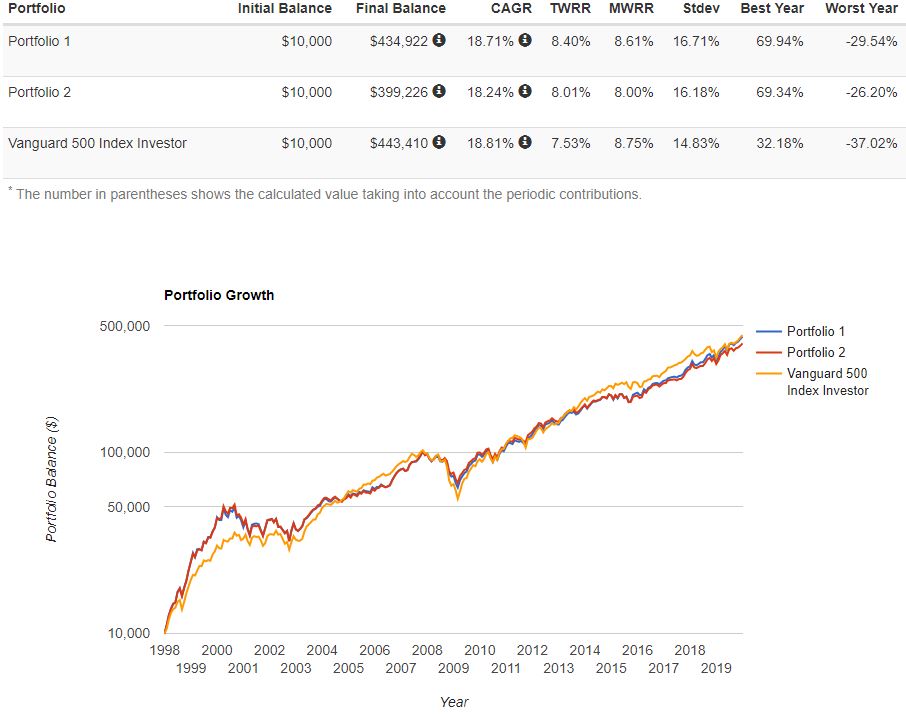

Итак, в первом портфеле акции имеют те же веса, что и в индексе S&P 500, во втором — равные веса. И все это сравним с ETF Vanguard на тот же индекс.

За 21 год победили: ETF Vanguard и портфель 1, оба — взвешенные по капитализации. А равновзвешенный портфель 2 проиграл.

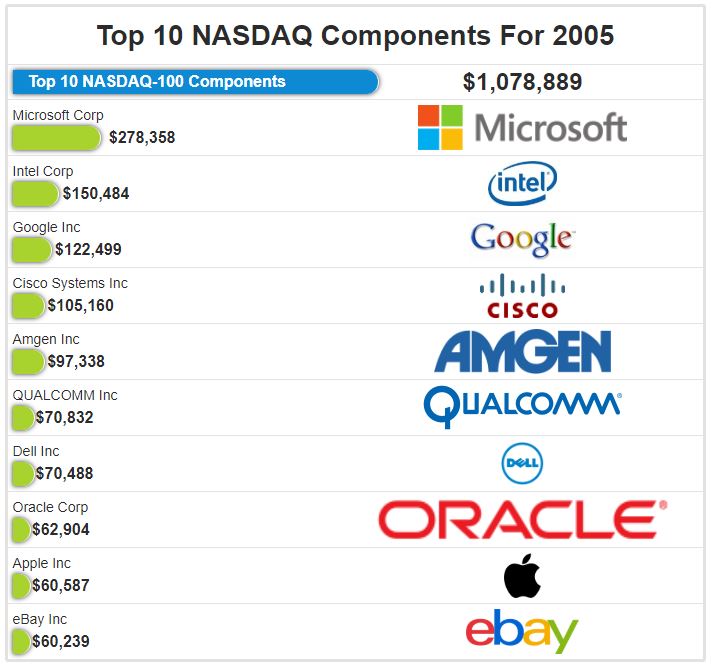

Давайте посмотрим то же самое по технологическому индексу Nasdaq 100 c 2005 года.

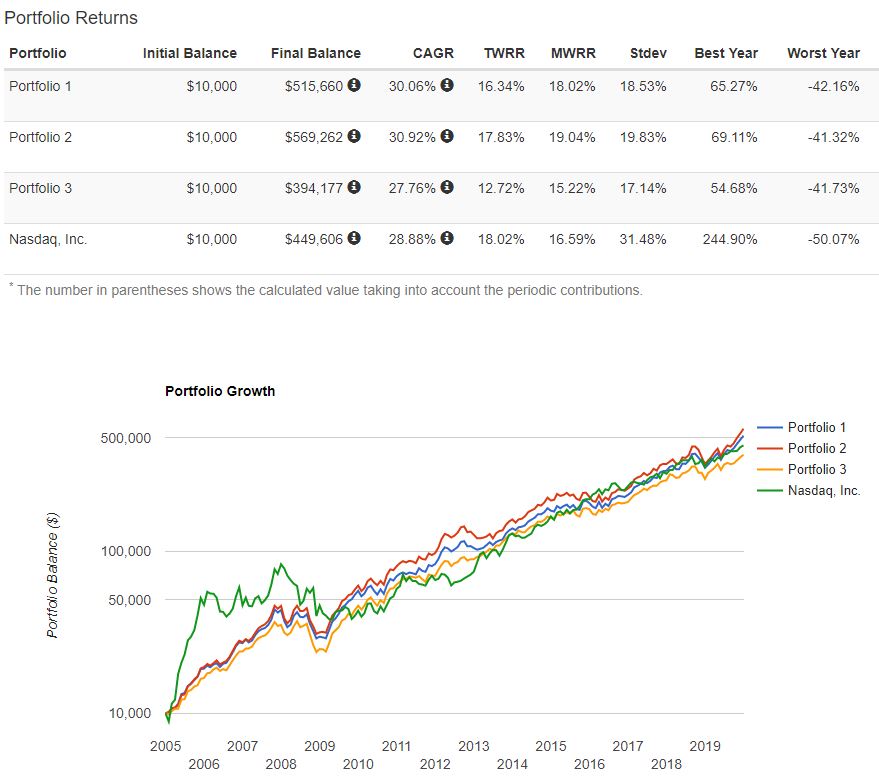

Первый портфель — взвешенный по капитализации, второй — равновзвешенный, третий — ETF QQQ на индекс Nasdaq 100, и сравниваем мы все это с самим индексом.

За 14 лет всех победил равновзвешенный портфель 2, далее — взвешенный по капитализации портфель 1, далее уже с существенно меньшим результатом сам индекс (без дивидендов) и ETF QQQ.

Выводы:

- Гипотеза о том, что покупая равновзвешенный индекс, вы сможете обойти других индексных инвесторов историческими данными в общем не подтверждается.

- На отдельных периодах, в отдельных секторах (например, технологическом) вы можете получить преимущество, однако, я бы его отнес больше к тому, что мы измеряли не сам индекс, а 10 самых больших компаний из него, они и обеспечили это превосходство (большое растет еще больше). Если же вы купите весь индекс, то такого превосходства может не быть.

- Вкладывая деньги в равновзвешенный индекс, вы покупаете малые акции на большую сумму, чем подвергаете себя избыточному риску без дополнительной доходности.

- Руководствуйтесь статистикой, инвестируйте в индекс, взвешенный по капитализации путем покупки ETF, а еще дешевле — путем сборки его у себя на брокерском счете из иностранных акций на СПБ бирже.