Инвесторы формируют активный портфель, который подразумевает выбор конкретных бумаг, а не покупку индекса, в том числе, для получения высокого пассивного дохода.

Рассмотрим, может ли пассивный инвестор добиться той же цели с меньшим риском, инвестируя в индексные фонды.

Сразу отложим в сторону российский рынок ПИФов и ETF, так как отечественные фонды не выплачивают текущий доход пайщикам, а реинвестируют, за счет чего стоимость паев растет. На рынке США большинство ETF также реинвестируют дивиденды и купоны. Но есть некоторая часть ETF, по которым выплачиваются доходы пайщикам.

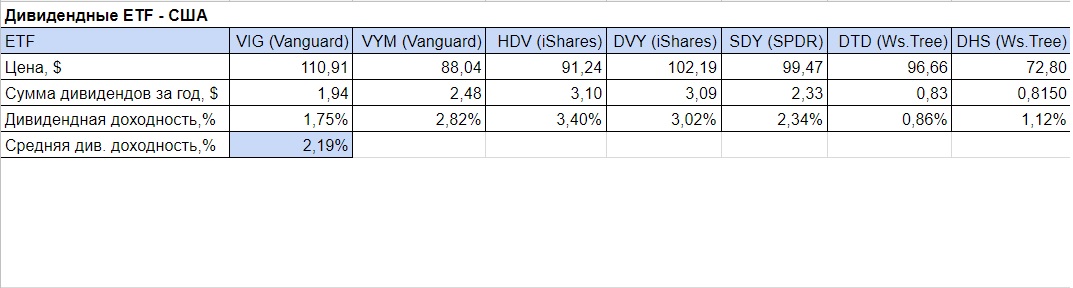

1. Пассивный портфель из дивидендных ETF США

Как мы видим, средняя див. доходность низкая — 2,19% годовых.

Ссылки: Vanguard Dividend Appreciation ETF (VIG), Vanguard High Dividend Yield ETF (VYM), iShares Core High Dividend ETF (HDV), iShares Select Dividend ETF (DVY), SPDR® S&P® Dividend ETF (SDY), WisdomTree U.S. Total Dividend Fund (DTD), WisdomTree U.S. High Dividend Fund (DHS)

Теперь посмотрим, на что может рассчитывать активный инвестор, вкладывая деньги на российском рынке.

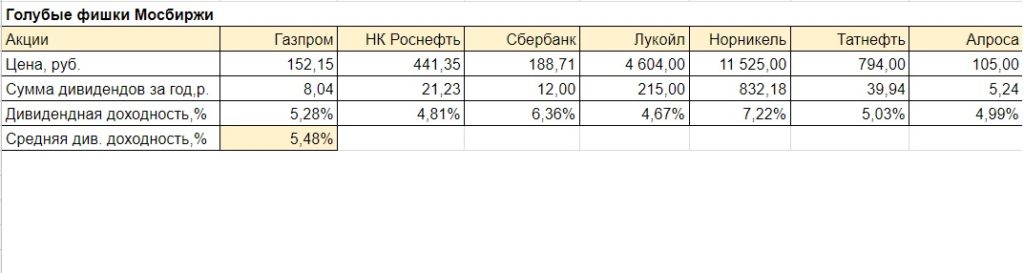

2. Дивидендный портфель из голубых фишек Мосбиржи

Уже в 2 раза больше — 5,48%

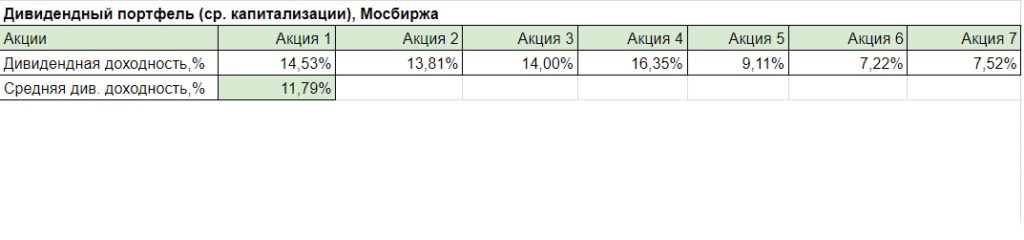

3. Дивидендный портфель из акций средней и малой капитализации Мосбиржи

Название акций скрыто.

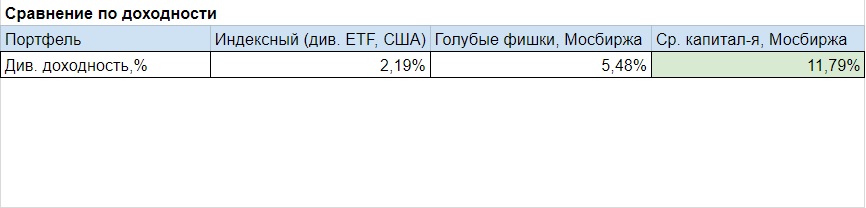

4. Итоги сравнения

С уверенностью выигрывает дивидендный портфель из акций средней и малой капитализации Мосбиржи.

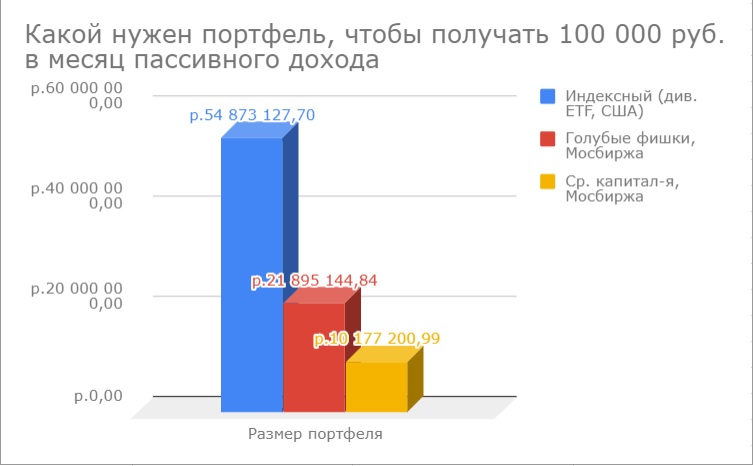

Некоторые могут сказать,что 2% в долларах — это тоже неплохо! («курочка по зернышку»). В ответ я могу привести отрезвляющую диаграмму:

5. Какой нужен портфель, чтобы получать пассивный доход 100 000 руб. в месяц

Из нее видно, что чтобы жить на пассивный доход с американского рынка нужно быть практически долларовым миллионером. Для подавляющего большинства инвесторов это остается несбыточной мечтой.

Выводы:

1. Пассивный инвестор не сможет жить на дивиденды, так как для этого нужен слишком большой портфель (почти миллион долларов). Для подавляющего большинства накопить такую сумму не реально.

2. Если вы хотите получать высокий пассивный доход вам нужно сформировать активный портфель из дивидендных акций средней и малой капитализации на Мосбирже.

6. Ответы на вопросы и возражения

1. А как же риски и диверсификация? Ведь в США надежный развитой рынок с высоким кредитным рейтингом AAA, а у нас — развивающийся.

Главный риск для инвестора — потеря всего капитала. А если, не дай Бог, США заморозят долларовые активы всех россиян, что тогда делать..

2. Может ли инвестор получать пассивный доход, постоянно продавая подросшие паи ETF?

Гипотетически да. Но потребность в деньгах может случится тогда, когда рынок упал. И вы вынуждены будете продавать себе в убыток, чтобы жить.

Например, вы купили паи ETF в январе по 100$. Летом у вас кончились деньги и вы решили продать часть паев. А их стоимость на рынке уже 98$. В итоге у вас убыток в 2 $ на пай. Проще тогда было деньги на вклад положить, а не продавать паи после покупки.

3. Каковы риски портфеля средней и малой капитализации?

Риски повышенные, именно поэтому такая высокая дивидендная доходность. Но это классическая развилка: чем выше доходность, тем выше риск. Впрочем, при грамотном формировании портфеля, анализе перед покупкой, и достаточной диверсификации, риск сильно снижается и становится разумным.

Для тех, кто не хочет рисковать, есть промежуточный вариант — дивидендный портфель из голубых фишек. Но тогда вам нужен в 2 раза больший капитал, чтобы жить с рынка. И намного больше лет, чтобы его нарастить.

Еще есть следующий вариант: в период роста капитала вы используете портфель средней и малой капитализации, потом, когда капитал станет очень большим, переходите полностью в голубые фишки.

Закажите инвестиционный портфель

для получения пассивного дохода (все виды).