Одна из самых больших проблем в пассивном инвестировании в последние годы это высокая положительная корреляция между активами. В нашем глобальном мире почти все активы стали ходить вместе: если один падает в цене, то и другой падает в цене, если один растет, то и другой растет. И даже золото ходит вместе с акциями. Это повышает риск портфеля инвестора и сводит на нет заработок от ребалансировки. Ведь если во время кризиса в вашем портфеле упадут все активы одновременно: и акции, и облигации, и золото, то вам нечего будет продать, чтобы докупить подешевевшие акции.

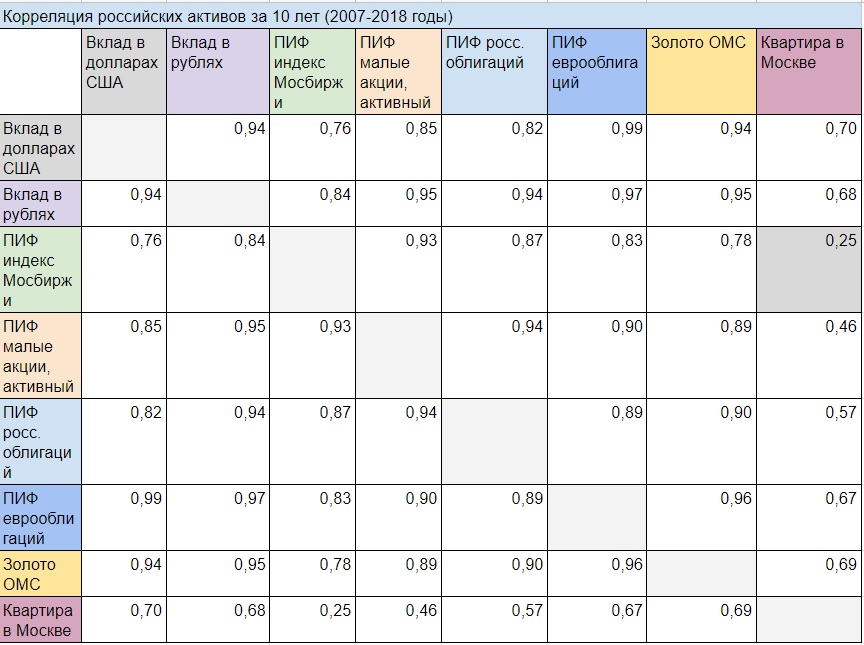

Я проанализировал корреляцию активов, представленных на российском рынке, за 10 лет (2007 — 2018 годы) и свел результаты в таблицу. Какие же выводы из нее можно сделать.

1. Ни один актив не имеет отрицательной корреляции с другим

Ситуация, когда один актив упадет в цене, а другой — вырастет, вряд ли возможна.

2. Почти у всех активов высокая и средняя корреляция

Корреляцию выше 0,7 считают сильной, от 0,5 до 0,7 — средней, от 0,2 до 0,5 слабой. Из 28 пар:

- 23 пары (82%) имеют сильную корреляцию;

- 3 пары (11%) — среднюю;

- 2 пары (7%) слабую.

При этом из 2-х слабых корреляций одна к слабым относится только формально (0,46 — это существенный коэффициент). И только одну пару я бы назвал действительно слабой (0,25).

Это означает, что на 10 летнем промежутке почти все ваши активы будут двигаться вместе, и разница в скорости будет не сильно отличаться.

3. Единственная пара с действительно слабой корреляцией

Это ПИФ индекс Мосбиржи — квартира в Москве.

Но на самом деле это условный пример, поскольку взята средняя цена метра по Москве (по данным irn. ru), а движение цены на конкретный объект недвижимости может сильно отличаться от среднего в связи с его индивидуальными характеристиками.

И еще один ньюанс: покупка квартиры в Москве в качестве инвестиции в целях формирования диверсифицированного портфеля (не для собственного проживания) подходит только для инвесторов с большими многомиллионными портфелями, поскольку ее стоимость велика. А доля одного актива в хорошо диверсифицированном портфеле не должна в идеале быть более 25%, а лучше 10-15%. Какой же должен быть портфель, чтобы, например, однокомнатная квартира стоимостью 6 млн. руб. составляла его четверть — это 24 млн. руб. Далеко не у всех есть такие суммы.

Поэтому для обычного среднего инвестора лучше рассматривать ПИФ, REIT на недвижимость. Но к сожалению, в России подходящих ПИФов недвижимости с историей с 2007 года я не нашел. Есть несколько активных ЗПИФов со стратегией вложения в строящиеся объекты, но я искал не такие, а рентные, которые купили и сдают в аренду объекты. Таких не выявил.

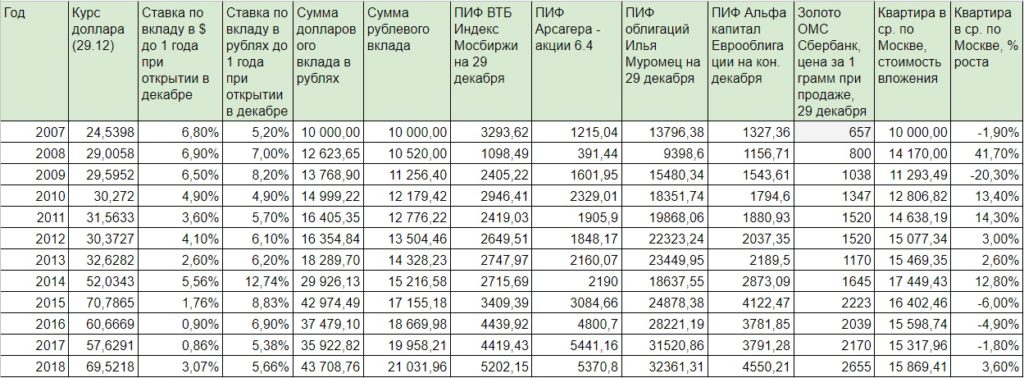

Таблица с данными

Выводы:

- Построение пассивного портфеля из российских активов затруднено, поскольку почти все они имеют высокую и среднюю положительную корреляцию. Это повышает уровень рисков инвестора и снижает эффект от ребалансировки.

- Ни один из российских активов не имеет отрицательной корреляции с другим. Наименьшая корреляция (0,25) у квартиры в Москве с акциями индекса Мосбиржи.

В следующей части я рассмотрю корреляцию активов в США. Продолжение следует.