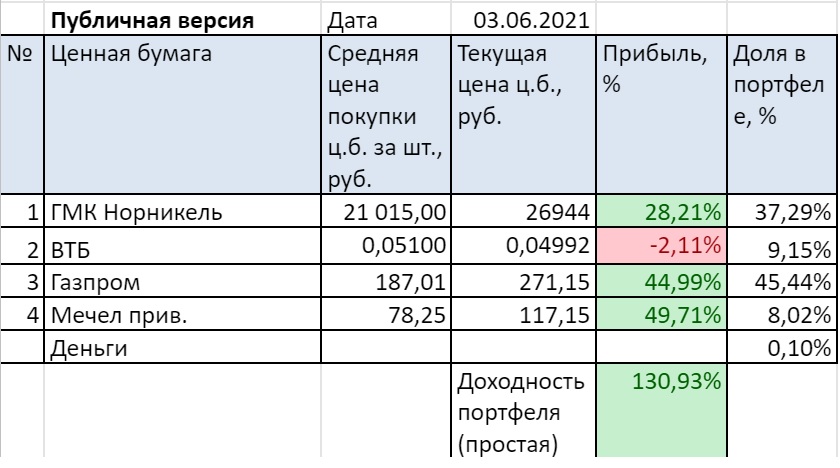

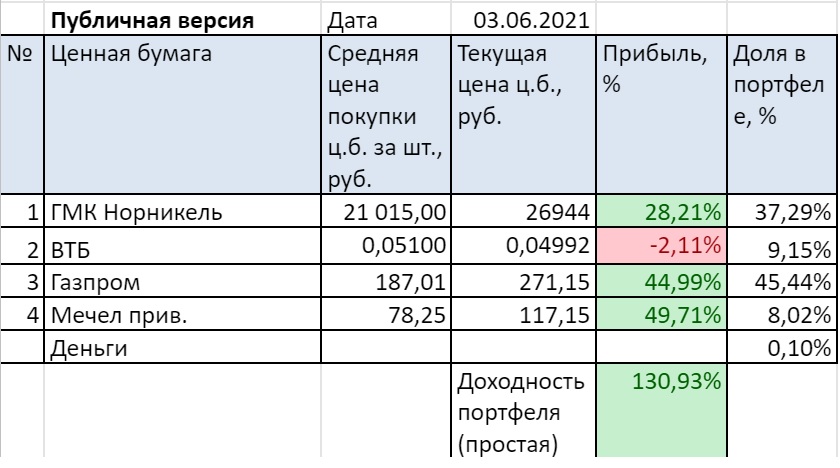

Портфелю 5 лет 11 мес. За прошедший месяц простая доходность портфеля выросла со 106% до 131%. Существенный рост.

Читать далее

Портфелю 5 лет 11 мес. За прошедший месяц простая доходность портфеля выросла со 106% до 131%. Существенный рост.

Читать далее

Как часто вы встречали ситуацию, когда новичок «сел в ракету» на бирже и получил 100-500% прибыли, а опытный инвестор ее упустил. Критиковали ли вы опытного инвестора за то, что он ошибся? Биржа — это место, где правильные решения иногда дают посредственные результаты, а случайный выбор выбивает страйк. Поговорим о случайности и умении в инвестициях, если вы выбираете конкретные акции.

Читать далее