На мой взгляд диверсификация дивидендного портфеля акций должна быть следующей:

1) минимальная диверсификация: 10 эмитентов с долями по 10%;

2) оптимальная диверсификация: 15 эмитентов с долями по 6-7%.

Почему такая раскладка? Цель диверсификации — возместить потери инвестора от плохого события с эмитентом (его национализации, резкого падения прибыли или даже банкротства) за счет одних годовых дивидендов от других эмитентов в портфеле.

Рассмотрим первую ситуацию (минимальную диверсификацию). Предположим, что все 10 эмитентов дают по 10% дивидендов чистыми (после уплаты НДФЛ). Если случится потеря 1 эмитента, то от других эмитентов в виде дивидендов мы получим 10% от стоимости портфеля (за вычетом стоимости потерянного эмитента). На эти деньги мы купим другую дивидендную акцию вместо потерянного эмитента и полностью восстановим портфель.

Но нужно быть реалистами: ситуация, когда все 10 эмитентов дают дивидендную доходность 10% в год чистыми редка. Скорее всего, дивидендная доходность крупных и надежных эмитентов будет около 6-7%. Значит для возмещения стоимости 1-го потерянного эмитента за счет годовых дивидендов, нам нужно чтобы общее количество эмитентов в портфеле было 15.

Конечно, существует еще и диверсификация по классам активов (акции, недвижимость, сырьевые товары, облигации/депозиты и др.), страновая диверсификация. Но этот вопрос более сложный. Лучше его рассмотреть отдельно.

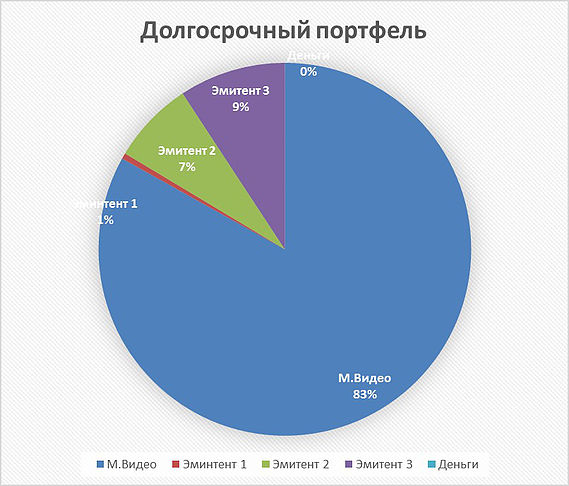

Диверсификация в моем непубличном портфеле

Вот такая картина была 28.07.2015

Вот такая картина стала 29.07.2015

Доля М.Видео снизилась с 87% до 85%, доля эмитента 2 подросла с 4% до 6%. Доли остальных эмитентов снизились. Это связано с тем, что я докупил эмитента 2.

Состав моего непубличного портфеля сейчас не соответствует изложенным принципам диверсификации, потому что раньше я придерживался принципов концентрации для определенных целей. Но я уже двигаюсь к идеальной картине путем покупки других эмитентов, кроме М.Видео. В частности, июльские дивиденды М.Видео были истрачены на диверсификацию, также вчера я докупил эмитента 2. М.Видео я больше не покупаю.

Продавать имеющиеся акции я не хочу. Принцип — не делать лишних движений по счету, и вообще лучше не продавать акции просто так, если нет фундаментальных причин. Поэтому буду двигаться к диверсификации только через докупку других эмитентов.

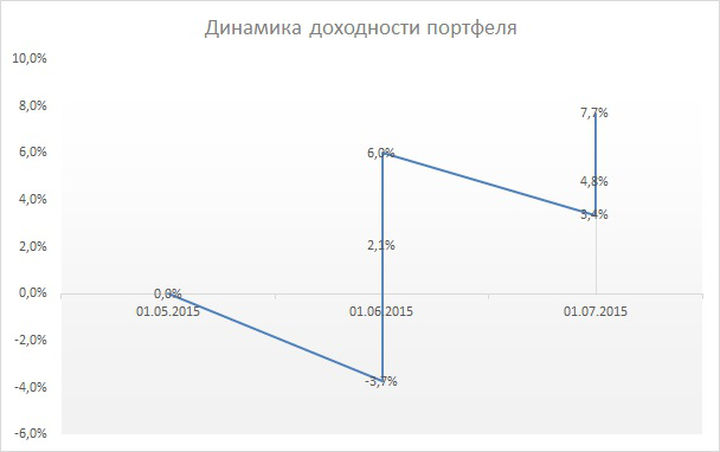

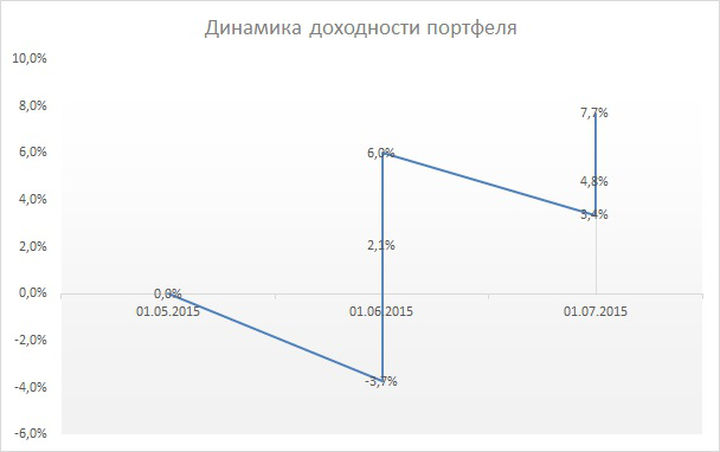

Кстати, вот динамика доходности непубличного портфеля с 01.05.2015 (точки отсчета проставлены неравномерно, поскольку я проверял доходность не часто).