Инвестировать ли в акции 2 и 3-го эшелона — вопрос непростой: с одной стороны, такие акции могут иметь высокие дивиденды (например, 20 — 30%) и/или потенциал роста, но с другой стороны с ними могут происходить разные неприятности. Проранжируем «эшелонные» риски по степени опасности для инвестора.

1. Выкуп мажоритарием по нечестным, заниженным ценам

«Рисовать» графики на бирже можно, если у вас много акций и денег (а в «эшелонах» то и денег немного надо). Так некоторые мажоритарии и поступают: за 6 месяцев до обязательного выкупа акций искусственно снижают цену, а потом выкупают за гроши. Поймать за руку и доказать что-то очень трудно, так как манипуляции совершаются через посредников и подставные фирмы.

Бывали случаи сговора / подкупа оценщика. Это доказать проще, явный криминал. Поэтому мажоритарии на этот шаг идут только в последнюю очередь.

2. Делистинг с биржи

После делистинга мажоритарий может перестать платить дивиденды, а акции не выкупать. И они становятся бесполезной цифрой в мониторе. Продать на внебиржевом рынке такие акции можно только за бесценок (тому же мажоритарию).

3. Отмена дивидендов и вывод денег займами

Предположим, что вы нашли акцию с высокими дивидендами и купили ее. А на следующий год мажоритарий решил прекратить их платить и стал выводить всю прибыль займами / облигациями в пользу своей компании. Вот и все. Несмотря на работающий бизнес ничего вы с него не получите, поскольку выдавать займы можно бесконечно: один вернул, другой выдал и т.д.

Курсового роста акций такой компании тоже не будет, так как другие участники рынка не дураки и покупать плохую компанию не будут.

В последнее время в эшелонах появилась новая разводная фишка: совет директоров рекомендует выплату дивидендов, а общее собрание (т.е. по сути мажоритарий, который этих директоров и назначил), дивиденды не утверждает.

Получается трюк: после рекомендации совета директоров вы понадеялись на дивиденды и купили акции дорого, а после того, как общее собрание их не одобрило, расстроились и продали дешево. Происходит отъем акций.

4. Отмена дивидендов и вывод денег «благотворительностью»

Например, в пользу областного или муниципального бюджета или неизвестных некоммерческих организаций. Это категорически неправильно. Государство должно получать деньги путем налогов или как акционер — дивидендами, но не благотворительностью.

Против разумной благотворительности я ничего не имею, но ее размер не должен достигать 30-50% прибыли предприятия. Цели, получатели, использование благотворительных пожертвований должны быть раскрыты. Иначе это уже не благотворительность, а воровство у миноритарных акционеров.

5. Искусственное занижение прибыли компании путем трансфертного ценообразования

Материнская компания, которая принадлежит мажоритарию, поставляет сырье / материалы для дочерней, акции которой вы купили. Сначала прибыль дочерней компании нормальная и всех все устраивает. Потом мажоритарий ( завышает цены на сырье. В результате дочерняя компания в убытках, а вся прибыль оседает у мажоритария.

6. Манипуляции / искажение бухгалтерской отчетности, чтобы не платить дивиденды

Прибыль прячется путем раздутия расходов на бумаге, создания резервов и т.д. В результате дивиденды платить не с чего.

7. Раздутие инвест. программ

Инвест. программы — это неисчерпаемый источник обогащения для аффилированных с мажоритарием или менеджментом подрядчиков, особенно в строительстве. Смета строительства — вещь резиновая, и может отличаться от рыночной стоимости в разы. В результате у компании нет прибыли и дивидендов.

8. Вечное поручительство / залог активов за долги мажоритария

Обычно это сопровождается выводом денег путем займов и облигаций.

Вообщем, вас могут обмануть в эшелонах сотней способов. Существующие же правовые механизмы защиты миноритариев пока работают плохо.

Правила разумного инвестора

I. Не покупайте дочки публичных компаний

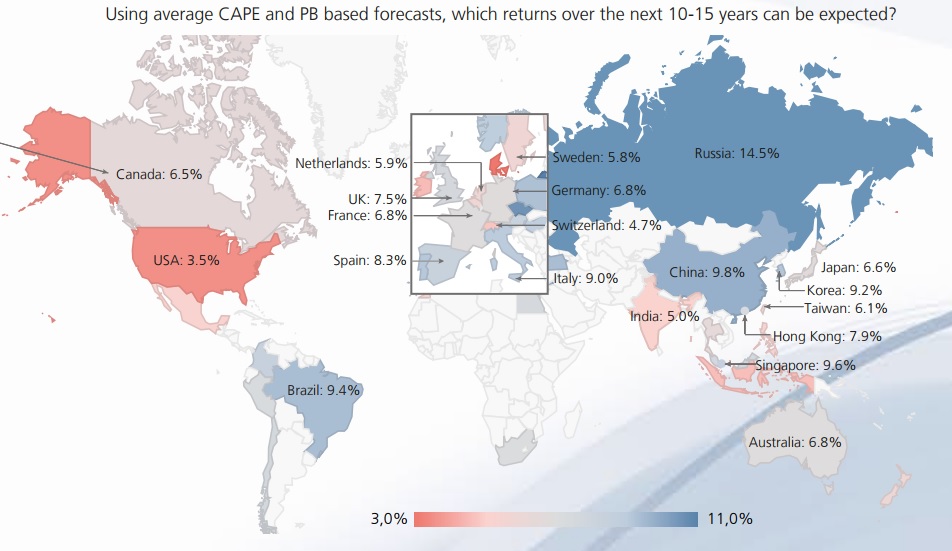

Их ждет судьба, указанная в 8 пунктах. Покупать нужно только материнские компании, где мажоритарий «держит лицо» перед зарубежными инвесторами и Правительством РФ.

II. Средние и мелкие независимые компании в принципе не покупайте. Это очень рискованно.

III. Ограничивайте риск эшелонной компании 3- 5% портфеля. При этом на все эшелоны лучше не выделять больше 10-20%.

Как поступаю я.

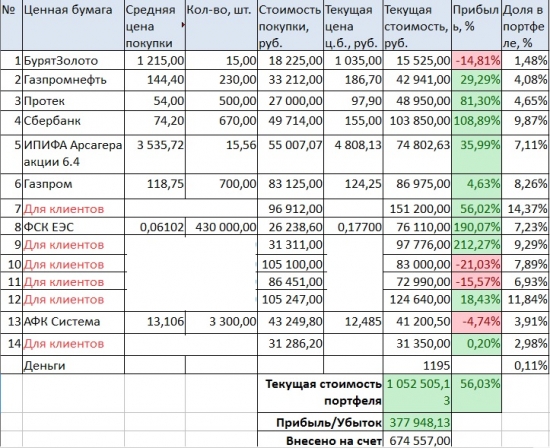

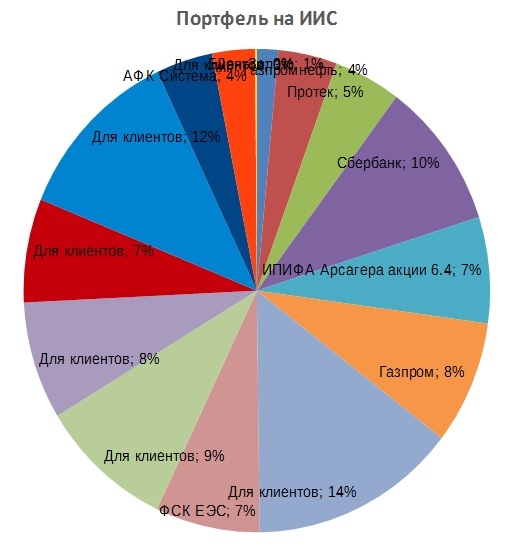

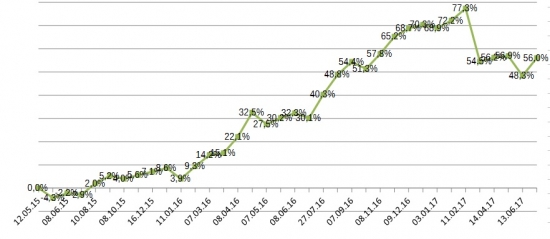

В портфель на ИИС я покупаю «эшелоны». Но делаю я это осознанно, так как стратегия данного портфеля среднесрочная — агрессивная.

В основном дивидендном портфеле у меня есть эшелонные акции, но они имеют наименьшие риски из всех эшелонов, а также у них есть гарантии выплаты дивидендов. Покупаю если очень дешево.

Но я понимаю, что риски все равно есть, поэтому по мере реализации потенциала эшелонных акций, их роста до целевой цены, я буду выходить из них в основном портфеле и перекладываться в голубые фишки.

P.S. В следующем посте расскажу о том, в какие отрасли и бумаги я точно не вхожу и почему.