Одна из самых перспективных акций нашего рынка — это Газпром:

- монополия на трубопроводный экспорт газа за рубеж

- 66% газового рынка в РФ и 35% в Европе

- 100% надежность, подкрепленная главным акционером — РФ

- стоит 30% от чистых актовов

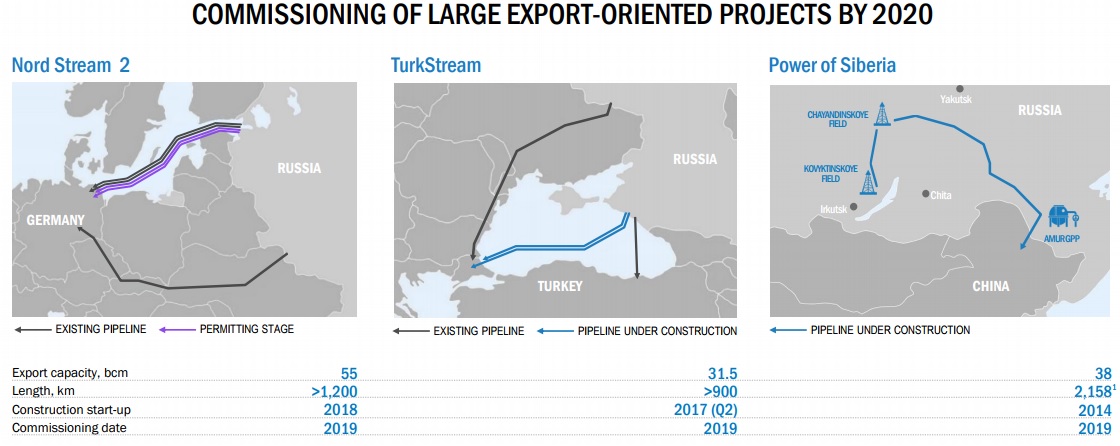

- растущая компания — 3 новых трубопроводных проекта (Сила Сибири, Турецкий поток, Северный поток 2)

- умудряется совмещать рост производства с выплатой дивидендов (10,43 руб. в этом году или 6,7%), хотя обычно растущие компании вообще дивиденды не платят

Но почему же акции Газпрома не растут годами?

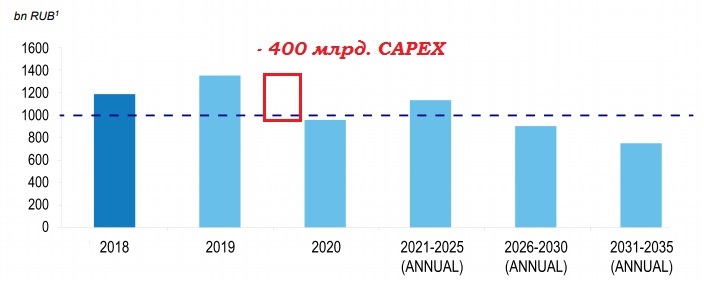

Весь вопрос в громадных капитальных затратах (CAPEX) под 1,2-1,3 триллиона рублей в год. Рынок боится, что либо новые проекты не запустятся, либо CAPEX будет вечным. Многие уже устали от боковика, который длится годами, бросают и продают акции.

График взят на https://www.google.com/finance

А зря! Надо покупать.

В 2019 вводятся в эксплуатацию 3 мощных проекта. Сила Сибири открывает дорогу в Китай. Северный поток 2 и Турецкий поток расширяют непосредственный доступ к европейскому рынку и нивелируют опасности транзита через Украину и Беларусь.

Они позволят также увеличить продажи газа и снизить себестоимость транзита.

UPD: Запуск трубопровода «Сила Сибири» планируется 1 декабря 2019!

Здесь и далее слайды из презентации Газпрома http://www.gazprom.ru/f/posts/41/295497/investor-day-2018-en.pdf

В 2020 году ожидается существенное снижение CAPEX в связи с завершением указанных проектов. Судя по слайду минус ок. 400 млрд. руб.

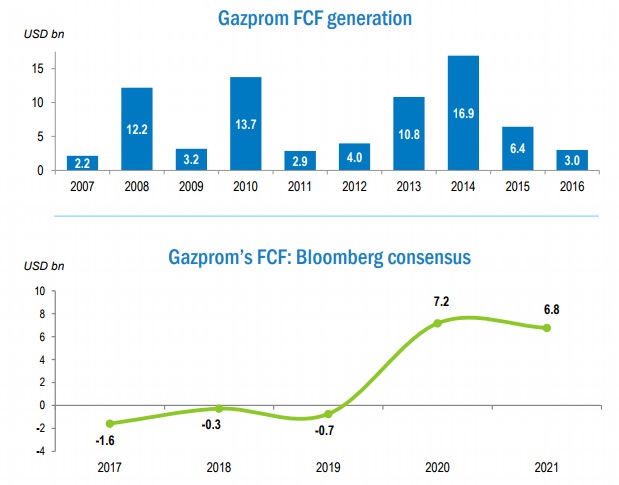

Или другой расчет: + 7 млрд. доллара свободного денежного потока (что почти равнозначно снижению CAPEX, по курсу 57 руб./$).

Что это даст? Дополнительные 16,9 руб. дивидендов к уже имеющимся 10,43 руб. Если сложить получается 27,33 руб. дивидендов — 18% дивидендная доходность к цене акции 154 руб. Потрясающая доходность для голубой фишки. Если в 2020 инфляция будет на уровне 3%, то акции Газпрома должны стоить минимум 911 руб. (в 6 раз выше!).

Можно подумать: «Зачем сейчас покупать, в 2020 году куплю». Но в 2020 уже будет дорого. Рынки реагируют на опережение, и рост пойдет уже когда станет понятно, что проекты подходят к завершению. Стратегически, Газпром нужно покупать уже в этом году.

Страхи:

- вдруг весь FCF в 400 млрд. не направят на дивиденды. Все может быть, однако если крупные проекты завершены, то аргументов, чтобы не платить в бюджет РФ больше нет. Кроме того, мы не учитываем еще и рост доходов Газпрома. Общий свободный денежный поток может превысить указанную цифру.

- вдруг появятся новые мега мега-стройки. FCF станет больше, и его хватит и на дивиденды, и на стройки. Сами по себе проекты Газпрома — это благо, а не недостаток, потому что они приносят большую прибыль и увеличивают FCF.

UPD: Новый проект Газпрома — строительство терминала сжиженного газа на Балтике.

«Газпром» рассчитывает на ввод первой очереди комплексного предприятия во второй половине 2023 года, второй очереди — до конца 2024-го. Ожидаемая выручка — четыре миллиарда долларов в год, число новых постоянных рабочих мест — пять тысяч.»

Когда тактически покупать Газпром

В этом году у Газпрома дивиденды будут уже больше, чем в прошлом (10,43 руб. в 2019 против 8,04 руб. в 2018), поэтому лучше покупать Газпром до отсечек и получать дивиденды. С каждым годом Газпром будет показывать все большую прибыль, поэтому затягивать с его приобретением не нужно.

Можно ли купить Газпром на все деньги

Риски большого CAPEXа после 2020 года все равно остаются, так что лучше диверсифицировать. Например, осторожные могут выделить для Газпрома 10% портфеля, более смелые — 20%, оптимисты — 30%.

Выводы:

- акции Газпрома вероятно начнут рост в конце 2019 и вырастут к лету 2021 в 6 раз

- начинать покупать акции Газпрома нужно стратегически уже в 2019, тактически — в любое время, но лучше до отсечки, которая произойдет в мае — июне.