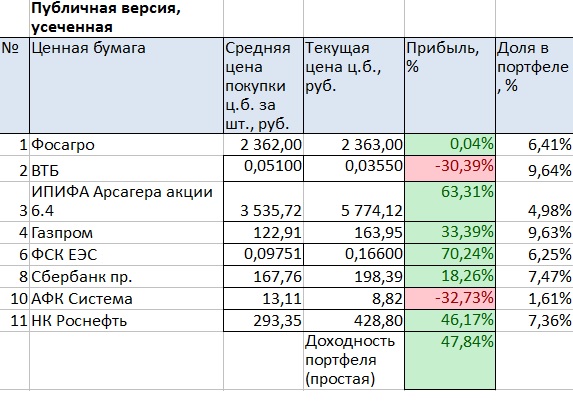

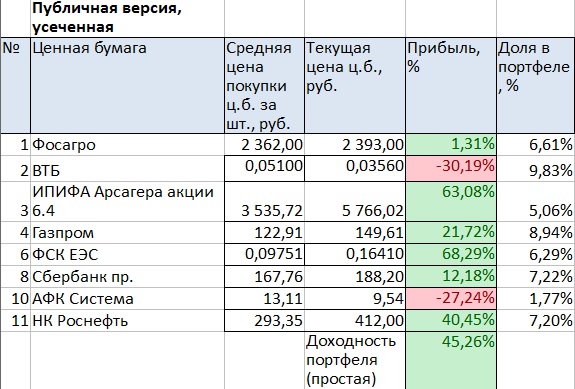

Портфелю на ИИС 4 года. Открыл я его 12 мая 2015 года. Немного раньше подвожу итоги, пока есть время. На картинке ниже вы видите простую доходность по счету на ИИС на 30.04.19.

Если считать доходность правильно, то есть учитывая время нахождения на счете периодических взносов (средневзвешенным методом), то доходность за 4 года составила 87,5% или 17% годовых.