Счету ИИС — 3 года 1 месяц.

За прошедший период рынок упал, и мой портфель на ИИС тоже снизился, поскольку он не свободен от рынка.

В моем портфеле 15 эмитентов, этого достаточно, чтобы рынок сильно влиял на портфель. Было бы 6-7 эмитентов, было бы по-другому.

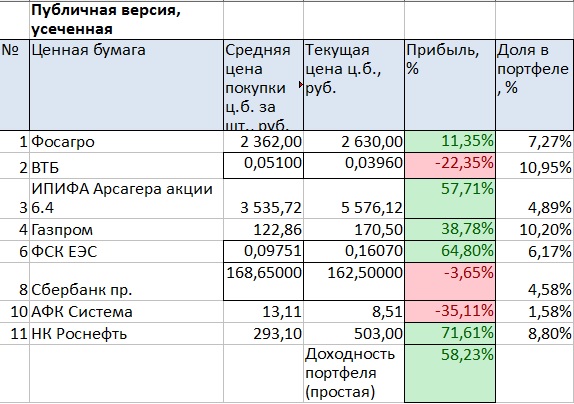

Доходность снизилась до 47%.

В этом месяце, как всегда вложил 30 000 руб., и докупил на них уже имевшиеся Фосагро и Русгидро.

Покупать ли Фосагро. Рост компании

Сегодня прочитал годовой отчет Фосагро, он оставил двойственное впечатление.

С одной стороны позитивные факторы: компания завершила большой цикл капитальных вложений, более чем на 10% увеличила производство и продажи удобрений.

С другой стороны, при увеличившемся производстве и продажах выручка немного снизилась, а прибыль сильно упала. Компания это объясняет укреплением рубля, слабыми ценами на удобрения и т.д. И вроде понятно, что когда цены на удобрения пойдут наверх, все кап. вложения должны окупиться сторицей.

Но вот что настораживает: имеющийся профицит предложения фосфорных удобрений над спросом. Если я правильно увидел из презентации, мощности по производству фосфатов существенно превышают их потребление, поэтому когда ситуация с ценами выправится — не ясно.

Но тем не менее, я продолжаю инвестировать в Фосагро: акция как сжатая пружина может выстрелить вверх на обвале курса рубля или на росте цен на удобрения.

Русгидро: расчет на рост бизнеса и дивидендов

Что касается Русгидро, просто решил засветить на картинке. Идея сложная даже для меня и во многом неопределенная: сколько я не читал отчет, сногсшибательных факторов не увидел. Но решил попробовать.

В портфеле снизилась доля Газпрома — надо добирать, все будет хорошо с ним после завершения потоков, а цена упала.

Динамика доходности счета наклонилась вниз.

Теперь важное для начинающих инвесторов, да и продолжающих тоже.

Многие смотрят на рынок и свой портфель: ой не растет, ой за год счет вырос хуже, чем в банке.

Но не в этом дело, господа!

Если у вас дивидендный портфель, то суть не в росте акций, а в росте суммы дивидендов каждый год.

Если сумма дивидендов растет ударными темпами, то вам по сути не очень важно, вырос ли рынок и ваш портфель или нет.

Вам этих дивидендов со временем начнет хватать не только на жизнь, но и на покупку недвижимости, если все правильно делать.

То есть вот в чем удовлетворение — в растущем денежном потоке, а не в просмотре котировок.

А если у вас портфель роста капитала — то ждите. 2017 — был явно не для этого счета. Но в перспективе 2-3 лет все окупится сторицей.

Если не хотите ждать — добавляйте в него дивидендные акции. И будет смешанный, и будет легче ждать.

Большой вклад в доходность портфеля внесли акции Газпрома и Роснефти. Они выросли из-за повышения цены на нефть и ослабления рубля. Продолжаю держать эти акции. Роснефть продам по 700 руб., Газпром — по 1300 руб.

Большой вклад в доходность портфеля внесли акции Газпрома и Роснефти. Они выросли из-за повышения цены на нефть и ослабления рубля. Продолжаю держать эти акции. Роснефть продам по 700 руб., Газпром — по 1300 руб.