1. Портфель на ИИС

Доходность портфеля за 2016 год составила 61,7%.

Рост индекса ММВБ за этот период, без дивидендов: 27,7%

Альфа: 34%!

Инфляция: 5,4%

Вывод: доходность портфеля превзошла индекс ММВБ (без дивидендов) на 34%, и в несколько раз превзошла инфляцию.

Отличный результат!

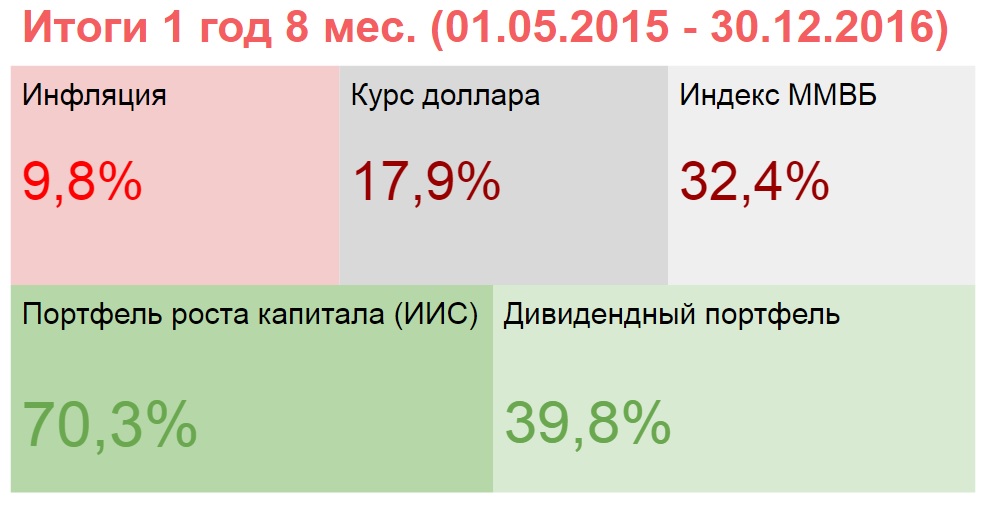

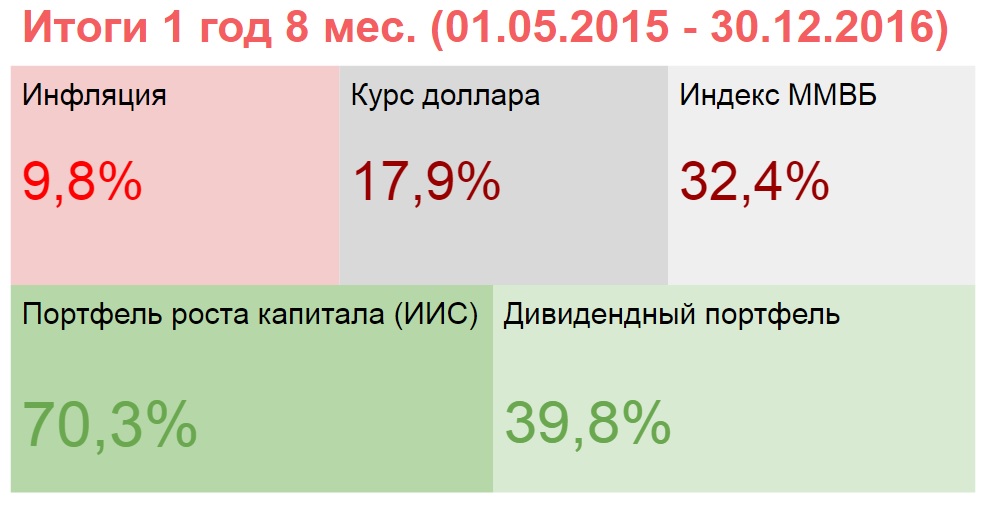

Портфель существует с мая 2015, т.е. 1 год 8 месяцев. За этот период:

1) доходность портфеля: 70,3%

2) рост индекса ММВБ, без дивидендов: 32,4%

3) альфа: 37,9%

4) инфляция 9,79%

Как мы видим, и за более длительный период доходность портфеля на ИИС существенно превосходит и индекс ММВБ, и инфляцию.

Напомню, что в портфеле я использую активные стратегии инвестирования — покупаю недооцененные, растущие, циклические акции, редко — акции с идеями по слиянию и поглощению. Применение этих стратегий дает возможность превзойти индекс ММВБ, но связано с повышенным риском. Поэтому размер инвестиций в этот портфель ограничен. Клиентам я рекомендую не держать более 10-15% от общей суммы инвестиций в подобных активных портфелях. В целях ведения публичного проекта, я ограничил свой размер ежемесячных инвестиций в портфель на ИИС суммой не более 30 000 руб. в месяц.

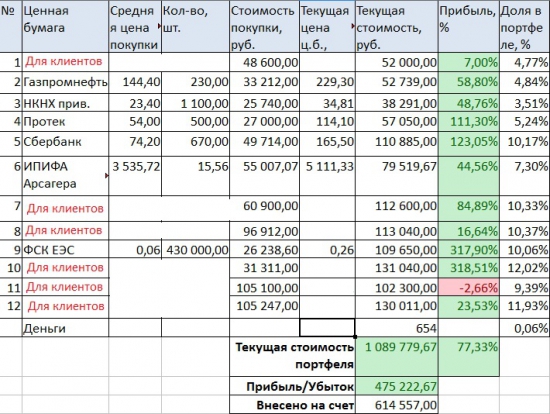

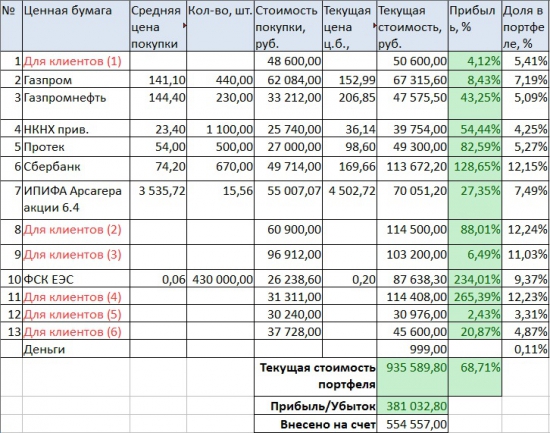

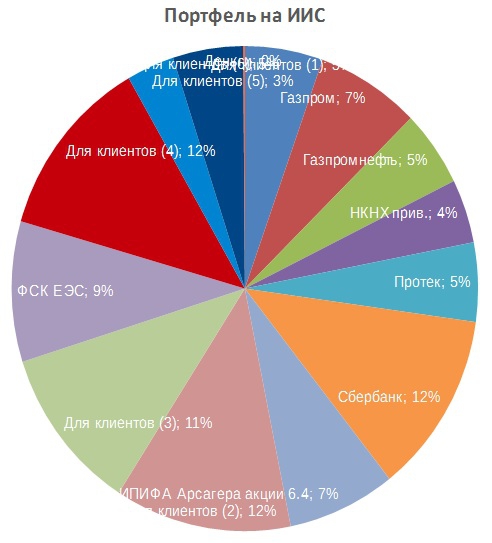

Состав портфеля на 30.12.2016

Наибольшие результаты за этот год показала энергетика. Отличился ростом и Сбербанк.

Ряд эмитентов (для клиентов) также показали высокие результаты. Отмечу, что в портфеле есть несколько идей с потенциалом увеличения в 2-3 раза. Как этот потенциал реализуется — мы увидим в 2017.

В январе вложил очередные 30 000 руб. и купил недооцененную акцию. Но об этом — в следующем месяце.

НКНХ прив.

В связи с консолидацией более 75% акций НКНХ в руках ТАИФа и выходом из числа акционеров члена СД, многие решили продать. Я думаю, что это поспешное решение. Акция фундаментально хороша. Да, впереди есть элемент неизвестности, есть риск невыплаты дивидендов. Но мне субъективно кажется, что дивиденды будут выплачены. По поводу вывода прибыли через займы: если НКНХ будет выдавать займы ТАИФу, то это может повлечь трудности с получением кредитов на строительство олефинового комплекса. Для зарубежных партнеров такая ситуация явно будет не прозрачна. Мне кажется, что ТАИФ будет гасить долг по купленным акциям НКНХ путем получения от НКНХ и КЗОС дивидендов.

Для данного портфеля НКНХ прив. не характерна, так как акция дивидендная, а портфель — роста капитала. Но раз уж когда то купил, додержу до справедливых цен.

Сбербанк

Ранее (1,5 года назад) ставил планку для продажи 180-190 руб. Банк уже стоит почти 1,5 капитала, и можно уже продать. Но на растущей нефти этого делать не стоит. Подожду выше 200 руб.

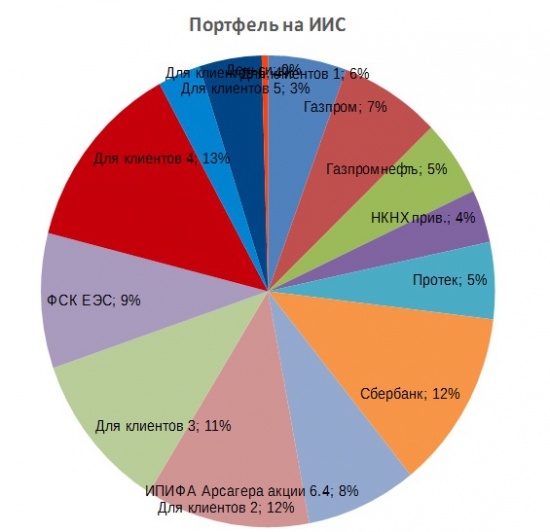

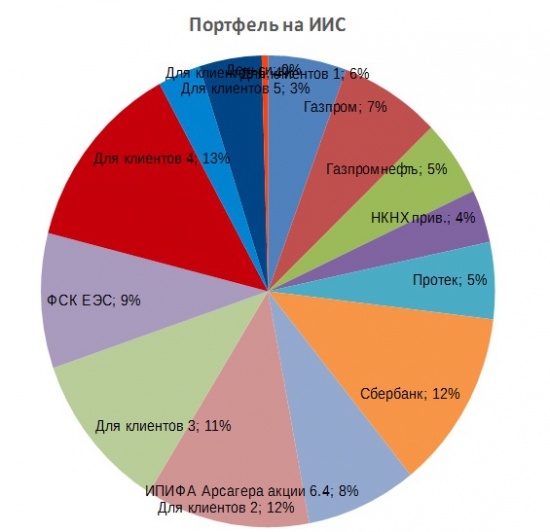

Распределение активов немного пошло вразброс из-за роста эмитентов. Но сильного перевеса одного эмитента нет.

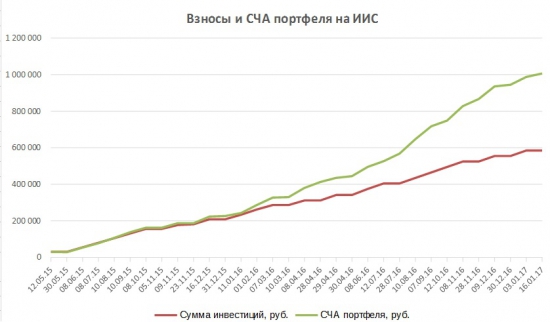

СЧА растет.

2. Дивидендный портфель

Здесь динамика по-скромнее.

Доходность портфеля за 2016 год составила 27,2%.

Рост индекса ММВБ за этот период, без дивидендов: 27,7%

Альфы нет.

Инфляция: 5,4%

Вывод: доходность портфеля за 2016 получилась на уровне индекса ММВБ, выше инфляции.

Портфель существует с мая 2015, т.е. 1 год 8 месяцев. За этот период:

1) доходность портфеля: 39,8%

2) рост индекса ММВБ, без дивидендов: 32,4%

3) альфа: 7,4%

4) инфляция 9,79%

Как мы видим, за более длительный период доходность портфеля превышает индекс ММВБ, выше инфляции.

Причины отставания дивидендного портфеля от ИИС:

1) более консервативный характер, меньше риска

2) просадка 2-х акций на негативных корпоративных новостях (но это временная реакция рынка).

Я думаю, что со временем, за счет сложного процента доходность див. портфеля даже обгонит ИИС.

Выводы в целом.

Многие люди нацелены на % доходности, загипнотизированы цифрами. Для меня это не так важно, поскольку % являются следствием правильной стратегии и оценки ценных бумаг. Вот на чем нужно концентрироваться.