Если вы можете инвестировать ежемесячно только небольшую сумму (10-15 тыс. руб.), то формировать активный портфель с помощью консультанта в первые годы не рационально. Поскольку вознаграждение консультанта за формирование портфеля (20-30 тыс. руб. в год) будет слишком велико по сравнению с годовой суммой инвестиций (20-30%).

Но не оставаться же совсем без инвестиций. Выход есть — сформировать пассивный индексный портфель с минимальными расходами.

1. Почему я не рекомендую вкладывать все деньги в ПИФы с активным управлением

Почти все активные российские ПИФы, за единичными исключениями, имеют непрозрачную систему управления капиталом. Т.е. вы не знаете, почему управляющие покупают и продают те или иные акции, нет опубликованных правил (систем) инвестирования, и спросить вы не можете. Иногда складывается ощущение, что делают они это по интуиции, как на скачках или в казино. Инвестировать в такие закрытые ящики просто опасно.

Как я говорил — есть исключения, когда правила инвестирования можно прочитать и оценить их разумность. Например, УК «Арсагера» выпустила книгу, где раскрывает свои правила. Однако и в этом случае я не рекомендую все деньги инвестировать в ПИФы прозрачных УК. Во-первых, потому что любая УК может быть продана новым собственникам и политика может измениться, во-вторых, применяемая система управления капиталом может перестать работать (особенно если она публичная и все ее могут применять).

В связи с этим, если выбирать из ПИФов, то большую часть денег стоит вложить в индексный ПИФ с минимальными комиссиями. А процентов 20% от доли акций в портфеле — в активный фонд. Например, «Арсагера фонд акций».

2. Индексные ПИФы с низкими комиссиями

К сожалению, в России УК взимают совершенно дикие комиссии по индексным ПИФам. Если на западе по индексным ETF комиссии составляют 0,05-0,1%, то у нас — 2-3% от СЧА. И это по индексному ПИФу, где УК не принимает никаких инвестиционных решений, она просто покупает акции по списку индекса, что может делать любой школьник.

2-3% — это возможная плата за активное управление, но никак не за индекс.

Изначально я хотел составить перечень индексных ПИФов с низкими комиссиями. Но к великому сожалению, перечня не получилось. В настоящее время есть только один индексный фонд (ETF), который взимает меньше 1% в год от СЧА. Остальные — больше (см. список здесь). Я их рассматривать даже не буду.

Итак, наш победитель — FinEx Russian RTS Equity UCITS ETF (FXRL). Он копирует Индекс РТС. Ежегодная комиссия всего 0,9%. Купить его очень просто — на бирже, через торговый терминал.

3. Альтернатива индексному ПИФу — самостоятельно создать индексный портфель

Для этого нужно купить все акции, входящие в индекс в соответствующих пропорциях. Воссоздать полный индекс московской биржи — дорого и технически сложно, так как в него входит 45 акций. Проще всего воссоздать «Индекс голубых фишек». В него входит только 15 акций. Покупать их нужно в долях (весах), которые указаны в списке. К сожалению, рабочих калькуляторов индексного портфеля нет (на сайте биржи калькулятор не срабатывает, а этот калькулятор не учитывает изменения индекса, в нему же 45 бумаг, а не 48). Поэтому придется считать в Excell самостоятельно.

4. Облигации или ПИФ облигаций

В пассивный портфель должны входить облигации для балансировки портфеля. Их доля = вашему возрасту.

Можно выбрать ПИФ облигаций, однако по любому ПИФу будет комиссия. Комиссия будет оправдана только в случае, если услуги УК позволяют заработать больше на облигациях. Есть активные и пассивные (индексные) ПИФы облигаций.

Какие есть варианты для наполнения облигационной части портфеля:

а) ПИФы облигаций

Активные, например, «Арсагера — фонд облигаций КР 1.55». Или пассивный, индексный, например, FXRB.

б) покупка «народных» облигаций в Сбербанке

в) покупка ОФЗ на бирже

Есть облигации с индексируемым номиналом (ОФЗ 52001), есть облигации с постоянным (ОФЗ 26217) или переменным купоном (ОФЗ 29008).

г) вклады в гос. банках

Ставки по вкладам сравнимы (или немного меньше), чем по ОФЗ. Впрочем, для балансировки портфеля тоже подойдут.

Я лично предпочитаю самый простой вариант — купить облигацию ОФЗ (один вид) на бирже и держать (не играть на доходности).

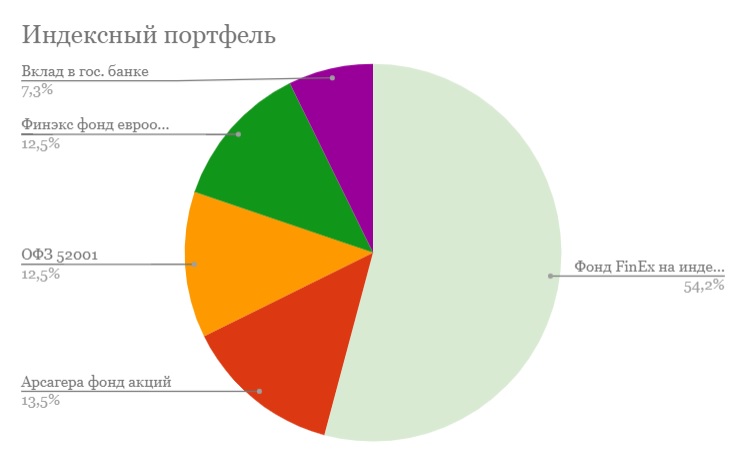

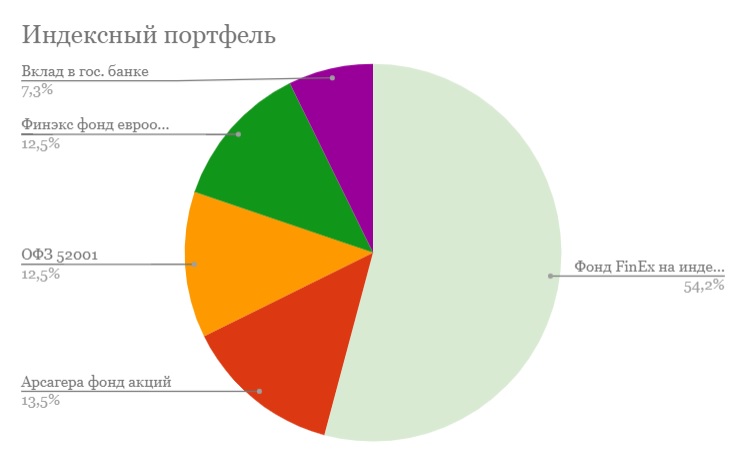

5. Итоговый индексный портфель для инвестора в 35 лет

| Актив |

Доля, % |

| Фонд FinEx на индекс РТС (FXRL) |

52 |

| Арсагера фонд акций |

13 |

| ОФЗ 52001 |

12 |

| Финэкс фонд еврооблигаций (FXRB) |

12 |

| Вклад в гос. банке |

7 |