Закончился 2017 год и пришла пора подводить итоги по портфелям.

Напомню читателям, что у меня 2 портфеля: стоимостной (на ИИС) и дивидендный (на обычном брокерском счете).

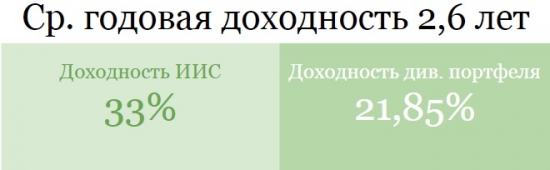

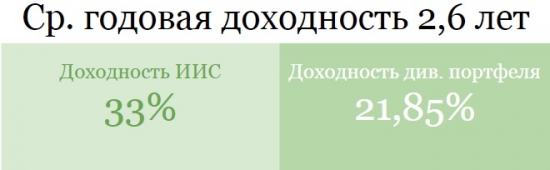

Портфель на ИИС существует 2,6 лет (с мая 2015 года). Дивидендный портфель существует с 2008 года, но публично отчетность ведется также с мая 2015 года.

1. Доходность

Как мы видим, оба портфеля опередили индекс биржи полной доходности (включая дивиденды).

Альфа 15,11% по ИИС и 24,77% по дивидендном портфелю.

И по итогам 2,6 лет портфели также успешно опередили индекс биржи полной доходности (включая дивиденды).

За основу взята средняя геометрическая доходность. Доходность отличная.

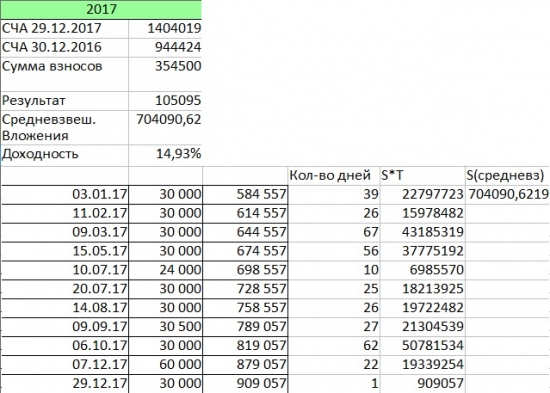

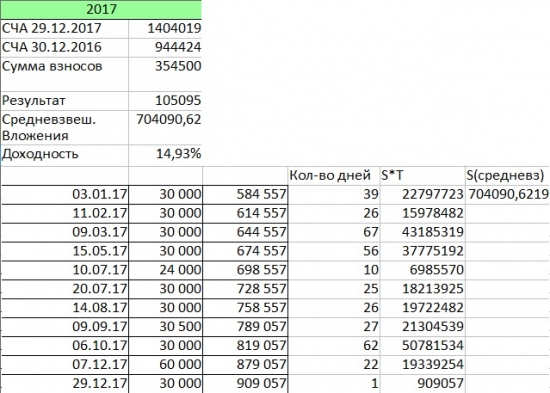

Отдельно расскажу о способе расчета доходности. Ранее я считал ее простым способом: делил прибыль по портфелю на сумму взносов.

Однако это не корректно, так как не вся сумма взносов находилась на счете весь период. Сначала было 0, потом каждый месяц были взносы.

И каждый взнос находился на счете разные периоды. Поэтому результат за период нужно делить на средневзвешенную сумму взносов.

О том, как правильно считать доходность рассказала в своей статье УК «Арсагера».

Приведу пример расчета доходности

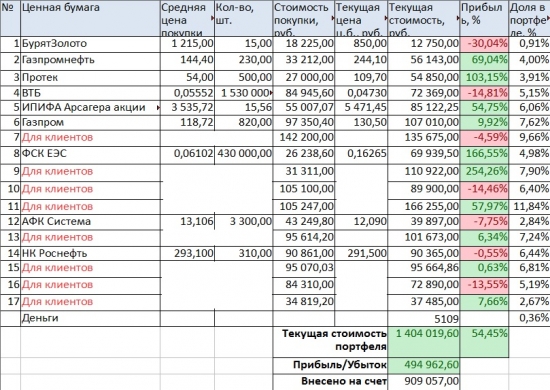

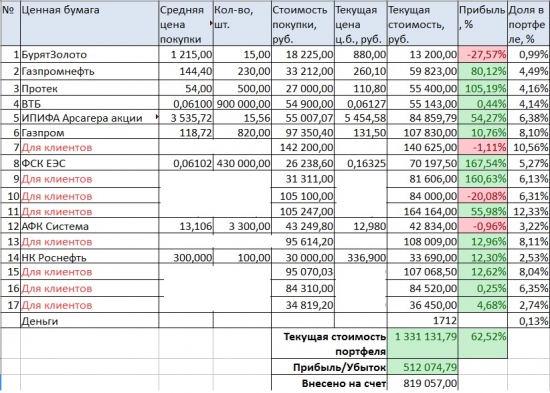

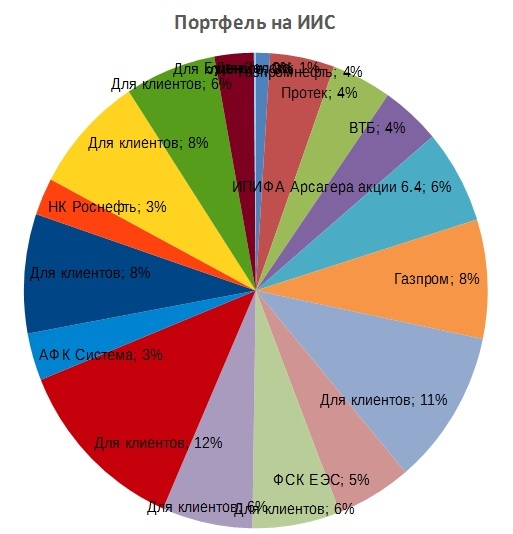

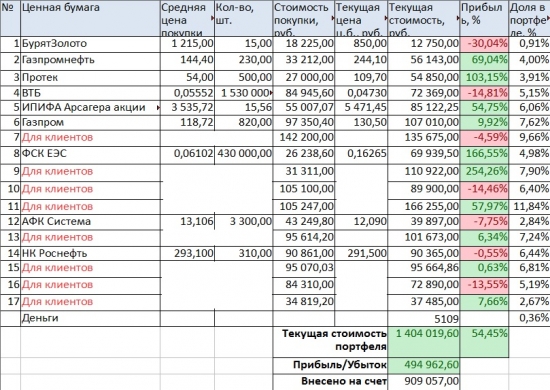

2. Состав портфеля на ИИС и покупки в декабре

В последние числа декабря внес 30 000 руб. и докупил на них ВТБ. Таким образом я усреднил свою позицию.

Полагаю, что можно будет еще усреднить с перспективой двукратного роста.

АФК Система пока в минусе, но поскольку конфликт с Роснефтью разрешился, я буду ждать восстановления цен. Понятно, что это будет не сразу, и может занять год. Может быть, кто-то думал, что она поднимется за неделю с 9 по 20 руб. Но бесплатных обедов не бывает. Пока спекулянтов не высадят, на Север не пойдем.

Лидерами портфеля являются ФСК, Протек и еще один эмитент. По всем им я ожидаю дальнейшего роста в 2-3 раза. Протек, полагаю, стоит даже докупать.

Хорошо себя показывает ИПИФ Арсагера акции 6.4 (почти 55% с момента покупки). Ждем начала продажи паев через биржу в 2018, может быть еще прикуплю других фондов.

Из аутсайдеров:

1. Бурятзолото — на фоне выдачи займов/ покупки облигаций головной компании я продал в плюс почти всю позицию. Но остаток не успел. Ничего пока делать не буду. Пусть лежат.

2. ВТБ и АФК Система. Уже комментировал. Ждем роста.

3. Остальные в закрытой части (для клиентов).

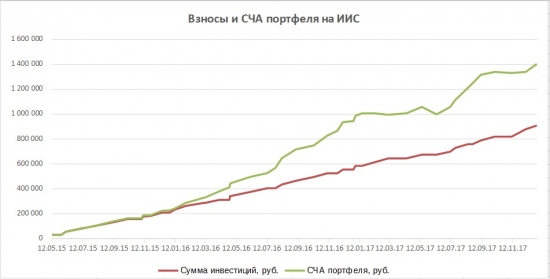

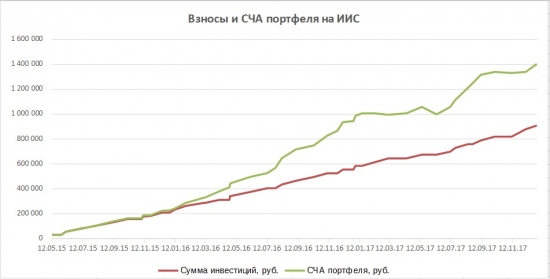

3. СЧА ИИС

СЧА планомерно растет, приближаемся к 1,5 млн. А когда-то я начал ИИС с нуля и инвестировал по 20-30 тыс. руб. в месяц.

А прибыль уже почти 500 тыс. руб. — годовая зарплата в регионе.

4. Рынок СПБ

У меня есть одна идея на американском рынке. Уже завел деньги. Но не могу купить, цена убегает каждый день все выше и выше.

Жду пролива. Потом обязательно напишу об идее

5. Прогнозы на 2018

В 2017 году рынок колебался в боковике, поэтому мой дивидендный портфель обогнал стоимостной портфель (на ИИС).

Следующий год я ожидаю, что будет годом роста, и стоимостные портфели опередят дивидендные.

Российский рынок считаю дешевым.

Ключевая ставка снижается, банковские депозиты и облигации дают все меньше %, и инвестиции в акции становятся все привлекательнее.

А значит, рынок акций будет расти.

На этом фоне ожидаю увеличение инвестиционной активности населения. Если все будут инвестировать, уровень благосостояния общества повысится, что хорошо для государства.

Главное инвестировать регулярно, выбирать устойчивые ликвидные компании и не спекулировать.