Счету ИИС уже 3 года. Ура! Можно вычет получать. Хотя не нужно, еще рано.

В целом закрыть ИИС все-таки через какое-то время стоит, чтобы зафиксировать полученную прибыль без налога.

Россия — не Америка, поэтому кто знает, как изменится законодательство через 30 лет. Возможно ИИС уже не будет существовать, и кто не успел закрыть ИИС во время его действия — тот опоздал, платит НДФЛ по полной за всю историю сделок.

Также ИИС имеет смысл закрывать после накопления, например, на недвижимость.

Но сейчас для меня закрывать ИИС пока рано: он не достиг целевой суммы.

Итоги 3 лет

Итоги 3-х лет я не буду подводить, так как перешел на календарное планирование, т.е. подвожу за календарный год.

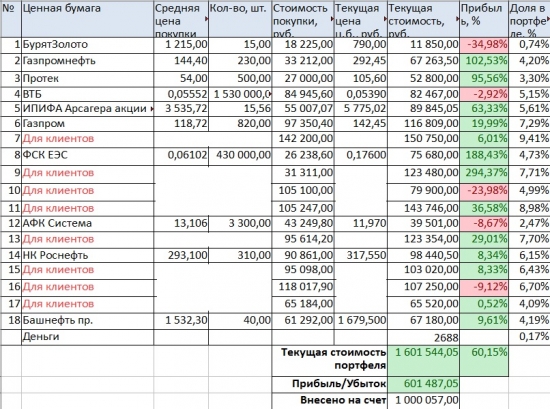

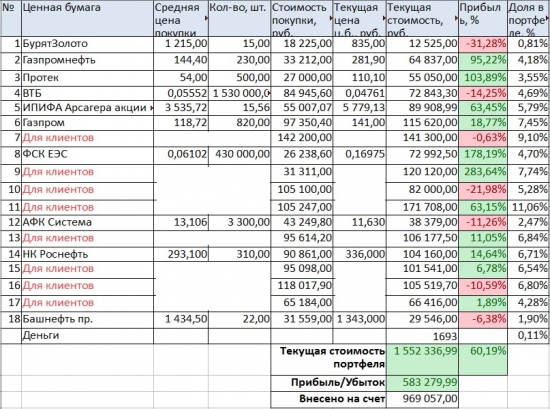

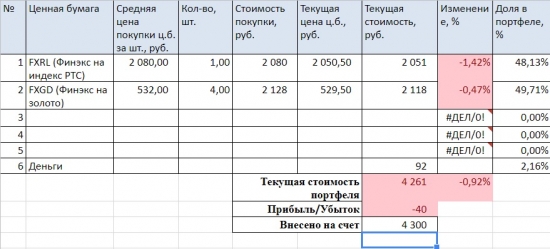

Версию счета привожу усеченную — только открытые позиции. Всего позиций 15, часть из них для клиентов.

Суммы тоже скрыты пока. Как то с ростом счета стал смущаться показывать крупные суммы)

Но может еще открою после окончания года.

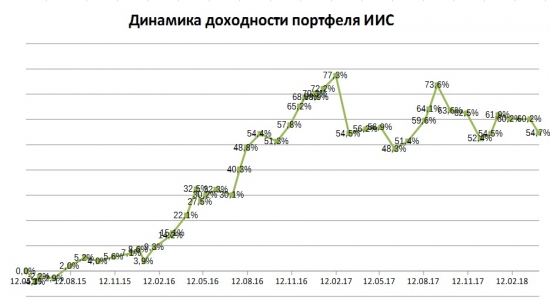

В этом месяце доходность выросла до 57,7%.

Продажа Газпромнефти. En+, Русал и Башнефть пр.

Продал Газпромнефть. Она у меня удвоилась, и начала немного корректироваться. Я не стал ждать, а продал по 298 руб. и купил на эти деньги EN+ по 374 руб. Но как оказалось, неудачно. En+ стали планировали снять с торгов, а всех просили пройти добровольную конвертацию. Но по ИИС конвертировать означало бы закрыть ИИС, что меня не устраивало. Поэтому решил продать с убытком по 300 руб. И купить Мечел пр. на эти деньги.

У меня был Русал, также его продал, вроде бы по 29 руб.

Была Башнефть пр. — ее продал за день до объявления дивидендов по 1820 руб., на новости о том, что компенсация АФК Системы пойдет на инвестиции, а не на дивиденды. Собственно покупал я ее под чрезвычайные дивиденды, просто так сидеть в ней без идеи не очень интересно для стоимостного счета.

С одной стороны, вроде бы, телодвижений много, но во многом они оправданы. Иногда уже рыночное чутье срабатывает, и ты выходишь до падения или плохих новостейТак недавно по основному счету я продал Алросу-Нюрбу, которую держал ок. 3 лет по 148 000 руб., как раз до новостей о займе материнской компании и невыплате годовых дивидендов. Если бы я не продал Русал и Башнефть пр., то недозаработал.

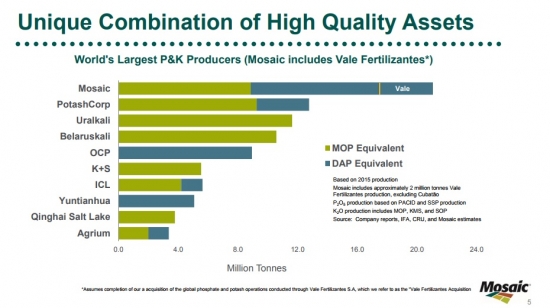

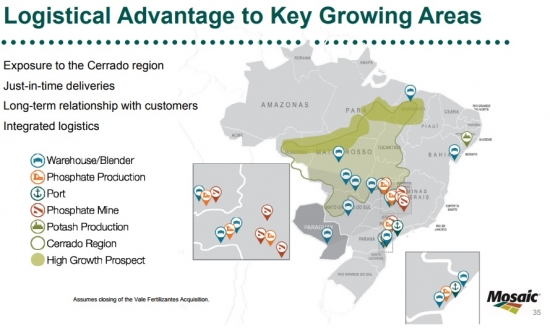

На счет внес 30 000 руб. и купил на них Фосагро. Компания активно развивается. И пусть даже прибыль низкая. Я думаю, что вскоре цены на удобрения пойдут наверх и все инвестиции окупятся. А акция вырастет в 2-3 раза.

Динамика счета. Доходность простая, не средневзвешенная.

СЧА портфеля растет (пока без цифр)

Выводы.

Долгосрочный инвестор — это не тот, кто до последнего держит купленную много лет назад акцию вопреки всему, закрыв глаза.

А тот, кто в целом настроен долгосрочно, но реагирует на реальные объективные факты. И если компания теряет перспективы, готов заменить ее на другую.