В связи с нехваткой денег в пенсионном фонде государство предлагает гражданам самим позаботиться о своей пенсии путем добровольно-принудительного отчисления до 6% от зарплаты в ИПК (индивидуальный пенсионный капитал).

Если раньше 6% в накопительную часть пенсии платил работодатель, то теперь проценты будут вычитаться непосредственно из зарплаты работника.

А кто не захочет платить в ИПК, может быть наказан повышением НДФЛ до 15%. Такие обсуждения уже ведутся.

Идея о том, что человек должен сам позаботиться о своей пенсии правильная. Но не в принудительном порядке. На мой взгляд, инвестирование денег — дело добровольное. Нужно стимулировать население налоговыми льготами, проводить образовательные программы, а не повышать НДФЛ для тех, кто не хочет.

Возможно, человек инвестирует сам, без ИПК: покупает акции, недвижимость и т.д. Зачем для него повышать НДФЛ, если он уже создает себе будущую пенсию.

Я лично откажусь от внесения денег в ИПК, лучше будут платить 15% НДФЛ, по следующим причинам:

1. не уверен в надежности негосударственных пенсионных фондов (НПФ), куда будут перечисляться средства ИПК

Некоторые НПФ выкупаются олигархами, срастаются с финансово-промышленными группами (примеры можно найти в интернете). Есть риск, что пенсионные деньги могут быть использованы на сомнительные операции: покупку облигаций подконтрольных олигархам фирм для их спасения от банкротства, выдачу займов на активные поглощения компаний для строительства бизнес-империй и т.д. Конечно, работа по ужесточению требований к НПФ ведется, но риск пока большой.

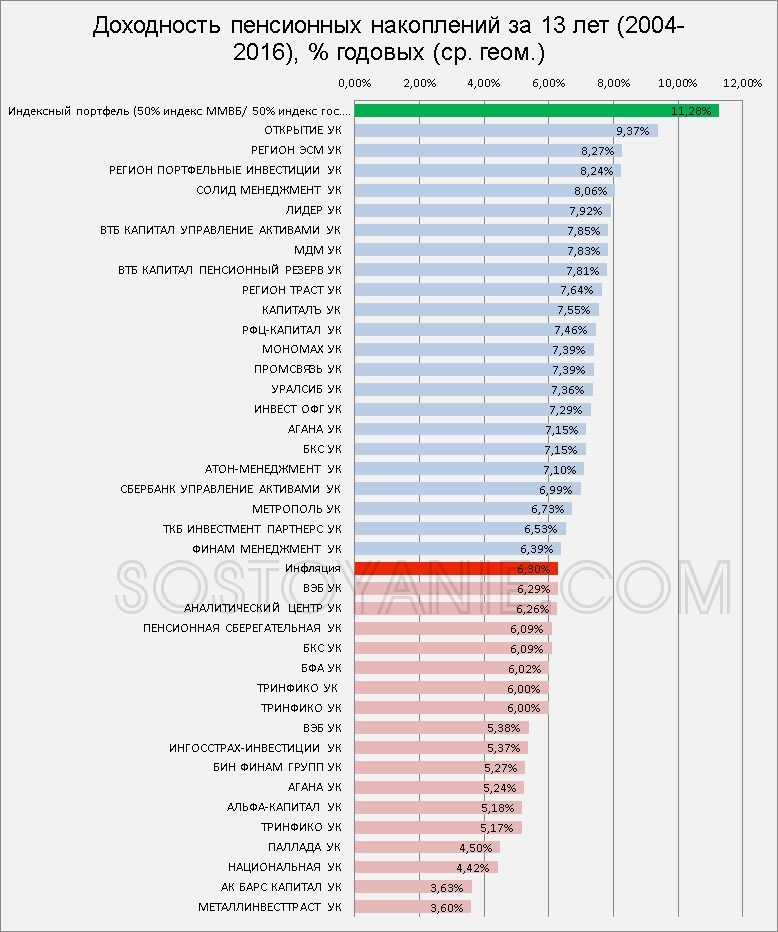

2. все УК НПФ проигрывают индексным портфелям (ММВБ и гос. облигации), часть поигрывает инфляции, а некоторые вообще потеряли деньги

За период с 01.01.2004 по 31.12.2016 (13 лет вместе с 2016 годом):

- индекс ММВБ вырос с 551,72 до 2232,72 пунктов без учета дивидендов (в 4,047 раз). Это составляет 11,35% годовых (здесь и далее приведена ср. геом. доходность). Но не учитывать дивиденды было бы не правильно. Точных данных по дивидендам индекса ММВБ у меня нет, поэтому консервативно прибавлю к доходности индекса еще 2%. Итого, доходность индекса ММВБ за 13 лет с моими условными дивидендами составит 13,35%.

- за тот же период индекс гос. облигаций вырос со 131,57 до 413,58 пунктов (в 3,14 раза — 9,2% в год).

- если сформировать простой портфель (50% акций, 50% облигаций), то его доходность составит 11,28% годовых.

По данным ПФР я рассчитал ср. геом. доходность УК НПФ с 2004 по 2016 годы. Доходность лучшего НПФ составила 9,36%. Далее идут доходности 8,27%; 8,24%; 8,06% ..вплоть до отрицательных значений (ого!).

Доходность УК ВЭБа портфель расширенный (молчуны) составила 6,29% годовых. А ср. годовая инфляция в РФ за указанный период составила 6,3%.

Вывод:

- все УК НПФ проигрывают простому индексному портфелю (50% индекс ММВБ, 50% гособлигации). Вероятно, потому что мало денег держат в акциях, плохо управляют или берут большие комиссии;

- часть УК НПФ проиграла инфляции;

- есть такие УК НПФ, которые вообще потеряли часть денег вкладчиков и больше не работают.

Если за 13 лет УК НПФ проиграли индексным портфелям, а некоторые — инфляции, что же будет с вашими деньгами за 30-40 лет.. О приличной пенсии можно не мечтать.

3. не из чего выбрать

В России нет выбора индексных ПИФов. Те что есть — могут внезапно поднять комиссии в одностороннем порядке. А активным ПИФам я не верю в своем подавляющем большинстве, поскольку интересы управляющих не связаны с интересами пайщиков. УК берет деньги просто со всего портфеля, а будет там + или — не имеет значения. Когда УК НФП работает с добровольными вкладчиками, то она хоть стараться может гипотетически. А когда инвестирование будет вшито в систему пенсий, убежать вкладчики не смогут, тогда вообще можно положить ноги на стол, брать 1-2% со всех пенсионных денег и жить на Майями.

Если делать хорошую добровольную пенсионную систему, то нужно разрешить вкладчикам инвестировать их деньги через администратора в иностранные индексные фонды (Vanguard, Black Rock и другие), а не ограничивать их непрозрачными УК НПФ.

4. я хочу контролировать свои пенсионные деньги

Возможно для кого-то это не важно (?), но меня беспокоит ситуация, когда мои деньги из зарплаты будут уходить куда-то на сторону, и я не смогу ими распоряжаться, например, забрать часть досрочно. Да что говорить, даже отследить их реальную судьбу будет не просто. У меня будет ощущение, что их просто отобрали.

Если за меня деньги в ИПК внесет работодатель в составе страховых взносов — ок, пусть я не смогу ими распоряжаться, все равно не мои. А если эти деньги будут вычтены из зарплаты — это совершенно другое дело. Тут нужен полный контроль.

Решение

Мне уже очевидно, что хорошей государственной пенсии не будет, а будущее ИПК — туманно (вдруг опять через 10 лет заморозят или отменят). Что остается? Формировать инвестиционный портфель самим, чтобы обеспечить свое будущее.

Если вы хотите сформировать инвестиционный портфель, напишите мне на почту.