Вокруг недвижимости скопилось много мифов, которые мешают людям обратить внимание на другие сферы инвестиций, в частности, на акции российских компаний. Почему то акции многие считают чем-то вроде билетов МММ, а вот покупку квартиры — делом всей жизни и панацеей от всего.

Данный материал посвящен в большей мере инвестициям в квартиру, а не покупке ее сейчас как единственного жилья. Хотя в обоих случаях будет полезен.

Миф № 1. Цена на квартиры всегда растет

Ниже приведен график цен на московские квартиры за 3 года. Цены падают.

Графики цен с сайта https://www.irn.ru/gd/?class=all&type=1&period=0&step=mon&grnum=1¤cy=1&select=period

Если посмотреть график за 18 лет, то видно, что на рынке московской недвижимости в свое время надулся пузырь, который начинает сдуваться.

Задумывались ли вы, почему инфляция стала такой низкой (2,5% за 2017)? У меня есть предположение, что из-за сокращения потребительского спроса. Простыми словами: люди меньше покупают, потому что у них меньше стало денег. А если стало меньше денег, то спрос на квартиры будет падать.

Ситуацию ухудшает старение населения России. Количество пенсионеров растет, а они квартиры не покупают из-за отсутствия средств.

В связи с этим, предполагаю, что цены на квартиры эконом-класса продолжат падать или их ждет длительная стагнация. Могут вырасти квартиры бизнес-класса в хороших местах или качественные загородные дома, но они большинству не доступны.

Миф № 2. Квартира — это стабильно и надежно

Почему акции выглядят ненадежно — потому что люди видят изменения их цен онлайн. А по недвижимости биржи нет и котировок их квартиры не видно. Если бы люди видели как падает цена их квартиры, ситуация не показалась бы такой стабильной.

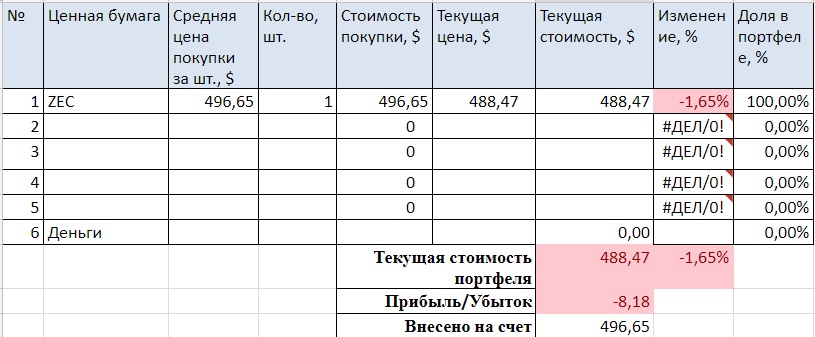

Давайте построим графики и посмотрим на квартиру как на позицию в портфеле по какой-то акции.

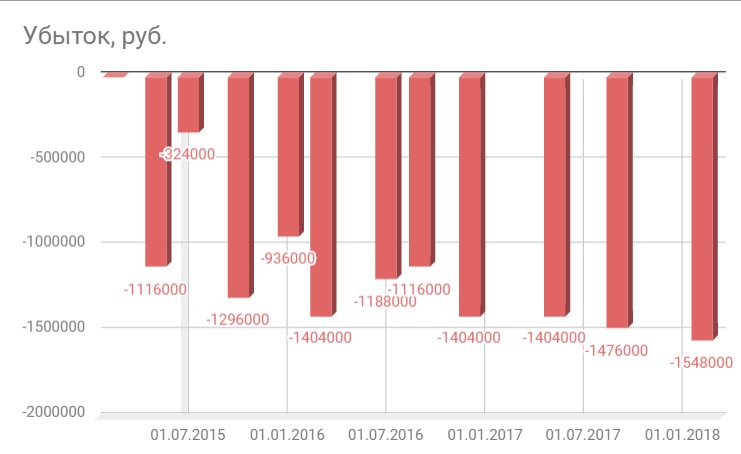

Предположим, что инвестор 3 года назад (в феврале 2015) купил 1-комнатную квартиру 36 кв.м. по 207 000 руб./кв.м. Общая стоимость составила 7452000 руб. Вот как падала цена его квартиры.

График построен по первому графику в начале статьи, примерно.

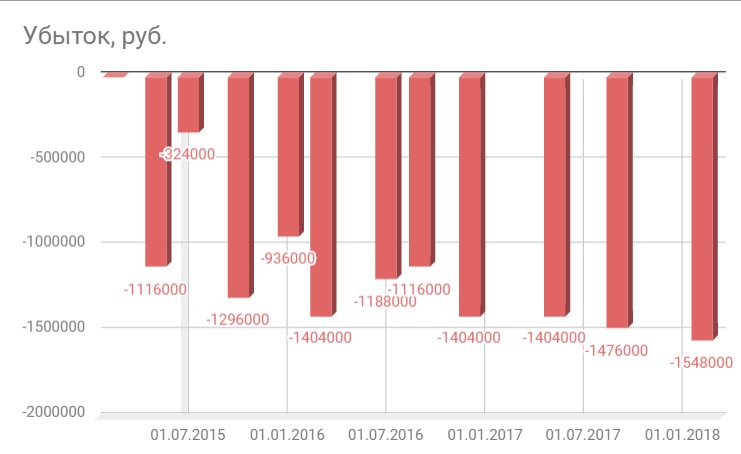

А теперь посмотрим размер убытков по позиции. Печально.

Итого за 3 года — минус 21,8%! Вы потеряли бы 1,6 млн. руб. в стоимости квартиры. «Хорошая» такая инвестиция.

Расчет сделан на сайте https://www.irn.ru/iprice/

Возможно, данные убытки кажутся на первый взгляд бумажными, эфемерными. Но вы убедитесь в их реальности, как только соберетесь продать квартиру.

Итак мы убедились, что цена на квартиру не стабильна и падает в последние годы.

Теперь по надежности. Вспомните программу сноса 5-ти этажек, теперь реновацию. Кому-то она выгодна (кто жил в плохих условиях без ремонта), но кто-то может оказаться и в проигрыше при переезде (стандартный ремонт, не такое удобное расположение).

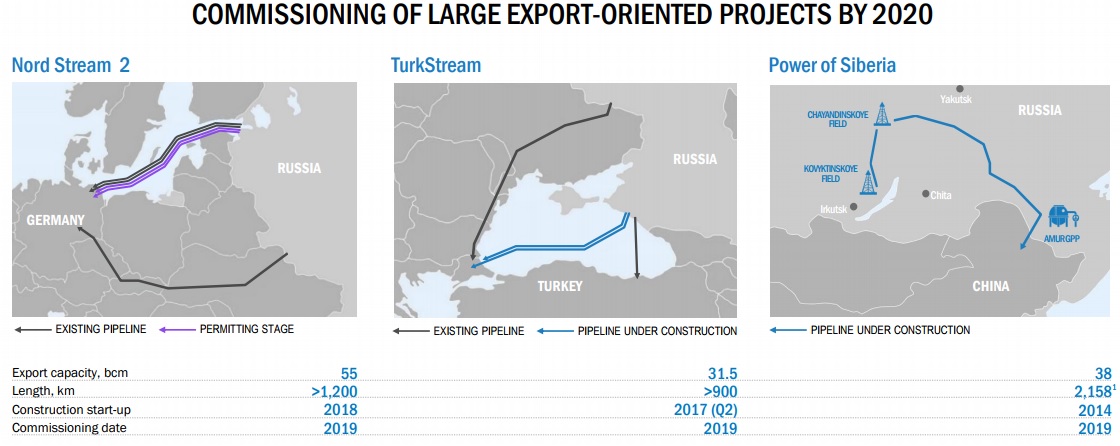

Давайте еще один пример. Что надежнее: квартира в панельке или акции Газпрома? Панельку через 35 лет после строительства уже сносить надо, а Газпром еще 100 лет проработает и будет прибыль давать.

Миф № 3. Сдавать квартиру выгодно

Возьмем ту же квартиру из примера, за которую было уплачено 7452000 руб. Предположим, что с ремонтом. Сдать 1-комнатную квартиру можно за 25-30 тыс. руб. в месяц. Возьмем, среднее — 28 000 руб. Простой — 2 недели в году. Доходы в год, 322 000 руб.

Расходы. Собственник платит за свой счет квартплату (без воды и электричества) — 3000 руб./мес. (36 000 руб. в год). Ремонт: 1 раз в 7 лет, стоимость 500 000 руб. за весь период (или 71500 руб. в год). Итого, расходы составят 107 500 руб. в год.

Прибыль без уплаты НДФЛ составит 214500 руб. или 2,9% стоимости квартиры в год. Да на любом депозите в банке больше дают. А с учетом падения стоимости квартиры за 3 года на 21,8% инвестор вообще в убытке.

Сейчас есть новая категория инфо-предпринимателей, которые предлагают разделить 1-комнатную квартиру на 2 студии с отдельными санузлами и сдавать в аренду каждую студию почти по цене квартиры. Я не знаю, делал ли кто-то из них так в реальности или только тренинги вел за деньги и видео снимал для ютуба. Мне, например, кажется, что и 36 кв.м. на семью мало, чтобы жить постоянно. А жить в 18 метровой комнатушке, в которой еще и кухня, туалет и душевая, очень сложно. Поэтому есть сомнения в возможности сдачи в аренду таких студий помесячно по приемлемой цене и достойному контингенту. Скорее всего, такие студии подходят для посуточной аренды, но это уже бизнес, которым нужно заниматься ежедневно, а не инвестиция.

Миф № 4. Квартиру оставлю детям

Возможно, квартира в качественном доме через 18-25 лет будет в пригодном для жизни состоянии и дети скажут вам спасибо.

Но если бы вместо покупки квартиры с 3% доходностью от сдачи в аренду и стагнацией ее цены, вы инвестировали бы деньги в перспективные акции, то получили:

- растущие каждый год дивиденды (7% и выше)

- рост цены акции на 5% выше инфляции ежегодно

- прибыль от реинвестирования дивидендов.

Ваши дети через 18-25 лет были бы долларовыми миллионерами, а не владельцами старой квартиры эконом-класса с 40-часовым графиком работы в офисе.

А что если революция / война/ смена режима. Все может быть, но я надеюсь, что капитализм простоит хотя бы лет 70, нам этого хватит. А если опять вернемся в коммунизм, то пойдем на завод работать. Там собственность на квартиру отберут, так же как и акции.

Для того, чтобы создать инвестиционный портфель из российских акций и стать миллионерами перейдите по ссылке.